A股首现银行IPO被否 大丰农商行三方面问题引监管关注

[ 近日证监会官网披露,大丰农商行(首发)未通过,是当日3家上会的拟IPO企业中,唯一一家遭到否决的企业。值得注意的是,这也是A股中首家IPO被证监会发审委否决的银行。 ]

排队四年之久,江苏大丰农村商业银行股份有限公司(下称“大丰农商行”)IPO未能如愿过会。近日证监会官网披露,大丰农商行(首发)未通过,是当日3家上会的拟IPO企业中,唯一一家遭到否决的企业。值得注意的是,这也是A股中首家IPO被证监会发审委否决的银行。

近年来,在银行上市过程中,有主动撤回IPO申请而终止上市的,也有在上会前夜被取消审核的,但被证监会发审委在会上否决,这尚属首例。根据披露的公告,发审委会议主要询问了大丰农商行三方面问题,包括作为区域性农商行的竞争力、资产质量、相关内控措施的有效性以及与江苏省农村信用社(下称“江苏省联社”)的关系等。

这侧面也反映了中小银行上市之路并不容易,近年来,银行上市节奏放缓。据不完全统计,目前A股仍有10家银行正在排队“候场”。接受记者采访的业内人士分析称,银行上市难易与自身资质、宏观环境都有关,预计股权结构清晰、内部治理完善、经营相对稳健的中小银行上市较为顺利。

三方面问题受关注

4月14日,第十八届发审委2022年第43次会议审核结果公告显示,大丰农商行首发上会被否,这是今年深主板首家被否企业。

公开信息显示,大丰农商行于2011年11月26日挂牌成立,随后在2017年11月递交了IPO申请,拟在深圳证券交易所上市;半年过后,大丰农商行于2018年5月完成证监会反馈问询、更新招股说明书,之后便进入了IPO在会排队状态。

如今,时隔四年左右,大丰农商行IPO终于上会,但较为意外的是,成为了A股首家被发审委否决的银行。而若大丰农商行能顺利上市,其将成为江苏省内的第十家上市银行,同时也是第七家上市农商行。

在公布的审核结果公告中,证监会发行监管部主要从三方面对大丰农商行提出了10条问题,涉及作为区域性农商行的竞争力、资产质量、相关内控措施的有效性以及与江苏省联社的关系等等。

具体来看,在关于区域性农商行的竞争力方面,由于大丰农商行为区域性农商行,客户主要集中于盐城市大丰区。发审委要求该行结合农商行跨区展业的监管政策、区域经济发展趋势,说明是否具有较为全面的竞争力,该行为提升核心竞争力采取的措施及其有效性;结合净利差和净利息收益率低于同行业可比公司平均水平,说明在我国利率持续下行的趋势下,如何保持持续盈利能力;结合经营区域、资金实力、科技投入等因素,说明提升抗风险能力采取的措施及有效性,相关风险因素是否充分披露。

在经营情况、资产质量方面,发审委要求该行结合报告期发行人主要经营地的经济运行情况、新冠疫情影响等外部因素,说明对发行人资产质量的影响情况;结合发行人各类贷款迁徙情况,说明五级分类的执行程序及相关内控措施的有效性,款减值准备计提是否充分;说明部分集团客户贷款余额超过授信总额的原因,相关内控制度是否有效执行;说明个人储蓄存款揽储是否合法合规,定期储蓄存款增长是否可持续。

另外,由于大丰农商行接受江苏省联社监管,且核心系统由江苏省联社开发建设和运维管理。发审委要求其说明与江苏省联社的关系,以及江苏省联社对发行人董事会成员构成、高管任命、日常监管、运营管理、风险管理、重要信息系统开发建设和运维管理等职责和管理情况,是否影响发行人的独立性和信息披露的公平性;

同时,报告期发行人与江苏省联社之间的投资及其他资金往来情况,债权债务关系,是否存在管理费分摊的情形;报告期内发行人关联交易的决策程序、定价机制以及披露情况,是否涉及关联方资金占用情形,发行人营业收入或净利润是否对关联方存在重大依赖。

监管的这一担忧并非无迹可寻。作为江苏省联社监管的机构,大丰农商行与江苏省联社关系较为紧密。据其IPO招股书披露,其核心业务、内部总账、信贷管理、财务管理、国际业务、网上银行、手机银行等核心信息系统的开发建设和部署运维皆由江苏省联社统一负责。

同时,招股说明书信息技术风险这一节中也提及,如果江苏省联社对其创新业务需求支持力度不够、响应不够及时,则可能会对其业务创新发展形成制约,信息安全造成不利影响。另外,记者还注意到,大丰农商行副行长、董事会秘书罗海娟曾于2017年在江苏省联社党委组织部挂职。

中小行面临上市难

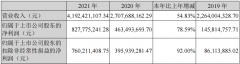

作为一家区域性银行,大丰农商行规模较小,其注册资本仅为7.48亿元,但经营业绩连年向好。2019年至2021年度,大丰农商行的营业总收入分别为12.1亿元、12.6亿元、13.3亿元,净利润分别为5.09亿元、5.1亿元和5.73亿元。

该行2021年年报显示,截至去年末,大丰农商行资产总额为539.75亿元,同比微增1.98%;负债总计489.65亿元,同比微增1.09%。另外,和江苏本土上市农商行相比,大丰农商行2021年的营收和净利润增速明显超过紫金银行。

在监管关注的资产质量方面,截至去年末,大丰农商行的不良贷款余额为3.81亿元,不良率为1.07%,较上年下降0.03个百分点;拨备覆盖率为331.40%,比年初上升5.93个百分点。资本充足率则由年初的15.08%下降0.33个百分点至14.75%;一级资本充足率与核心一级资本充足率均为13.6%,较年初下降0.34个百分点。

实际上,大丰农商行并不是年内首家上市失败的银行。在今年2月,证监会披露的沪市主板申请首次公开发行股票企业基本信息情况表显示,已收到厦门农商银行撤回申请。这意味着,排队四年之久的厦门农商行IPO计划摁下了暂停键。

和大丰农商行不同的是,厦门农商行是主动撤回了IPO申请。对此,厦门农商行方面回应称,此次调整上市计划是基于股权优化目的,意在利用调整期着力梳理并优化股权,为下一步稳健发展和再次申请上市筑牢基础。

厦门农商行这种撤回A股上市申请的情况并非孤例,记者注意到,自2017年来,包括盛京银行、徽商银行、哈尔滨银行、威海市商业银行、广州农商行等多家银行均撤回了A股上市申请。从其撤回缘由看,主要涉及股权问题、公司内部战略规划调整等。

这侧面也反映了中小银行上市之路并不容易。A股市场中,不乏银行排队多年仍上市未果的情况。光大银行分析师周茂华曾对记者表示,银行上市本身就很复杂,涉及内容、环节多。国内部分中小银行需要完成改制重组、后续上市辅导、申报等,且申请银行数量众多,平均时长要两年半左右。“再考虑到部分中小银行在申请排队期间,内部股权结构、公司治理等方面需要进一步完善;财务指标不达标、经营业绩不够稳定等都会影响上市受理进度。”

今年以来,除兰州银行顺利上市外,其他排队银行还未有新的进展。不过,记者注意到,重庆三峡银行、广东南海农村商业银行排队状态均已回归“预先披露更新”,这意味着,证监会已恢复其A股发行审查。

整体来看,据统计,目前A股有十家银行在排队等候IPO,其中,湖州银行、亳州药都农商行、江苏海安农商行、江苏昆山农商行拟闯关上交所主板IPO;广州银行、东莞银行、重庆三峡银行、安徽马鞍山农商行、广东南海农商行、广东顺德农商行拟申请在深交所主板上市。

(实习生包云红对本文亦有贡献)

下一篇:景业智能值得申购吗?业绩增长稳健

更多"A股首现银行IPO被否 大丰农商行三方面问题引监管关注"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]