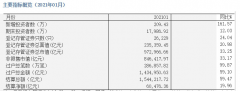

事件:2021年2 月26 日,晶丰明源发布20 年业绩快报,公司20 年全年实现营收11.04 亿元,同比增长26.41%;归母净利0.68 亿元,同比下降26.24%;扣非净利0.26 亿元,同比下降67.67%。若剔除股份支付影响后,公司20 年归母净利为1.49 亿元,同比增长61.07%,扣非净利1.06 亿元,同比增长34.05%。

单4 季度来看,公司实现营收3.98 亿元,同比增长53.11%,环比增长23.35%,归母净利0.38 亿元,同比增长65.16%,环比增长86.9%;扣非净利润0.20 亿元,同比增长17.97%,环比增长127.0%点评:

Q4 业绩超预期,盈利能力持续提升。1)Q4 营收再创历史新高。公司Q4实现营收3.98 亿元,同比增长53.11%,环比增长23.35%,持续创历史新高。主要得益于下游照明市场回暖,外销出口额持续提升,公司LED 驱动IC 产品放量;同时,随着公司向ACDC 业务拓展,充电器ACDC 亦有小幅贡献。2)盈利能力持续提升。在Q4 计提约2890.27 万元的股权支付费用影响下,公司盈利能力仍有明显提升,Q4 净利率仍达9.61%,环比提升3.61个百分点。扣非净利率5.12%,环比提升2.32 个百分点。我们认为主要得益于下游市场回暖叠加产品结构优化,公司利润率有所提升。

LED 照明景气度回暖,涨价助力业绩释放。受益于国内经济复苏及出口市场向好,LED 照明市场正持续回暖,据《2020 年中国照明行业发展综述》,2020 年中国照明行业出口额达526 亿美元,同比增长16.1%,回升态势十分明显。公司作为LED 驱动IC 龙头,将充分受益于行业回暖趋势。此前,公司于10 月发布涨价函,除集成桥堆、非隔离PF BP2863、非隔离高PFBP2372 系列价格保持不变外,其余产品调价幅度在0.005 元-0.03 元/颗。

我们预计,在下游需求回暖叠加当前8 英寸产能紧缺格局下,公司产品有望再度调涨,短期将助力业绩释放。而借助此番涨价契机,公司LED 驱动IC产品有望在业内重新定价,长期助力盈利能力提升。

家电+快充ACDC 发展向好,逐步贡献业绩。公司于20 年切入家电+快充ACDC 赛道,目前公司产品进展顺利。充电器方面,公司10W 以下产品已有营收贡献,18W 及以上产品已于客户处送样并小幅出货。家电方面,公司重点针对白电市场,空调用隔离方案正在验证,洗衣机、冰箱等非隔离方案已实现量产,小家电方面公司也已有专利并送样验证。当前公司正迎来多重利好:1)手机厂商取消快充标配,第三方快充品牌快速放量,将给公司快充ACDC 产品带来加速替代良机。2)当前国内ACDC 迎来缺货潮,在同行缺产能情况下,公司凭借前期于LED 驱动赛道所积累的片量优势,在代工厂处可保证足够多的产能,将有助于公司在家电、快充等客户处加速验证并放量。

盈利预测与投资评级:晶丰明源Q4 业绩持续赢得超预期表现,作为LED 驱动芯片龙头,下游景气度回暖叠加智能LED 持续渗透下,公司将充分受益。

同时,公司大力吸收合并国内外优秀人才,积极布局家电、快充AC/DC 芯片,将打开公司新的业绩增长点。我们看好公司长期发展,预计公司2020-2022 年归母净利分别为0.68 亿/1.46 亿/2.22 亿,对应PE 158/74/49 倍。

维持“买入”评级。

风险因素:产品研发风险/行业景气度下滑风险/市场竞争风险。(信达证券)

下一篇:富士达:未来业绩稳步增长确定性高

投资亮点: 1、疫情影响下仍逆势实现快速增长,未来可期国内外疫情影响下,公司全...[详细]