西测测试值得申购吗?警惕破发风险

第一,减分项:发行价43.23元,发行市盈率59.88倍。无论发行价和发行市盈率都偏高。

第二,加分项:业绩尚算平稳,中期业绩预增。公司自2019年以来每股收益分别为:0.56元;0.82元;1.06元。00万元至2500万元,同比上升20.97%至31.49%,营业收入约1.21亿元至1.26亿元,同比上升22.85%至27.93%,扣非净利润约2000万元至2200万元,同比上升23.96%至36.36%。

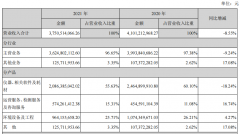

第三,加分项:军工概念。公司是一家从事军用装备和民用飞机产品检验检测的第三方检验检测服务机构,为客户提供环境与可靠性试验、电子元器件检测筛选、电磁兼容性试验等检验检测服务,同时开展检测设备的研发、生产和销售业务。公司主要收入来源为检验检测服务,其中,环境与可靠性试验业务收入占比约七成,但有逐年下降的趋势,而电子元器件检测筛查业务收入占比从2018年的6.3%上升至2021年上半年的20.04%。

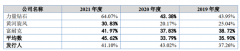

第四,加分项:毛利率较高,且高于同行。2018年至2021年1-6月各报告期,公司主营业务毛利率分别为57.60%、54.04%、59.43%和54.08%,虽略有波动,但整体维持较高水平,且高于同行业可比上市公司平均毛利率水平。

第五,减分项:应收账款高企。2018年至2021年上半年,公司应收账款净额分别为1.29亿元、1.35亿元、1.61亿元和1.93亿元,占流动资产的比例分别为72.83%、61.93%、56.63%和70.18%。公司的应收账款逐年走高,很大一部分原因是,公司的主要客户为服务军方的军工集团下属子公司及科研院所,军工行业销售回款周期较长(一般是1-2年)。

第六,减分项:对前五大客户高度依赖。公司前五名客户的销售收入占公司总营收比例分别为82.14%、77.48%、72.37%和66.45%,占比较高,未来若客户的经营出现波动或客户需求发生较大不利变化,将对公司的经营业绩产生较大影响。

第七,减分项:业务招待费高得异常。报告期内,公司通过非招投标方式取得的收入占比分别为100%、92.16%、98.08%和97.29%,可见该公司主要是通过非招投标的方式来开展业务。由于拿项目主要靠非招标方式,因此公关力度决定成败。2018—2021年上半年,西测测试办公及业务招待费占各期销售费用的比例分别为35.15%、31.25%、38.23%和34.95%,占比较高;同期办公及业务招待费占各期管理费用的比例分别为14%、23.38%、27.05%和22.66%,占比逐年上升。

业务招待费是公司对外拓展业务时发生的吃、喝、用、玩的费用,属于正常商务拓展费用支出,但该科目的异常列支也时常被质疑涉嫌商业贿赂。与同行对比,公司业务招待费占比高达同行公司三倍多,非常离谱。

第八,减分项:研发投入低。检验检测行业有着技术密集、人才密集的典型特征,但公司拥有的发明专利数、重要技术指标均不如同行业上市公司,研发力度不足,研发费用率、研发人员占比均不及同行均值一半。2018—2021年上半年,公司研发费用率分别为4.03%、3.45%、4.06%和4.45%,同行均值分别为8.09%、8.11%、8.58%和9.39%;至2021年6月底,公司共拥有15项专利,均为实用新型专利,无一发明专利,甚至其中三项实用新型专利为受让所得。

第九,综合评估:公司处于军工行业,拥有一定的行业壁垒,客户非常稳定,毛利率较高,但账期长,造成公司应收账款高企。同时,公司懒得研发,长于公关,为了打通关节,会把一些不合法的费用在业务招待费中列支。由于业务招待费奇高,所以,公司拿项目的能力超强。军工概念都有被炒作的习惯,这个股票上市首日会也许会有点溢价,不过发行市盈率太高,还是要警惕破发风险。

第十,建议:谨慎申购。

更多"西测测试值得申购吗?警惕破发风险"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]