建筑行业:行业进入高速增长期 关注产业链各环节优势企业

投资要点

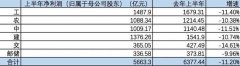

疫后积极复工复产,2Q20建筑企业收入利润增速明显回升。利润率同比下滑,费用管控得当,负债率稳步下降。1H20主要上市建筑企业收入同比+6.2%,各企业收入增幅中位数为-1.1%;1H20归母净利润同比-7.6%,各企业归母净利润增速中位数为-17.9%。单季度看,2Q20行业收入/归母净利润同比+17.8%/+7.6%,疫情得到控制后建筑企业积极复工复产,二季度增速相比较一季度明显改善。1H20建筑行业毛利率/净利率同比下滑0.3/0.4pct至10.9%/3.4%;1H20期间费用率为5.7%,同比-0.04pct,其中销售/管理研发/财务费用率为0.4%/4.3%/1.0%,同比-0.05/+0.06/-0.05pct。1H20行业资产负债率为75.7%,同比下降0.7pct。

分板块看业绩表现分化,基建央企稳健回升,钢结构利润高增,生态园林拐点显现,装饰及国际工程受疫情扰动明显;各细分板块均积极布局装配式建筑领域。1H20基建央企/地方国企/国际工程/园林及PPP/设计/装饰/钢结构板块收入分别同比+7.3%/+7.0%/-14.2%/-16.9%/+2.9%/-17.3%/+0.3%,1H20归母净利润同比-5.9%/-11.9%/-40.0%/+14.6%/-12.7%/-40.5%/+52.2%,2Q20基建央企收入利润稳健回升,钢结构板块利润同比高增,生态园林行业利润增速转正拐点显现,疫情影响施工进场及交付、海外疫情蔓延导致1H20装饰及国际工程板块业绩呈现严重下滑。此外,纵观各企业上半年经营情况,无论基建央企、装饰企业、设计企业均披露了装配式建筑的储备和进展,体现了行业重视并积极布局装配式建筑领域。

行业整体回暖,寻找增长性最优赛道。我们预计2H20逆周期政策保持力度,基建整体回暖,子板块的增速将持续分化。

我们建议关注:1)装配式建筑:行业进入高速增长期,关注产业链各环节优势企业。我们预测装配式建筑未来六年CAGR达30%,建议关注设计、构件加工、总承包、装配式装修等产业链各环节优势企业。2)继续较快增长的生态园林板块:环保投资料继续高增,而信贷环境和再融资政策的放松料将为企业带来实际资金支持;同时现汇项目占比提升,现金占用情况料将逐步改善。3)龙头市占率有望持续提升的勘察设计行业:勘设行业增速有望继续高于固投增速。我们认为资质是勘察设计行业经营的硬性壁垒,龙头企业资质优势稳固,有望进一步通过内生管理能力提升+外延市场边界拓展获得市占率持续提升。4)新旧基建合力,城轨投资料有所提速:2020-2021年料将进入新一轮规划批复高峰期,我们预计2020-2022年城轨新增投资CAGR为28%,且与国际大都市相比,我国核心城市的城轨密度仍具提升空间。5)基础设施REITs:短期有望在行业增长红利与内生资产负债表改善共振下,拉动基建企业估值上行;而中长期预计将通过重视运营能力建设,实现企业价值增值。

投资策略:建议把握以下主线:a)推荐在EPC项目上竞争力强、负债仍有扩张空间、现金流优质的园林民企,推荐东珠生态、绿茵生态,关注美尚生态等;b)推荐积极参与城轨建设,优质运营资产占比相对较高的低估值建筑央企,推荐中国中铁、中国建筑;同时关注受益重大水利工程建设有望加快落地的葛洲坝。c)关注装配式产业链龙头,推荐在装配式装修领域有所布局的公装龙头金螳螂,关注亚厦股份;推荐PC构件龙头远大住工,关注钢结构部件龙头鸿路钢构以及钢结构工程龙头精工钢构等。d)推荐践行精细化管理和“优质客户”战略,在高盈利的同时通过高质量和稳定的交付能力积攒口碑,有望在批量精装修行业较快增长的精装修龙头中天精装。

风险因素:信贷投放力度不及预期、财政政策结构性发力不及预期等风险。(中信证券)

更多"建筑行业:行业进入高速增长期 关注产业链各环节优势企业"...的相关新闻

每日财股

- 每日财股:桐昆股份(601233)

投资亮点 1.公司建立了省级企业技术中心,为中国纺织工业协会,中国化学纤维工业协...[详细]