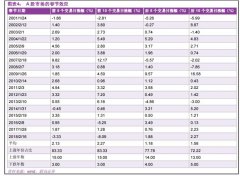

黄金价格复盘框架:以金价分析框架展开。我们在《黄金行业跟踪报告一:实际利率或筑顶,黄金配置正当时》中搭建了黄金价格分析框架,即黄金价格的直接影响因素是美国长期实际利率,而实际利率=名义利率-通胀预期,本文将在这一分析框架的基础上,复盘历史上两次黄金价格的牛市阶段与数次反弹行情。 通过对黄金上涨行情的复盘,可归纳出:实际利率下行或边际上行速度放缓是黄金价格上涨的必要条件。每一轮黄金的向上行情,特别是1975-1980、2000-2011年的趋势性大行情,都对应了经济增长的走弱或预期走弱,以及货币政策宽松或收紧程度不及预期,并共同导致实际利率处于低位,或实际利率上行速度放缓。而通胀上涨并非是实际利率走低的必要条件,也非金价上涨的必要条件:如果经济增长走弱预期足够强烈,则即使不存在较强的通胀预期,名义利率的快速下行也能够带来实际利率的下行。具体来看每轮金价上涨的逻辑: 第一轮牛市(1970-1980年):美元信用崩溃+持续滞涨时期。70年代布雷顿森林体系崩溃导致黄金的货币价值凸显,同时滞涨导致实际负利率。

第二轮牛市(2001-2011年):欧元正式发行+量化宽松时期。此轮金价牛市行情可划分为两个阶段,第一阶段为2001年-2008年,欧元的发行又一次冲击到美元信用体系,导致美元指数持续下跌;第二阶段为2008年-2011年,金融危机后全球量化宽松政策带来了负利率的经济环境。 反弹行情1(1982.6-1983.2):经济衰退+金融动荡时期。美联储前期紧缩政策导致经济衰退、金融动荡,为此美联储开始降息并带来实际利率下行。 反弹行情2(1985.2-1987.12):“双赤字”下利率下调、美元贬值时期。里根时代中后期美国面临“双赤字”,经济增长疲弱,为此美联储放松货币政策导致实际利率下行,且美日德法英签订《广场协议》,美元大幅贬值。

反弹行情3(1989.6-1990.2):货币政策放松带来金价反弹。为应对加息带来的经济下行,市场对降息的预期提升,且89年6月起联储开始降息。 反弹行情4(1999.8-1999.10):“央行售金协议”支撑金价稳定。为应对欧央行抛售黄金,欧央行签署“央行售金协议”,带来金价的短期上涨。

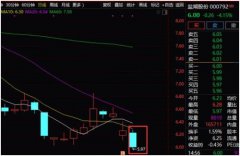

反弹行情5(2015.12-2016.8):加息不及预期、长债实际负利率利好金价。2016年美国经济数据表现弱于预期,而美联储加息速度也不及预期;同时美国长期国债供给减少叠加外资需求提升导致长债收益率快速下行,形成了长债实际利率下行的经济环境。

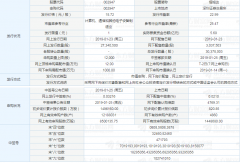

维持黄金行业“推荐”评级。此轮金价上涨行情的基本面与2015-2016年类似,后续金价走势需继续观察美国十年期国债实际利率走势,若实际利率能够进一步走弱,黄金价格大概率将复制2015-2016年的上涨行情。维持对行业的“推荐”评级,推荐高安全边际标的紫金矿业、以及高弹性标的山东黄金、中金黄金、银泰资源。

风险提示:美国经济增长超预期、美联储加息超预期、美国实际利率下降低于预期(兴业证券)

投资亮点 1、本公司在研发能力、生产工艺、质量控制等多方面均具备较强行业竞争力...[详细]