前三季度A股IPO融资额出炉!新股上市表现持续分化

2022年前三季度A股IPO数据出炉。

数据显示,按上市日计,前三季度,A股首发上市公司304家,首发募集资金4862.99亿元。

专家称,注册制改革推出以来,一直是A股市场的强大后盾,推动更多需要融资的科创企业到市场发行股票,从2022年第三季度末科创板和创业板的新股融资总额、新股数量超过两个主板市场即可见一斑。

从行业看,半导体与半导体生产设备、技术硬件与设备板块等IPO募资金额居前。随着资本市场改革推进,A股发行市场化程度不断提升,新股上市表现持续分化。

科创板和创业板融资额均超主板

德勤日前发布的《2022年前三季度中国内地及香港IPO市场回顾与前景展望》报告显示,上交所与深交所在第三季度表现强健稳定,继续保持全球融资额排行榜冠亚军地位。

总体看,2022年前三季度A股新股发行数量同比下降,但融资规模上升。分板块看,前三季度创业板IPO数量领先,科创板和创业板融资额均超主板。

德勤中国资本市场服务部A股上市业务主管合伙人童传江表示:“2019年6月注册制改革推出以来,一直是A股市场的强大后盾,推动更多需要融资的科创企业到市场发行股票,从2022年第三季度末科创板和创业板的新股融资总额、新股数量超过两个主板市场即可见一斑。”

从行业来看,半导体与半导体生产设备、技术硬件与设备、材料板块IPO募资金额居前。据统计,上述行业企业今年以来IPO募资金额分别为735.94亿元、637.20亿元和580.65亿元,制药、生物科技与生命科学、软件与服务等行业今年以来IPO募资金额突破300亿元。

前三季度行业股权融资规模

新股上市表现分化

从市场表现来看,新股上市后表现存在一定分化,多数新股表现较好。年内成功上市的新股中,共有225只上市首日收涨,159只自上市以来依然保持正涨幅,弘业期货、铖昌科技等11只个股上市以来的涨幅超过150%。

今年以来,新股破发数量增多。据统计,前三季度,73只新股上市首日收盘破发,占比24%。

申万宏源研报称,市场化机制持续自我调节,建议进一步提高申购参与理性度。展望未来的新股市场,新股定价将会是一个越来越市场化、投融双方持续博弈的过程。预期新股首发估值有望进一步回归到一个较为合理的水平,投融双方的收益也将达到一个新的均衡点。

IPO保持常态化发行

机构预计,随着注册制改革进一步深入,主板、创业板、科创板和北交所将保持常态化发行,2022年第四季度A股IPO有望保持增长趋势。

普华永道中国北部审计主管合伙人王崧预计,2022全年A股市场IPO企业数量将达330家至380家,全年融资额有望再创新高,达5600亿元至6350亿元。另据德勤中国预计,2022年全年,科创板大约有140家至160家企业登陆,融资额达2300亿元至2600亿元;创业板有190家至210家企业新上市,融资额达1900亿元至2150亿元;上海及深圳主板约有80只至100只新股,融资额约1400亿元至1700亿元;北京证券交易所将约有50宗至80宗上市,融资约100亿元至150亿元。

“2022年第四季度A股IPO料会延续前三季度的趋势,叠加不同的经济措施刺激,2022年全年新股融资额有望继续攀升。”童传江说。

政策面上,监管部门明确,将继续优化企业IPO流程,积极支持符合条件的不同类型、不同发展阶段企业上市融资,更好服务科技创新和实体经济高质量发展。

上一篇:灿瑞科技值得申购吗?谨慎申购

更多"前三季度A股IPO融资额出炉!新股上市表现持续分化"...的相关新闻

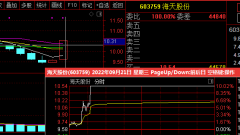

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]