酒水行业:预计中秋国庆动销或超预期 应把握配置机会

报告导读

预计中秋国庆动销或超预期;看好未来三年利润具备翻番能力、目前估值具性价比的标的。

行情回顾

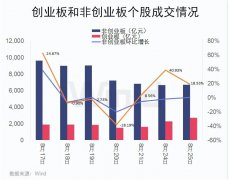

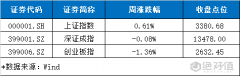

近五个交易日沪深300 指数上涨2.66%,食品饮料板块上涨7.73%,位居申万一级行业首位,白酒板块走势高于沪深300,涨幅为8.32%。具体来看,本周酒类板块中古井贡酒(21.26%)、泸州老窖(19.97%)和酒鬼酒(16.56%)表现亮眼,而莫高股份(-4.63%)、青青稞酒(-2.51%)和金徽酒(-1.74%)涨幅相对居后。

本周观点

白酒板块中报符合预期,下半年有望迎来边际改善本周白酒板块披露完毕,总体情况符合我们预期:

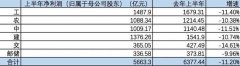

1)收入端:20H1 白酒行业营业收入同比增长2.14%至1298.87 亿元;20Q2白酒行业营业收入同比增长3.85%至530.65 亿元。上半年礼品消费占比较高的高端酒收入稳定性最强,收入同比增长12.13%;而宴席消费占比较大的次高端酒及区域酒业绩增速放缓明显,收入分别较去年同期下降5.45%、14.68%,大众酒抗压性较好。未来市场份额将进一步向高端酒集中,同时各个价格带中酒企分化也会愈加明显。

2)盈利端:20H1 白酒行业归母净利润同比增长7.95%至478.42 亿元,具体来看,高端酒及次高端酒均实现双位数增长(14.49%、9.93%),其中茅台、五粮液、山西汾酒等酒企受益于产品结构升级,利润端表现优秀,区域酒、三四线酒利润增速同比下降。20Q2 白酒行业归母净利润同比增长6.12%至176.48 亿元,具体来看,高端酒、次高端酒、区域酒、三四线酒利润增速分别同比变动10.50%、-13.89%、-12.03%、22.19%至141.72、5.18、24.69、5.19 亿元,高端酒及三四线酒保持双位数正增长;3)预收端:2020H1 末贵州茅台凭借强大的品牌力及渠道力,预收款环比实现大幅增长,大部分酒企受疫情影响,为保障渠道健康,控制库存,预收环比下降趋势,比如泸州老窖5 月才逐步恢复发货,水井坊二季度采取控货方式等,总体来看,酒企预收仍保持健康状态。

行业利润增速高于收入增速。受益于消费逐步恢复、产品结构提升, 20Q2白酒行业利润增速(6.12%)高于收入增速(3.85%),在净利润增速超越收入增速的8 家酒企中,伊力特、金徽酒业绩弹性大。我们认为从上半年白酒行业出现提价潮中可以看出结构升级为大趋势,未来优质酒企毛利率提升幅度将高于行业平均水平,行业利润增速仍将高于收入增速。

白酒行业集中度提升幅度较大。20H1 高端酒收入及归属母公司股东的净利润分别占白酒行业的63.40%、76.66%,分别较上年同期提升4.70、4.38个百分点,疫情加速中小企业出清,白酒行业集中度提升幅度较大。

坚守“1+1 大于2”择股法则,看好白酒板块配置机会区别于市场上简单的以“盈利能力强+估值性价比高”的择股逻辑,我们认为应将其具体为“1+1>2”法则:净利润三年翻两番+估值具性价比=未来获得超额收益确定性较高。具体来看:

1) 高端酒方面:由于高端酒确定性高,因此享受一定确定性溢价,估值普遍高于行业平均水平,其中行业龙头贵州茅台估值为其余高端酒估值标杆,假若未来茅台将通过“提升1499 零售价+提升直营占比”增厚利润,估值有望进一步提升;五粮液(未来三年利润CAGR18.7%,PE46.9 倍)凭借较高的业绩弹性及较茅台低的合理估值成为高端酒中有望获得超额收益的标的之一,我们坚定五粮液的量价超预期逻辑;

2) 全国性区域酒方面:区域酒估值提升的重要逻辑之一为在次高端酒扩容的背景下,成长空间大,其中全国性区域酒龙头山西汾酒的估值为区域酒估值标杆,预计正加速全国化扩张步伐的古井估值将不断接近山西汾酒。另外,我们认为洋河估值及未来业绩均被市场低估(万得一致预期未来三年CAGR 仅为9.6%,PE(TTM)27.0 倍)),主因洋河梦6+有望抢占600 元次高端酒价格带的同时,深入改革将带来极大业绩弹性;

3) 地方性区域酒方面:地方性区域酒优质标的在保持较高业绩弹性的同时,估值普遍较全国性区域酒略低,目前满足利润有望翻番、估值具性价比的标的为:今世缘(未来三年利润CAGR18.9%,PE42.9 倍)、金徽酒(未来三年利润CAGR16.0%,PE35.3 倍)、伊力特(未来三年利润CAGR16.9%,PE30.5 倍),其中首推今世缘(坚定三大超预期叠加业绩目标明确逻辑)。

本周贵州茅台、五粮液批价稳中向上,库存健康贵州茅台:本周茅台批价仍继续保持在超2700 元的高位,主要原因为:

1)距中秋国庆旺季接近1 个月,渠道整体处于惜售状态;2)茅台直营占比提升的同时,经销商供应量未增使得原有经销商渠道消费人群供需茅台进一步加剧;3)酱酒潮的掀起进一步提升了茅台的存储价值。此外。若批价继续持续上行,茅台或将通过“提高零售指导价+提升直营占比”组合拳方式抑制终端价格上扬,保障渠道健康,协调各方利益冲突。

五粮液:本周五粮液批价上行至970 元以上,渠道库存处于健康水平,据调研显示,对标飞天茅台的五粮液超高端产品预计将于9 月初正式面世。

投资建议

预计中秋国庆动销或超预期,应把握配置机会

坚定白酒赛道中优秀标的行稳致远逻辑和确定性,推荐关注未来三年净利润有望翻番+估值具性价比的优秀标的。考虑到估值处于动态变化中,短期来看,未来三年利润有望翻番叠加估值具性价比的五粮液、今世缘、洋河股份、金徽酒、伊力特均为有望取得超额收益标的,同时也推荐关注基本面优秀,成长势头强劲的山西汾酒、古井贡酒等优质标的。配置时点方面,考虑到白酒行业下半年中秋国庆表现或将超预期,应关注近期回调带来的配置机会;长期看,白酒行业消费升级趋势不变,市场份额仍将继续向龙头酒企聚集,仍推荐确定性较高的贵州茅台、五粮液。啤酒方面,啤酒行业结构升级持续,啤酒企业通过推出超高端产品以提升品牌力,我们看好啤酒短期业绩弹性及未来产品结构升级带来的势能,相关标的:青岛啤酒。

4) 风险提示

疫情影响超预期;白酒动销恢复不及预期;食品安全风险。(浙商证券)

下一篇:软件及服务:DCEP线上银行功能逐步完善 线下试点多地开花

更多"酒水行业:预计中秋国庆动销或超预期 应把握配置机会"...的相关新闻

每日财股

- 每日财股:桐昆股份(601233)

投资亮点 1.公司建立了省级企业技术中心,为中国纺织工业协会,中国化学纤维工业协...[详细]