恩华药业:创新研发进入提速新阶段 买入

公司2020 年业绩符合市场预期,公司预计2021Q1 净利润同比增长10%-30%。

工业板块增长2-3%,麻醉业务恢复明显。2021 年公司多款产品有望上市,创新研发进入提速新阶段。财务、管理费用率有所降低,经营性现金流情况良好。

精麻类药物或纳入集采,建议理性关注政策影响。

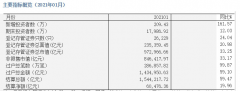

公司2020 年业绩符合市场预期,预计2021Q1 净利润同比增长10%-30%。公司2020 年实现收入、净利润、扣非净利润33.61 亿、7.29 亿、7.10 亿元,同比-18.99%、+9.88%、+17.86%,业绩符合市场预期。其中公司2020Q4单季度收入、净利润、扣非净利润同比+3.68%、+10.41%、+67.27%,四季度利润端增速明显。全年收入增速下降主要由于恩华和润自2019 年12 月起不再并表以及新冠疫情共同影响所致,而扣非利润增速提升较大预计主要由于2019 年基数较低所致。公司同时公布2021Q1 业绩预告,预计2021Q1净利润1.52-1.79 亿元,同比+10%-30%。

2020 年工业板块增长2-3%,麻醉业务恢复明显。公司工业实现收入29.24亿元,同比+2.18%,其中母公司2020Q4 营收同比+14.57%,相比2020Q1-Q3(同比+1.57%),2020Q4 提速明显。麻醉板块:实现收入13.20 亿元,同比-7.24%,主要由于受右美托咪定带量采购以及疫情期间医院手术量下滑共同影响,但相比上半年(同比-21.71%)已有较大恢复。预计右美销售额不到2000 万元,集采压力已充分释放,预计力月西、福尔利、瑞芬太尼、丙泊酚分别实现约8%、5%、50%、20%增长,此外新上市的盐酸戊乙奎醚预计实现1000-2000 万销售额;精神板块:实现收入12.12 亿元,同比+10.03%,预计齐拉西酮、丁螺环酮、阿立哌唑、度洛西汀实现约20%、20%、35%、45%增长,利培酮受带量采购影响预计下滑60%,收入预计7000 多万;神经板块:实现收入1.87 亿元,同比+17.56%,其中加巴喷丁略有增长,利鲁唑预计实现快速增长,两年后该品种销量峰值有望过亿;其他制剂和原料药板块:实现收入1.16 亿、0.89 亿元,同比+10.26%%、+22.19%。公司工业板块毛利率下滑2.62PCTs,主要由于带量采购因素影响,考虑右美托咪定和利培酮的集采风险已充分释放,未来毛利率有望企稳回升。

2021 年公司多款产品有望上市,创新研发进入提速新阶段。公司2020 年研发费用2.46 亿元,同比+30.10%,增速较快,一定程度上拖累整体业绩。同时公司加强研发团队建设,截至2020 年底共有研发人员600 人,同比+63.93%,其中北京临床研究开发中心现有成员30 人。公司积极推动公司重点产品的一致性评价,推进高壁垒仿制药产品研发,加快向创新药转型,并已取得显著研发成果。一致性评价项目:公司共开展18 个项目,其中咪达唑仑、右美托咪定、加巴喷丁已过评,另有氯硝西泮、瑞芬太尼、枸橼酸芬太尼、阿立哌唑、舒必利已申报,预计今年过评;在研仿制药项目:共有仿制药重点项目39 个,已有3 个产品(盐酸戊乙奎醚注射液、枸橼酸舒芬太尼注射液、盐酸羟考酮注射液)获批上市,4 个产品(盐酸阿芬太尼注射液、地佐辛注射液、依托咪酯乳状注射液、盐酸度洛西汀肠溶胶囊)已申报,其中阿芬太尼及度洛西汀预计今年上市;在研创新药项目:在研创新药项目20 多个,其中国内引进的三款产品TRV-130 注射液(麻醉镇痛药,FDA 已批准上市,国内加速上市中)、DP-VPA(抗癫痫,临床1 期已完成)、Protollin(阿尔兹海默症药,预计2021 年美国获批IND),自研创新药中CY150112处于临床1 期、丁二酸齐洛那平获批IND,其余还有5 款产品预计今年递交IND,6 款产品明年递交IND。

财务、管理费用率有所降低,经营性现金流情况良好。2020 年公司毛利率同比+12.93PCTs,主要由于工业占比提升所致。公司财务、管理、销售费用率同比-0.46PCT、-0.39PCT、+3.55PCTs,其中销售费用率提升主要由于恩华和润不再并表所致,从绝对数额看销售费用有一定降低,主要由于新冠期间出差受限,差旅费、学术推广等有所减少。管理费用率降低主要由于股权激励费用同比减少以及恩华和润不再并表,财务费用率降低主要由于恩华和润不再并表以及理财收益增加共同贡献。2020 年公司经营性现金流净额12.48 亿元,同比+307.99%,经营性现金流净额增长较多,主要由于会计准则的调整。

精麻类药物或纳入集采,建议理性关注政策影响。根据药智网报道,3 月5 日,医保局和招采司与天津、上海、重庆等11 个省市联采办代表在南京组织召开了药品集中采购工作会议,主要内容是探究开展专项药品采购,研究国家带量采购品种到期后的续约工作,完善国家药品集采方案的中选规则;其中包括对麻精药品的议题:麻精药品将纳入国采,但是1 类不会纳入,2 类精神药纳入可能全面放开。对于1 类精麻类药物,我们认为依然是政策的避风港。对于2 类的精麻类药物,即使可能被纳入集采,但公司大部分品种由于竞争格局良好,降幅预计会比较合理,同时公司未来陆续有新产品获批上市,业绩增长可抵消部分产品集采带来的风险。总体来说,我们建议理性看待精麻类药物集采对公司业绩的影响。

风险因素:带量采购导致药品降价或失标风险;研发进度低于预期。

投资建议:公司核心品种增长较快,在研品种陆续上市贡献业绩。结合年报业绩,考虑到短期内带量采购对部分品种销售有所影响,微调2021/2022 年EPS 预测至0.87/1.08元(原预测为0.93/1.15 元),新增2023 年EPS 预测为1.34 元,参考可比公司估值给予公司2021 年19XPE,对应目标价16.53 元,维持“买入”评级。(中信证券)

下一篇:欧科亿:厚积薄发 数控刀具开启公司第二成长曲线 强推

更多"恩华药业:创新研发进入提速新阶段 买入"...的相关新闻

每日财股

- 每日财股:金博股份(688598)

投资亮点 1.光伏热场隐形冠军,业绩高增长:公司是国内先进碳基复合材料龙头,产...[详细]