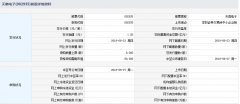

事件:公司发布2018年半年度报告,2018年上半年实现营业收入约15亿,同比增长204%,归母净利润约5.3亿,同比增长约289%,经营性现金流-1.1亿,同比基本持平。其中,分季度来看,Q1/Q2分别实现归母净利润约2.6亿/2.7亿,Q2业绩基本保持稳定,符合预期。

上半年钴价同比大幅上涨,公司拥有充足低价原料,盈利能力进一步提高。

1)上半年钴价同比大幅上涨:2018H1国内电钴均价为61万/吨,较2017H1均价38万/吨,同比增长60%;

2)公司拥有“超低价+充足量”钴矿库存,2018H1进一步强化原料保障:公司深耕刚果十余年,积极外拓低价钴矿资源,通过股权合作等方式深度锁定矿石供应,拥有完备扎实的供应渠道。具体表现为,2017年底公司拥有约约6亿原料库存,其中4500吨钴矿库存,存货单价约10万/吨,折合约4.5亿,而2018H1报告期末原料库存约为10亿,增加4亿,公司原料保障能力得到进一步加强;

3)公司盈利能力进一步提高:Q1与Q2钴均价基本一致,Q2销量小幅增长,表现在Q2营业收入为7.65亿,环比Q1增加3000万,而Q2营业成本为3.11亿,环比Q1减少3500万,说明Q2单位生产成本在下降。因此,价格同比大幅上涨,单位生产成本较低且趋降,2018H1盈利能力进一步提高(毛利率50%→60%),若按照市场价61万/吨计算,则生产成本约为21万/吨,成本优势显著。 公司产能“三级跳”,起初产能+募投+后续的再扩建,三年50%增长,产能释放为未来增长点。公司起初4000吨钴金属量产能,募投5000吨于17年底全部完成,后续再扩建5000吨,三年50%增长。具体来看,未来增长项目具体为:1)3000吨钴粉产能预计2018年9月建成;2)5000吨粗钴、2万吨电铜项目,预计2018年底建成。公司产能扩张之后,2019年将形成1万吨粗钴、4500吨钴粉、3万吨电铜产能。 公司向新能源材料环节延伸,卡位三元动力电池回收。报告期内,公司新建10,000t/a金属量钴新材料及26,000t/a三元前驱体项目,分别生产钴粉以及三元材料的前驱体,不仅有利于公司产能扩大与品质提升,完善公司钴粉产业链布局,提高盈利能力,更是向新能源产业链中的材料环节延伸,卡位三元动力电池废料回收领域,有助于公司钴业务长期发展。

钴价逐步企稳,酝酿反弹。1)目前,“积极”边际变化正在持续出现:①海外方面,MB电钴交易询价与成交开始增多,并且MB钴价下调幅度收窄;②国内方面,钴盐产销情况月度环比提升,电钴价格逐步企稳,甚至出现小幅上扬。2)向后展望,钴价或即将反弹:国内消费电子需求有望进入旺季,新能源车产业链景气进一步提升,海外夏休完全结束后,高温合金需求商长单/零单进场,尤其是主流贸易商或“二次”建仓,月度供需情况或将显著改善,需求趋势强化。

盈利预测:在2018年/2019年/2020年钴价分别为53万/50万/55万的核心假设下,预估归母净利润分别约为12亿/15亿/21亿,对应目前253亿市值,PE分别为21倍/17倍/12倍。维持“买入”评级。

风险提示事件:产销量不及预期;新能源车发展不及预期;钴价持续下跌。(中泰证券)

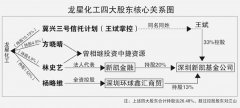

投资亮点 1、2018年8月6日公告,公司拟以债转股、现金等合法方式合计2亿元增资控股...[详细]