我国兽用生物制品行业经历从快速发展→停滞不前→再次扩容。我们认为,目前国内兽用生物制品行业正在经历从快速发展→停滞不前→再次扩容的阶段。根据中国兽药协会数据,2000-2020 年,我国兽用生物制品年均复合增速为15.0%,其中2000-2016 年年均复合增速高达17.5%。2017-2018年兽用生物制品行业规模徘徊在130 亿元左右, 2019 年由于非洲猪瘟疫情导致生猪存栏量大幅下滑,兽用生物制品规模萎缩至118 亿元左右,而猪用生物制品规模一度下降至41 亿元附近。随着国内生猪存栏持续稳定恢复,2020 年猪用生物制品规模恢复至69.23 亿元,国内兽用生物制品销售额创历史新高达到163.36 亿元。

路径渐清,动保行业发展前景依旧可观。非瘟疫情之后,我国生猪养殖产业的格局正在产生深刻变革:规模化进程加速、防疫重视程度提升,且规模越大的养殖户对防疫的投入越高。因此我们认为在我国规模养殖户占比快速提升的大背景下,单头生猪防疫费用的增加成为推动动物疫苗行业规模持续扩容的核心驱动力。同时,2020 年底,农业部通知推行疫苗流通市场化,放开强免疫苗经营,并于2025 年逐步全面取消政府招采强免疫苗。虽然从目前正在推行“先打后补”改革试点的部分省份看仍存在养殖户不了解政策不申请和认为补贴申请程序复杂放弃申请的情况,但我们认为随着畜禽养殖规模化水平大幅提升后养殖场户自主免疫意识的提高以及2025 年政府招标苗的全面退出,强制免疫疫苗市场化加速趋势不改。我们测算口蹄疫疫苗市场规模有望扩容3 倍至80 亿左右,高致病性禽流感疫苗有望扩容至20-30 亿。

短期关注业绩确定性,长期聚焦企业核心竞争力。二季度由于销售淡季的存在及2020 年高基数影响,动保企业主要产品批签发同比增速均有所收窄,我们预计二季度动保企业收入增速或有回落,但下半年伴随生猪存栏持续恢复,收入高增长或有望延续。另外,在非瘟常态化背景下,养殖户对高品质疫苗、非强免疫苗的需求伴随生物安全防疫意识提升而增长,2020 年非强免疫苗猪伪狂犬病、猪圆环疫苗批签发批次同比增速均高于强免口蹄疫疫苗增速。我们认为在目前非强免疫苗渗透率仍较低的背景下,拥有较强产品竞争力及能够为养殖户提供综合性服务的企业有望成为行业新的引领者。长期来看,我们认为研发是疫苗企业的基石,疫苗企业是否具备强大的研发平台、技术垄断以及差异化产品是决定其抢占市场的关键,而服务则有望强化企业核心竞争优势。近5 年国内疫苗企业在研发上的投入不断提高,且P3 实验室相继建立,我们认为国内疫苗企业研发实力有望上一台阶,但研发产出及差异化产品的塑造还需继续打磨。另外,在下游行业对企业综合能力要求提升的大背景下,我们预计动保上市公司不乏会通过并购方式实现业务版图的扩张。

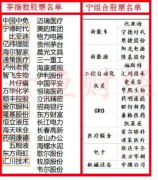

投资建议:展望后市,短期生猪存栏增长趋势不改,我们预计2021-2022 年猪用疫苗销量增长有望延续。中长期来看,随着强免疫苗经营逐步放开以及我国养殖规模化加速,动保行业有望迎来3-5 年成长期,届时具备完善市场化销售渠道及研发、服务优势领先的企业有望首先受益。建议关注生物股份、科前生物、普莱柯。

风险提示:疫情爆发风险;市场竞争风险;产品研发风险;生产安全风险;政策变动风险。(海通证券)

下一篇:新经济产业链:喜茶投资精品咖啡赛道 加大现制饮品行业布局

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]