美亚光电:CBCT业务快速放量 估值体系逐步向医疗器械公司切换

美亚光电是国内色选机龙头,色选收入稳定且具备良好盈利性。公司基于光电识别底层技术,开拓诊所CBCT 市场并成功放量,推出口扫产品提供椅旁解决方案,并进行移动CT 等新项目研发,继续加大医疗数字化领域布局。我们看好公司作为技术平台型公司的长期成长潜力,首次覆盖给予“增持”评级。

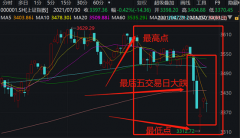

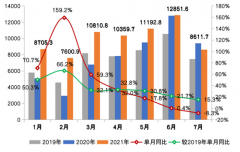

公司概况:美亚光电是国内色选龙头,成功开拓诊所CBCT 市场。公司以色选设备起家,成功实现国产替代,目前在国内色选市场占据四成份额,海外市场拓展空间广阔。公司CBCT 业务主要针对诊所市场,主打性价比和完善售后服务体系,通过大型展会期间集中团购等形式迅速占领市场。2020 年,公司色选/CBCT 业务收入分别为9.6 亿/4.5 亿元。2021 年上半年,公司业务摆脱疫情困扰,重回快速增长通道,1Q21 公司实现营收/归母净利润分别为3.5 亿/1.1 亿元,创下历史一季度最佳业绩表现,根据其2021 年半年度业绩预告,公司预计1H21归母净利润同比+46.9%~+90.9%。

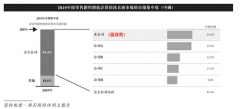

行业分析:色选行业增长较为稳定,口腔数字化大有可为。(1)色选:主要下游应用领域为大米色选,国内市场以存量更新为主,塑料分选等非农色选领域成长性有望提升,同时印度和东南亚市场仍有一定成长空间,预计色选业务中期增长中枢为5%-10%;(2)口腔数字化:CBCT 是口腔数字化重要设备,国内口腔诊所渗透率仍有较大提升空间,有望由目前的10%左右提升至35%以上。

进口高端产品主要针对大型公立医院,较强性价比的国内品牌易于打入诊所市场。口腔扫描与椅旁数字化是数字化医疗的重要一环,目前国内口扫渗透率仍然较低,逐步普及值得期待。公司在研项目包括移动CT、手术导航等,移动CT 满足小型化、便携化需求,有望进一步推广应用。

盈利驱动:(1)色选:公司色选业务毛利率长期稳定在50%左右,海外更高。

公司正大力开拓印度和东南亚市场,同时非农色选机品类不断扩充,拓展国内高端客户;(2)CBCT:公司主要通过在大型口腔展会期间举办团购会销售CBCT。2021 年上半年,公司在华南口腔展、北京口腔展的团购活动中分别取得543 台、913 台的意向订单。我们预估公司全年CBCT 销量有望达到2800-3000 台。随着CBCT 渗透率不断提升,行业发展将迎来“新增+更新”双重需求。此外,公司CBCT 已获得欧盟权威CE 认证、澳大利亚TGA 注册和日本医疗器械监管部门注册许可,并于2021 年上半年首次出口澳大利亚和非洲市场,海外市场拓展值得期待。

风险因素:色选海外市场拓展不达预期,CBCT 领域竞争加剧导致利润率下滑,口扫产品市场推广不及预期,移动CT、手术导航等研发项目进展存在不确定性。

投资建议:公司基于光电识别平台,已成长为国内色选机和诊所市场CBCT 的冠军企业。我们看好公司长期增长潜力,预计公司2021/22/23 年实现归母净利润6.1 亿/7.4 亿/8.8 亿元,现价对应PE 为56/46/38 倍。结合公司行业龙头地位和良好的财务质量,考虑到公司CBCT 业务快速放量,估值体系逐步向医疗器械公司切换,迈瑞医疗(医疗器械公司)、通策医疗(口腔医疗连锁公司)、奕瑞科技(数字化X 线探测器生产商)Wind 一致预期2022 年PE 估值分别为50、109、60 倍,均值为73 倍PE,给予公司2022 年50 倍PE 估值,对应目标价55 元,首次覆盖,给予“增持”评级。(中信证券)

更多"美亚光电:CBCT业务快速放量 估值体系逐步向医疗器械公司切换"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]