公司是优秀的激光及自动化应用专用设备制造商,布局动力电池、消费电子、通用激光钣金切割设备三个领域。2021 年公司紧抓动力电池扩产潮,在手订单有望翻倍增长,有力支撑公司未来三年业绩高增。我们预计公司2021/22/23年归母净利润分别为1.00/3.97/5.12 亿元,当前价对应111/28/22 倍PE。因2021 年以来锂电订单大规模增长,我们预计公司收入结构中锂电设备占比将从2020 年的37%快速增长至2022/23 年的73%/78%,钣金切割设备占比将低于10%,公司业务将转型以锂电设备为主。考虑到公司业绩快速增长趋势以及可比公司估值水平,我们给予公司2022 年PE50X 估值水平,目标市值200亿元,对应目标价100 元,首次覆盖给予“买入”评级。

公司概览:海目星是国内优秀的激光及自动化应用专用设备制造商。面向动力电池、3C 消费电子、钣金加工等领域,公司主要根据客户工艺需求快速开发并销售标准化、定制化的以激光应用为主的自动化专用设备。

行业趋势:动力电池设备2021 年新能源车行业需求爆发,引发动力电池产业扩产潮,根据中信证券研究部新能源车组预测,全球动力电池总产能预计将从2021 年的747GWH 增长到2025 年的2042GWH,2021 年到2025 年累计新增产能约1550GWH。动力电池快速扩产将驱动锂电设备需求大爆发,全球动力电池设备市场规模预计将从2021 年的700 亿元增长到2025 年的1470 亿元,2021 年到2025年累计设备投资总计5730 亿元。2021~2025 年预计动力电池设备市场CAGR 约30%。

公司分析:公司以激光技术+行业应用解决方案为核心竞争力,在动力电池、消费电子、通用激光钣金切割三个领域进行布局。当前时点看,公司受益动力电池快速扩产潮,紧跟中航锂电、宁德时代等一线客户,锂电设备订单迎来大爆发。2021年上半年新增订单21.8 亿元,同比增长115.4%,全年新增订单预计将达到50 亿左右,为2020 年公司总收入的3.8 倍,其中绝大部分来自动力电池领域。动力电池业务收入占比预计将从2020 年的37%增长至2023 年的78%左右,成为公司未来三年最重要的收入和利润来源。同时公司也在消费电子、显示设备等领域紧跟最新技术方向,持续研发新设备,为公司长期的业绩增长打下坚实基础。

风险因素:1.动力电池行业扩产招标低于预期;2.锂电设备厂商竞争加剧导致毛利率下降;3. 3C 自动化行业设备采购及下游整机迭代速度低于预期;4.公司规模扩大导致的管理风险;5.证监局监管处罚的风险。

投 资建议:公司是优秀的激光及自动化应用综合方案供应商,2021 年公司紧抓动力电池扩产潮,在手订单高速翻倍增长,有力支撑公司未来3 年业绩高增长。

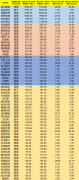

我们预计公司2021/22/23 年归母净利润分别为1.00/3.97/5.12 亿元,当前价对应PE111/28/22 倍。因2021 年以来锂电订单大规模增长,我们预计公司收入结构中锂电设备占比将从2020 年的37%快速增长至2022/23 年的73%/78%,钣金切割设备占比将低于10%,公司业务将转型以锂电设备为主。考虑到公司业绩快速增长趋势以及可比公司估值水平,我们给予公司2022 年PE50X 估值水平,目标市值200 亿元,对应目标价100 元,首次覆盖给予“买入”评级。(中信证券)

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]