核心要点:过去十年,移远持续构筑“研-产-销”能力闭环,问鼎蜂窝通信模组全球份额第一。展望未来,预计万物互联、模组先行的产业红利持续释放,东升西落、龙头集中的格局不断演进,公司在品牌、技术、渠道和规模方面的竞争优势不断加强,高增长有望持续,预计公司2021-2023年收入复合增速为43%。盈利能力方面,短期来看,随着公司的规模效应不断增强、5G产品布局完善后研发费用率有望下降;中长期看,公司产品结构优化、纵横拓展、产业链议价能力提升等有望推动毛利率提升,我们看好公司盈利能力的逐步提升。作为物联网模组全球份额第一的龙头,基于对公司未来三年业绩快速增长的预期和中长期盈利能力提升的前景,我们给予公司2022年预测净利润52倍PE,目标价208元,维持“买入”评级。

公司概述:十年积累,成就通信模组全球龙头 十年成就全球第一,收入增长和盈利能力有待观察。公司核心团队行业经验丰富、技术积淀深厚、股权结构稳定,过去十年通过持续的产品研发、制造把控、渠道完善,终把公司打造为全球通信模组第一。

行业概览:万物智联,模组先行

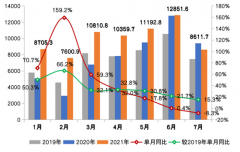

从移动互联到万物智联,连接技术不断发展+产业政策持续加码+物联网连接数爆发=模组出货量爆发。

我们认为,模组成为物联网率先爆发并明确受益的产业环节,预计2025年物联网连接数至少翻三倍达300亿,驱动未来五年模组行业规模CAGR超30%。

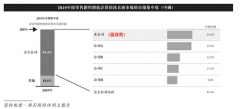

竞争格局:全球东升西落,国内强者恒强

中国厂商携工程师红利和供应链优势侵蚀海外厂商份额,龙头玩家因行业门槛提升和规模效应优势挤压中小厂商市场,国产龙头市占率仍有较大提升空间。

公司:移远战略聚焦市场份额,一方面通过又快又广的产品研发、自有产能的迅速响应、多重渠道的场景挖掘率先开拓增量需求;另一方面通过规模效益带来的产品性价比优势持续抢占存量市场,有望充分享受行业红利和格局变迁

公司分析:份额优先规模为王,研产销紧握产业趋势 短期:随着公司研发布局逐渐完备,研发人员数量增长放缓和年薪企稳,预计将带动研发费用率降低至8%~10%的水平,驱动净利率回升至4%~6%。

中期:随着LTE/NB制式毛利率企稳及5G制式放量、车载/PC等高端场景逐步起量、海外市场收入占比提升,产品结构优化有望带动整体毛利率企稳向上。

长期:随着上游芯片格局分散化、下游终端分工专业化,以及中游模组环节的往天线、云平台等横向扩张和纵向延伸,模组厂商的议价能力和盈利能力有望进一步改善。

投资建议:我们上调公司2021-2023年的收入为94.3/131.47/179.61亿元,调整净利润预测为3.52/5.8/8.49亿元,同比增速为86%/65%/46%(20-23年利润CAGR65%)。作为物联网模组全球份额第一的龙头,基于对公司未来三年的业绩快速增长预期和中长期盈利能力提升前景,我们给予公司2022年预测净利润52倍PE,目标价208元,维持“买入”评级。

风险因素:物联网产业进展不及预期;地缘政治风险影响超预期;原材料及关键设备采购价格波动风险;新冠疫情影响的不确定性;5G产业进展不及预期;市场竞争加剧;产业巨头涉足不确定性。(中信证券)

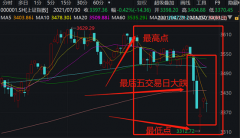

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]