网络安全:等保2.0 落地 信息安全产业开启高景气周期

事项:

近期我们针对计算机行业重点细分投资领域——网络安全行业进行梳理和分析。

国信计算机观点:随着等保2.0 在2019 年12 月1 日正式实施,信息安全产业的高景气周期将正式拉开。信息安全虽然也是IT 必需品之一,但是我国安全投入比一直较低,等保2.0 等政策的推动将强化“刚需”属性,市场空间加速释放。

从2018 年前三季度各安全厂商表现来看,营收均呈现加速态势,预计明后年将继续保持。信息安全市场空间广阔,因此即使当前竞争格局较差,各厂商也均有广阔发展空间。我们建议积极关注信息安全产业,尤其是具备技术和渠道优势的安全厂商:深信服(300454)、安恒信息(688023)等评论:

信息安全行业:政策和行业景气度持续提升,市场增速有望整体向上信息安全产业是全球IT 产业增速最快的的细分,国内增速更是长期保持20%以上。从信息安全占IT 投入比例来看,我国只有1.88%,远低于全球平均水平4.13%,跟发达国家比更是有数倍差距。中期来看,在等保2.0 政策的推动,信息安全仍处于高景气周期中;根据规划目标到2025 年信息安全产业达到2000 亿元。我国2018 年信息安全市场达到495 亿,同比增长21%,行业内生增速快。同时,对于新兴的云、大数据、物联网等安全领域,增速更是在30%以上,行业的快速成长为各厂商带来发展广阔发展机会。

行业格局分散,各厂商产品、行业、渠道各有特色。安全设备虽然也是通用IT 产品之一,但是需求的多样性造成了产品功能的不同特性;产品性能的差异也对市场的高低端进行了分层。因此产品的种类繁多造成了安全行业格局分散。同时,各个厂商优势行业也不相同,如启明星辰在党政军更有优势;最后是渠道和直销模式,也造成了行业不同玩家的玩法不尽相同。但从全球信息安全产业发展来看,市场分散是常态,重点关注的应该是具备技术领先的大品类安全厂商。

坚定看好信息安全产业。随着政策推动的高景气环境,以及社会各界安全意识的加强,信息安全迎来行业增速继续向上的黄金发展期。市场空间广阔的前提下,各有千秋的安全厂商均有发展空间。中期来看,市场有望诞生一批营收超过20 亿的明星企业。

信息安全市场整体呈现快速增长

信息安全是全球IT 增速最快的细分,全球市场以服务为主。根据赛迪的统计,2018 年网络信息安全市场规模达到1269.8 亿美元,未来三年仍能保持平均9%以上的复合增速。另一方面,根据Gartner 预测,2018 年全球信息安全产品和服务支出将超过1140 亿美元,比去年增长12.4%。2019 年,市场预计增长8.7%,达到1240 亿美元。虽然多方预测数据略有差异,但是在全球IT 支出增速在 3.2%的情况下,安全仍是增速最快的细分。从结构上来看,全球信息安全市场主要以服务为主,信息安全治理的复杂性导致无法单纯依靠软硬件设备的独立运作,全面的解决方案和安全服务也为我国安全市场发展指明了方向。

国内信息安全市场保持20%以上的高增长,安全服务比例持续提升。国际政治经济环境的持续发酵让我国上下深刻意识到安全的重要性,信息安全当前重视程度空前。我国2018 年信息安全市场达到495 亿,同比增长21%,远超全球增速,预计未来能仍保持20%以上的行业增速。我国信息安全市场一直以硬件产品为主,近年来服务比例呈现持续提升的态势。以启明星辰为代表的龙头公司,推出安全运营中心的新业态,也是顺应了行业趋势,未来我国安全市场服务比例仍会持续提高。

市场增量来自信息化持续提升,安全投入比提升。我国信息化水平仍然较低。2018 年中国 GDP 占全球的比例达到15.8%, IT 支出占比仅为 3.7%,企业信息化发展水平滞后。随着信息化水平提升,安全投入也会随之增加。

根据 IDC 的数据, 2015-2017 年我国信息安全投入占总 IT 投入比例低于 2%, 远低于全球市场 4%左右的水平。

如果对比美日等发达国家,安全投入比都在 10%以上,甚至达到 12%,中国网络安全行业仍有数倍空间。

云、大数据、物联网等新兴领域安全保持更快的增长。云计算已经是IT 产业最具确定性的发展方向,全球云计算产业保持快速增长,2018 年我国云计算整体市场达到962.8 亿元,同比增长39.2%。企业上云是大势所趋,如影随形的安全体系仍亟待建设。2018 年,中国云安全市场规模达到 37.8 亿元,增长率达 44.8%,未来 3 年内预计仍将保持每年 40%的高速增长。

物联网安全市场潜力巨大。随着数以亿计的智能设备接入网络,物联网范畴逐步扩大,预计到2020 年,中国物联网的整体规模将达到1.8 万亿元。物联网安全问题同样是备受关注,包括工业控制系统漏洞、视频监控被劫持等安全事件已时有发生。根据赛迪的数据,2018 年我国物联网安全市场规模达到88.2 亿元,增速达到34.7%,预计2021年市场规模将达到301.4 亿元,市场增速保持40%以上。

等保2.0 落地,信息安全产业开启高景气周期

信息安全问题给中国带来巨大损失。根据诺顿2017 网络安全报告,网络犯罪给全球带来巨额经济损失,全球损失达到1720 亿美元。2017 年中国是全球损失最严重的国家,损失达到663 亿美元,比13 年增长近80%。相比之下,美国损失由13 年的380 亿美元下降到194 亿美元,这大幅得益于其近年来网络安全不断的建设。基于此,我国政府对信息安全的重视程度空前,近年来推出一系列信息安全政策,政策逐步规范有利于行业持续健康发展。

政策推动安全行业高景气持续。近年来信息安全政策不断推出,17 年《网络安全法》正式发布, 19 年底等保 2.0即将正式实施,《关键信息基础设施保护条例》已上报国务院,有望 19 年内出台。多政策有望形成共振,从需求和责任主体两方面共同推动信息安全的投资,刺激整个行业发展。

等保 2.0 对 1.0 进行了全面升级。变化一:法律地位提升。 2007 年的等保 1.0 体系,其法律效力为部门规范性文件。 2018 年的等保 2.0,是依据《网安法》与《保守国家秘密法》制定的行政法规。在法律效力上,等保 2.0 显著优于等保 1.0,必然在测评过程中给予更强的执行力。变化二:等保监管范围扩大。等保 1.0 只针对网络和信息系统,等保 2.0 细化了网络安全等级保护制度定级对象的具体范围,将云、物联网、工业控制系统等均纳入了等保范围。变化三:强制定级和提升级别。等保 1.0 是“自主定级、自主保护、监督指导”;等保 2.0 是“明确等级、增强保护、常态监督”,是一种强制定级,需要到公安机关备案,定级将更加严格。同时,在等保2.0 里,测评达到70 分以上才算基本符合。基本分变高,要求变得更高,相应安全投入也会更多。从等保1.0 在2007 年发布可以看出,为之后3-5 年信息安全公司带来了一个高增长;等保2.0 有望复制1.0 行情,再次驱动行业增速向上。

政策指引,信息安全市场高增长可期。《关于促进网络安全产业发展的指导意见(征求意见稿)》于2019 年9 月发布。目标到2025 年,培育形成一批年营收超过20 亿的网络安全企业,形成若干具有国际竞争力的网络安全骨干企业,网络安全产业规模超过2000 亿。

《国家网络安全产业发展规划》于2019 年6 月30 日发布。其规划到2022 年,依托产业园带动北京市网络安全产业规模超过 1000 亿元,拉动GDP 增长超过3300 亿元,打造不少于 3 家年收入超过 100 亿元的骨干企业。目前A 股安全业务营收最高的启明星辰也只有25 亿元,未来各安全厂商均有广阔增长空间。

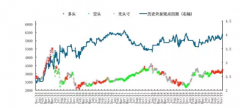

等保2.0 已于12 月1 号正式实施,有望复制1.0 政策行情。等保1.0 在2007 年发布,政策逐步落地带来客户需求的持续高景气。从当时已上市信息安全公司营收增速来看,08-11 年呈现出加速状态,可以说等保1.0 对安全投入刺激明显。等保2.0 相关的《信息安全技术 网络安全等级保护基本要求》、《信息安全技术网络安全等级保护测评要求》、《信息安全技术 网络安全等级保护安全设计技术要求》,已于2019 年12 月1 日正式实施。等保2.0 在1.0 基础上全面升级,有望再次驱动信息安全增速向上

除了政策引导外,国资入股继续加码信息安全产业。信息安全产业受到国家前所未有重视,尤其当前国际环境下,国家资金近期密集入股信息安全公司,中期对入股公司发展起到促进作用。信息安全产业涉密众多,是国家安全的重要一环,在安全设备上,国产化也积极推进。以绿盟科技为例,其受到pe 股东困扰多年,且外资背景下难以打开政府市场,国资入股后必然能在政府行业减轻阻力。

全球范围来看,信息安全依然是各国政府投资重心。根据 Gartner 统计的 2019 年首要的技术投资,信息安全是并列第一的投资目标,表明全球各级政府的高度重视。随着等保 2.0 的落地,国内信息安全投入占比将逐步向成熟市场看齐。

群雄逐鹿,各安全厂商均有机会

相比于路由和交换市场的寡头垄断,安全市场依然非常分散。路由和交换功能单一,主要实现三层、二层转发的数据交换功能。因此性能成为产品竞争的唯一指标,华为和华三在数通市场积累多年,已经具备绝对优势,市场集中度持续提升。虽然安全产品也是IT 建设的刚需,但是市场格局分散的多,启明星辰市场份额最大,但也仅为5.1%。

信息安全设备本质是在“数通”设备基础上增加了“攻防”功能,“数通”和“攻防”是安全产品最重要的两大功能分类。“攻防”衍生出各种各样的安全需求,市场也诞生多种产品品类;“数通”对产品性能产生不同要求,也对产品进行了分层。信息安全仍是一个技术密集型的产品型行业。信息安全行业市场格局分散,这主要是因为安全产品的特点与路由、交换等网络设备有所不同;除此之外,各厂商优势行业、销售模式均有区别。

产品功能层面:安全需求的多样性和复杂性,造成产品层面的多样性;产品的多样性造成各厂商各有所长。信息安全市场较为特殊,整个IT 系统的安全需求多种多样,衍生出各种类型的产品。在各种产品中,防火墙、身份认证、IDS/IPS、UTM 是主要分类。UTM 产品在实际应用中也经常划入防火墙一类。安全服务也是市场主要一块,目前虽然占比较小,但增速较快,未来必将成为安全市场的趋势。在主要品类层面,启明星辰、绿盟科技、安恒信息在“攻防”更具优势;天融信、华为、深信服等在“数通”上更具优势。A 股主要信息安全公司均有核心产品,各有所长,导致行业短期内无法集中。

产品性能层面:产品性能差异造成安全市场高端和中低端分层,技术成为主导因素。数通性能是安全产品的核心基础之一。数通指标包括吞吐量、新建链接数量、并发数量等,代表着网络安全产品可在用户数更多、流量更大、安全要求更高的网络环境中部署应用。根据有披露的性能指标,以数通为代表的国产厂商,与国际厂商相比也具备竞争力。根据NSSLAB 在2016 年的测评,华为和山石的下一代防火墙入围NSS 推荐级别。在高性能防火墙产品领域,数通厂商占据优势。因此在高端安全产品市场上,再次对市场进行了分层,华为和山石整体表现较好。

行业层面:政府、金融、运营商是最重要的下游细分,各厂商擅长领域有差异。信息安全虽然也是IT 建设通用刚需型产品,但是下游重视程度不同,安全投入比例也有所不同。根据赛迪数据,政府、电信和金融占下游61%的市场,是最重要的细分市场。

A 股信息安全各行业优势不同。启明星辰是国内最早深耕安全领域的厂商之一,在党政军具备优势,同时还有天融信,国内老牌厂商也是深耕政府行业;迪普科技有一部分网络可视化业务,政府占比高,同时凭借数通领域的产品积累,运营商领域占比较高;深信服整体较为平均;安恒信息凭借拳头产品态势感知,在公安领域占比较高,政府份额较大;山石网科凭借高端防火墙等,在技术要求最高的金融领域占据优势。同时,华为和新华三在运营商市场积累多年,在这些领域优势最大。

渠道层面:传统厂商以直销为主,新兴厂商渠道占比高。本质上直销和分销并没有绝对优劣之分,也是各厂商对于自身产品及市场定位的选择。对于政府等大客户来说,订单体量较大,定制化要求高,直销依然是最合适的销售模式;对于中小企业客户,产品标准化程度高,厂商需要借助渠道的触角去接触更多的客户,渠道销售成为最合适的选择。

以深信服为代表的新兴安全厂商,渠道占比极高。一方面是因为深信服渠道建设师承华为,另一方面深信服以上网行为管理、VPN 等功能单品起家,产品标准化程度高,且简单易用,更适合走渠道。品牌的塑造也是渠道成功的关键,深信服已经是安全厂商中做的非常不错了,但是全行业品牌力都有巨大的提升空间,即使深信服也是。渠道的成功,对于深信服推出新产品(如超融合)也事半功倍,能够迅速打开市场。

以启明星辰为代表的老牌安全厂商,聚焦党政军等大客户为主,因此直销比例较高。天融信2019 年也开始了渠道建设,目前传统厂商加大渠道投入成为趋势,目标也是为了争夺更广范围的中小企业市场。

全球信息安全市场也一样分散。根据IDC 数据,全球信息安全市场2018 年达到1269.8 亿美元。根据美股主流安全厂商披露的年报数据,我们测算各厂商市占率仍然较低。除了市场本身较为分散为,另一方面,全球安全服务占比较高,如四大的安全咨询业务等。但并不妨碍Palo Alto、CheckPoint、Fortinet 成为网络安全领域的明星,也说明市场对技术领先的大品类综合安全厂商的充分认可。

全球信息安全创业热度持续高涨,也证明行业依然处于高投入的蓬勃发展期。全球范围来看,2017 年信息安全领域的融资活动数量和金额均再创记录。信息安全领域创业持续火爆,验证行业内细分领域和产品众多,技术演变快。

另一方面,从全球来看,安全领域并购事件和金额均呈现持续上升的态势。通过产业并购,迅速补齐厂商产品线,充分发挥研发和渠道的优势,巨头对新兴厂商的并购也将成为趋势。

安全厂商各有千秋,高景气环境下有望诞生一批明星企业。总结来看,由于信息安全产品的特点,以及各厂商发展的特点,导致公司厂商各有所长。随着政策推动,以及信息化水平持续提升,社会安全意识逐步增加,我国信息安全产业将保持蓬勃发展,中期来看有望诞生一批营收超过20 亿元以上的企业。目前第一集团仍由老牌厂商启明星辰、奇安信、华为、绿盟科技、天融信等把守,随着安恒信息和山石网科相继登陆科创板,也有望迅速逼近第一集团。

当前是信息安全领域发展的黄金时期,各厂商均有广阔发展空间。

重点标的:

深信服:安全和云计算齐发力,看好公司长期发展深信服是信息安全行业老牌厂商之一,18 年安全业务营收约19 亿,行业排名前列。公司在VPN、上网行为管理等产品排名第一、UTM 排名第二,安全业务持续高增长。相比与其他安全公司以直销为主,深信服在渠道建设上具备极强的优势,同时也引领了行业渠道建设的潮流。公司以信息安全业务立足,同时发展了超融合等云计算业务,公司超融合业务也取得了市场第三的成绩。目前我国云计算市场仍保持快速增长,私有云与公有云比例大约是6:4,超融合是建设私有云最便捷的方法之一。深信服超融合业务保持快速增长,18 年营收达到8.7 亿,同比增长59%。

公司已形成了安全和云计算双轮驱动的业务结构,在技术和渠道等均具有广泛的协同效应。我们认为公司受益于安全行业和云计算行业的高增长,持续给予推荐。

安恒信息:占据优质赛道,新兴安全领跑者,关注态势感知安恒以技术基因创业,在Web 安全、数据库审计、日志审计等多项产品占据市场前三位置。公司进而拓展到“新场景”和“新服务”领域,以态势感知为代表的平台类产品已经成为市场第一品牌,安全平台类产品连续两年增速在180%左右;安全服务营收也加速增长,18 年安全服务增速达到77%。从公司业务模式和结构来看,安恒与绿盟科技最为相似,如人均创收和人均创利。安恒在Web 防火墙、态势感知、云安全、安全服务等多个领域与绿盟不分上下,未来有望对标绿盟。从云计算、大数据、物联网发展趋势来看,公司占据了未来安全产业优质赛道,有望迅速挤进第一集团。(国信证券)

上一篇:食品饮料:腌菜行业仍处量价齐升阶段 涪陵集中度仍可提升

更多"网络安全:等保2.0 落地 信息安全产业开启高景气周期"...的相关新闻

每日财股

- 每日财股:百润股份(002568)

投资亮点 1、预调酒行业经历一轮完整周期,竞争格局由2015年竞品的百舸争流转变为...[详细]