A股脉冲尚未结束 调整仍是加仓时机

1

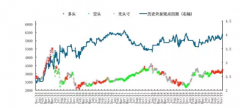

沪深300择时观点回测净值表现

策略指数2018年累计收益12.64%,2019年以来至12月22日累计收益1.00%

2

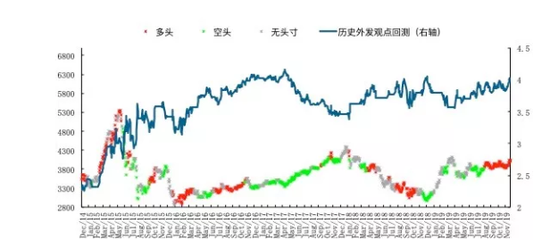

创业板综择时观点回测净值表现

策略指数2017年累计收益38.62%,2018年累计收益10.55%,2019年以来至12月22日累计收益32.29%

3

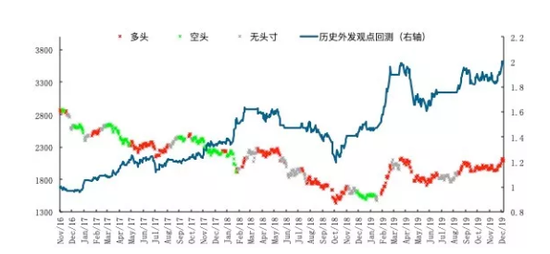

深次新股择时观点回测净值表现

策略指数2017年累计收益33.13%,2018年累计收益-9.86%,2019年以来至12月22日累计收益21.67%

4

本周建议

预测标的仓位建议

主板高仓位

创业板高仓位

风格判断均衡

观点简述:

上周市场延续上涨,沪深300指数周涨幅1.24%,上证综指周涨幅1.26%,创业板综指周涨幅2.00%。我们在12月三地路演中重点推荐的房地产行业,近期表现持续强劲,上周再度上涨4%以上排在全市场29个中信一级行业中第2。观点回顾及展望:在2018年12月的年度策略报告中,我们明确指出对2019年市场的积极判断,具体判断2019全年核心波动区间2500-2800,其中1月重心在箱体下轨短期目标上证2400点,2月指数将开始重心上移,市场后续走势与预期完全一致。但3月后市场在3000点上方主要受情绪因素主导不可持续,5月贸易谈判呈现矛盾加剧态势,6月10日成功预判主板b浪技术反弹开启,7月3日判断b浪反弹结束,1个月的反弹时间和200点的实际反弹幅度与b浪反弹开启时的预判完全一致,此后的c浪调整我们明确预判第一目标就是跌破2800点,实际市场在8月6日跌破,此后我们研判上证将在2700附近结束c浪调整,9月开启新一轮中期反弹,实际上证最低2733点,我们也在9月1日明确再度主板空翻多,中期反弹目标看年底上证3100左右。

基本面上,工业增加值大涨奠定库存周期拐点悬念。上周国家统计局公布11月工业企业运行数据,其中工业增加值同比6.2%大幅超出市场一致预期,同时也使得8月低点4.2%成为一个更为显著的阶段底部,这与我们今年9月1日开始提示的基钦周期(库存周期)拐头向上的判断完全吻合!时间证明了我们对本轮经济底部预判依旧极为精准,而市场在此带动下出现了周期相关行业的脉冲上涨,尤其是房地产板块,在持续的销售数据不跌破0%增长背景下,我们独家提示的需求拐点观点正在得到市场走势的更多验证。最后,物价方面也传来好消息,12月生猪价格进一步回落,CPI高点或将被有效控制在5%以内,甚至提前到今年底兑现,从而对资本市场形成最大的阶段利好,脉冲行情并非情绪主导。

技术面上,机构资金加速流入A股。继11月底我们首次监测到机构资金逆势流入迹象后,过去3周机构资金持续大幅流入,显示对上节中阐述的经济周期拐点的纠错式补仓行为,市场脉冲行情仍将延续。

综上所述,上周市场延续上行符合预期,房地产行业指数集中爆发几近领涨,与我们12月三地路演中重点提示完全吻合。基本面上,11月工业数据全面反弹,工业增加值6.2%更是落得近5个月最高水平,呈现显著的见底回升迹象,并将前期低点落在8月的4.2%,与我们今年9月第一周开始提示库存周期上行启动的时点完美吻合,再次体现了量化基本面研究体系的预判精度;技术面上,机构资金12月呈现单边大幅流入,右侧加仓迹象明显,脉冲行情仍在途中;

主板择时建议:主板当前经济基钦周期底部确认,市场从不认同到自我快速纠错,集中在了12月的脉冲行情之中,与2012年12月的宏观环境、市场形态和技术结构几乎完全吻合,预计本轮脉冲上行也将在现有的三天短期调整后很快重启,建议维持高仓位持有不变;

创业板择时建议:创业板在近期也将呈现大概率正收益机会,上周分析的中央经济工作会议中对板块的政策扶持等明确利好是上行催化因素,且1月即将面临新一轮商誉减值冲击将极为温和,大量高增长的年报预告即将到来提振市场热度,预计板块指数仍将维持上行不变,建议维持高仓位持有不变,市值风格近期仍维持均衡不变。

本周行业热点建议关注:无。

更多"A股脉冲尚未结束 调整仍是加仓时机"...的相关新闻

每日财股

- 每日财股:百润股份(002568)

投资亮点 1、预调酒行业经历一轮完整周期,竞争格局由2015年竞品的百舸争流转变为...[详细]