地方两会勾勒国企改革新路径 布局三主线(4)

国企改革股“春风吹又生” 三条主线布局国企改革概念(附股)

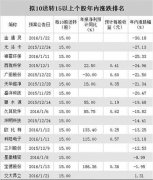

中材集团与中建材集团正在筹划战略重组,三条主线布局国企改革概念。一条主线已经公布试点的六家央企及旗下上市公司,第二条主线有整合预期的央企,三条主线推进相对较快的地方国企——上海、广东、山东、重庆等区域。

2016年的首出央企重组大戏已开锣。1月25日晚间,中国中材集团与中国建材集团两集团旗下多家上市公司集体公告称,中材与中建材正在筹划战略重组事宜,方案尚未确定,确定后还需获得有关主管部门批准。

业内认为,此举标志着建材行业央企整合正式启动,二级市场上国企改革股将迎来“风口”。

8家公司同日公告

1月25日晚,包括中材节能(603126)、宁夏建材(600449)、祁连山(600720)、中材科技(002080)、天山股份(000877)、北新建材(000786)、中国巨石(600176)、瑞泰科技(002066)在内的8家A股公司,几乎同时发布了实际控制人策划战略重组的公告,这也意味中国中材集团有限公司与中国建筑(601668)材料集团有限公司的重组进入到最为关键的实际操作层面。

同时,作为多家A股公司大股东的H股公司中材股份和中国建材也就此事发布公告。所有公司公告均表示:该事宜目前不涉及本公司的重大资产重组事项,且不会对本公司的正常生产经营活动构成重大影响。

目前,“两材”旗下均有多家A股上市公司:包括中材的中材科技、天山股份、宁夏建材、祁连山、国统股份(002205)、中材国际(600970)和中材节能等7个上市平台;以及中建材的中国巨石、北新建材、洛阳玻璃(600876)、方兴科技(600552)、瑞泰科技等5家A股企业。

关注国企改革主题五大逻辑

国海证券(000750)称,关注国企改革主题,主要逻辑如下:一是目前市场对于国企改革的预期已经降至最低。去年上半年因为南北车合并事件的催化,国企改革主题成为上半年最热的主题。然而自下半年以来,国企改革雷声大雨点小,继9月份顶层设计方案出台以来,相继出台了一揽子方案,但是实质性进展没有人们想象中迅速,市场预期下降,而目前国资改革指数已跌至7月份以来的最低水平。

二是供给侧管理去产能与国企改革不可分割。国有企业中超过一半比例的公司处于产能过剩领域,去产能势必要对国企整改,要清理坏资产。而另一方面,地方都有比较高的资产证券化需求,因此,这些国企上市资源不会浪费,后续资产注入的预期大大增强。

三是政府工作重心转向“强改革”,国企改革推进超预期概率大。自去年年底以来,我国对于去产能的决心超出预期,目的是牺牲短期利益换取长期发展,而国企改革最难的就是触动核心利益。此前国资委1月15日召开中央企业、地方国资委负责人年度会议,明确了“十三五”期间国企国资改革的工作思路,并部署了2016年工作任务,将大刀阔斧推进国资委自身的改革;以行业横向重组、产业链纵向重组、龙头企业重组等三方面推进国企合并重组;划定“僵尸企业”处置时间表,力争用3年左右时间基本完成主体任务。今年很可能是国企改革取得实质性进展的一年,国资委上述表态意味着今年央企及地方国资改革将进入深水区,推进进程超预期的概率较大。

四是近期央企“十项试点”改革试点工作逐步展开,内容涵盖集团整体上市、混合所有制等多个方面。

五是重点关注地方国企和央企产能过剩领域的壳资源。筛选标的的逻辑是:一是行业属于产能过剩领域,如煤炭、钢铁、有色、建材等;二是公司效益较差,甚至处于长期亏损状态,改革需求迫切;三是公司背靠大集团,资产证券化率较低,且有优质资产,上市公司旧资产清理后优质资产有望注入。因此,按照这个逻辑,地方国企改革建议关注:中华企业(600675)、广州浪奇(000523)、晨鸣纸业(000488)、宁波海运(600798);央企改革建议重点关注:国投新集(601918)、岳阳林纸(600963)、农发种业(600313)。

三大主线参与“国企改革”主题

中金公司分析师王汉锋认为,可以从以下三条主线参与国企改革主题——第一条主线,已经公布试点的6家央企及旗下上市公司:6家央企包括中粮集团、中国建材、中国医药(600056)集团、国家开发投资公司、中国节能环保集团、新兴际华集团,旗下中港两地上市公司共34 家。这批央企的试点方案酝酿已久,应该有望成为央企改革的先行者。

第二条主线:有整合预期的央企。在112家央企中,业务在竞争性领域、且业务相互有重叠、容易引发市场合并重组预期来进行合并的央企,包括建筑工程、有色及冶金、航运、军工、电信及旅游等消费服务领域。除上述已经有进展的航运央企外,其他包括中国铁建(601186)、中国中冶(601618)、中国铝业(601600)、五矿发展(600058)、武钢股份(600005)、中国国旅(601888)、中航科工等;

第三条主线:推进相对较快的地方国企:上海、广东、山东、重庆等地是国企改革进展相对较快的区域,其中有国资证券化、整合重组预期的个股将是关注重点。

观点:核电等五领域预期最高

目前很多央企已经有所动作,分类基础上的央企整合下一步将成为国企改革重头戏,围绕着国企改革的市场化重组大潮正在开启。

在日前召开的央企负责人会议上,国资委主任张毅表示,2016年将继续加快国企改革步伐,加大集团层面的兼并重组,推动强强联合;推动专业化重组,以行业龙头企业为依托,进一步强化同质化业务整合和细分行业整合。

张毅在会上指出,2015年全年国资委共推动了12家中央企业的重组整合案例,目前国资委直接监管的中央企业锐减至106家,这106家中央企业中,共计99家企业实现盈利。其中,37家企业利润已过百亿元,28家企业效益增幅超过30%。

不过,他表示,2015年是金融危机以来稳增长形势最严峻、情况最复杂、任务最艰巨的一年,由于国内经济下行的压力比较大,国际大宗商品的价格断崖式下跌,全国国资委系统监管的企业效益同比下降6.1%,这也给下一步国企改革提出了更为紧迫的要求。

“预计未来三年国企重组将进入活跃期,淘汰案例会明显增多,参股、控股、收购兼并、通过产权市场出售资产等多种形式的整合将会加速。”一位内部人士表示。

在业内人士看来,国企改革的全面铺开将提升A股国企上市公司的估值水平。核电、航空、航运、军工、铁路等五大行业的重组预期最高。(长江商报)

30亿购进舟港股份85%股权 宁波港整合舟山港揭晓

肩负着“国资国企改革”的重任,同时身处“一带一路”宏观战略的大背景,宁波港(601018)自停牌以来,其整合舟山港的一举一动就备受关注。在经历了停牌过程中控制权层面一系列股权架构调整后,宁波港终于今日公布发行股份购买资产预案,公司将向大股东宁波舟山港集团发行股份购买舟港股份85%股权,交易作价约30亿。合并完成后,两港将通过资产、人员、品牌、管理等各个要素的深度整合,不断放大“1+1>2”的整合效应。

目标:建设世界第一大现代化港口

方案显示,宁波港此次将以8.16元/股的价格,向控股股东宁波舟山港集团发行股份购买舟港股份85%的股份,对应发行股份不超过3.7亿股。重组完成后,宁波港对舟港股份的持股比例将由5.9%上升至90.9%。同时,宁波舟山港集团对上市公司的持股比例将由75.46%增至76.15%。此次交易不构成重大资产重组,亦不构成借壳上市。

目前,舟港股份的直接控股股东为舟山港集团,持有其85%股权。宁波舟山港集团全资持有舟山港集团,正在对其进行吸收合并,目前正在履行工商变更程序。吸并完成后,将由宁波舟山港集团直接持有舟港股份85%股权。

舟港股份主营业务包括港口装卸仓储、港口配套服务及港口综合物流,当前主要在宁波-舟山港中的舟山港域开展经营。2013年、2014年及2015年1至11月,舟港股份分别实现营业收入8.8亿元、9.3亿元、8.2亿元,归属于母公司所有者的净利润分别为1.6亿元、1.8亿元、1.6亿元。最近两年营业收入、业绩持续稳定增长,呈现了良好的盈利能力。

截至2015年11月30日,舟港股份资产总计89.7亿元,归属于母公司所有者权益18.4亿元,股东全部权益价值预估值为36亿元,增值率约96%,扣减舟港股份于2016年1月派发的现金股利6620.6万元,标的资产舟港股份85%股份的交易作价预计为30亿元。评估增值的主要原因包括:舟山港系我国重要战略资源中转储备基地,以及舟港股份拥有长三角地区最丰富的建设大型现代化深水码头的深水岸线资源等。

宁波港于2015年8月4日停牌。当时,本报第一时间独家报道了宁波港此次停牌动因系整合舟山港。在“一带一路”、“国资整合”等宏观战略背景下,此次“宁波舟山港”的整合可谓大势所趋。事实上,尽管经过多年发展,宁波港已是国内龙头大港;而夹在上海港、宁波港两大强港间的舟山港,空间狭小,竞争激烈,其上市愿望一直强烈。然而,宁波港停牌后将“收编”舟山港的计划,却同舟山港的单独上市夙愿并不相同。据知情人士透露,此次重组乃是“由上而下”的统筹安排,旨在规避同区域港口的过度竞争,更好地实施国家战略。重组完成后,新“宁波舟山港”的目标是建设世界第一大现代化港口。

因此,方案亦显示,虽然舟港股份于2011年7月接受首次公开发行并上市辅导、2012年12月向中国证监会提出IPO申请,并于2015年7月通过证监会发审委审核,但根据浙江省人民政府办公厅印发的《浙江省人民政府专题会议纪要》([2015]29 号)关于省内港口资源整合的相关决策和要求,经舟港股份2015年第三次临时股东大会审议通过,舟港股份最终终止了上市进程,并于2015年11月向中国证监会撤回首发申请。

整合:从两港集团传导到上市公司

值得关注的是,在宁波港停牌之后,其股东层面的更迭变化亦折射出当地政府高效率、大力度推动宁波舟山港整合进程。而随着此次方案的发布,意味着两港的整合从集团层面实质传导到上市公司层面。

首先,宁波港停牌后,于2015年8月7日,浙江省委、省政府即决定组建浙江省海港投资运营集团有限公司(简称“省海港集团”)。随后,浙江省府制定了宁波港集团和舟山港集团整合为宁波舟山港集团的方案,即通过股权无偿划转方式,实现宁波港集团和舟山港集团控股式合并。具体为:宁波港集团接受由舟山市国资委无偿划转的舟山港集团100%股份,而原本全资持有宁波港集团的宁波市国资委将所持宁波港集团5.53%股份无偿划转至舟山市国资委,由此新的宁波港集团整合组建为宁波舟山港集团。

9月29日,宁波港公告宣布,公司大股东宁波港集团同舟山港集团完成整合,宁波港集团更名为宁波舟山港集团,上市公司的控股股东亦由此变更。而此时新的宁波舟山港集团由宁波市国资委和舟山市国资委分别持股94.47%和5.53%。

两个集团合并后,两市国资委将所持的股权全部划转给省海港集团,实现了宁波舟山港集团向省海港集团的注入。由此,形成了目前宁波港持股格局。截至方案发布,省海港集团通过持有宁波舟山港集团100%股权,间接拥有上市公司75.46%股份,而宁波市国资委、舟山市国资委和浙江省国资委则是省海港集团的持股方,持股比例分别为79.7%、4.67%和15.63%。

随着上述安排逐一推进,在完成了两港集团的合并以及相应股权梳理后,宁波港同舟山港的整合亦由集团层面传导至上市公司层面,而且,后续的整合亦将持续深入、更为全面。方案称,本次交易将加快宁波-舟山港一体化,实现两港优势互补,有效挖掘舟山港的资源优势和发展潜力,不断放大“1+1>2”的整合效应。合并完成后,两港将通过资产、人员、品牌、管理等各个要素的深度整合,加快推进港口综合规划、基础设施建设、重点港区开发、海事航运服务、口岸监管等五个一体化,从而持续提升上市公司整体竞争实力。(上海证券报)

让更多人知道事件的真相,把本文分享给好友:更多"地方两会勾勒国企改革新路径 布局三主线(4)"...的相关新闻

每日财股

- 每日财股:嘉化能源(600273

投资亮点 1. 公司具有针织纱、针织布、针织服装一条龙生产能力,公司主导产品为棉...[详细]