今日机构强推买入 6股极度低估(10.22)

永兴特钢(002756):寒冬中一剪梅

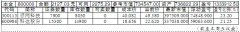

三季度业绩增长同比转正。2015年第三季度,永兴特钢实现营业收入8.05亿元,同比下降17.77%,环比下降15.25%;实现归母净利润0.67亿元,同比上升1.25%,环比下降5.21%,对应EPS为0.33元。

项目变更是为了更好适应公司战略。变更后丰富了公司产品,提高了产品质量,可以为下游客户提供产品解决方案,进一步提高公司在不锈钢领域的综合竞争力,有利于公司下一步战略实施。

公司成功规避的行业周期。公司虽然仍属炼钢行业,但由于产品的高端性、专业性而成功规避了行业周期。此外,公司在主打产品领域管坯市占率第一,在今年经济失速下滑中,据了解其表现明显好于竞争对手,显示行业在低谷中集中度有进一步提升的趋势。从上述财务数据中也可以看出,公司业绩已经企稳。

做工业4.0的高端材料供应商。公司在高端材料领域的布局成果出现。

给予公司“买入”评级。在假设“年产25万吨高品质不锈钢和特种合金棒线项目”明年底投产2017年发挥80%的情况下,预计公司2015-2017年的EPS分别为1.27元、1.52元和1.95元。上述业绩没有计算永兴合金,主要是考虑到高端产品产量和生产进度需要进一步跟踪,如果能够按照计划进度生产,预计永兴合金(公司持股49%)2017年可以贡献3600万净利润折合每股收益0.18元。永兴特钢10月20日收盘价47.8元,2015对应动态PE分别为38倍,而其他可比公司平均为56倍,相差18倍,如果向可比公司看齐公司股价可看到60元,对应2015年约47倍动态PE,公司尚有较大空间。综合考虑,给予永兴特钢“买入”投资评级。海通证券

尔康制药(300267):业绩符合预期 淀粉胶囊布局药用领域

业绩符合预期,净利润实现翻番。公司第三季度实现营收4.49亿元,环比下降7.5%,前三季度累计实现营收12.28亿元,同比增长25.44%;实现归属母公司股东净利润1.42亿元,环比下降27%,累计实现净利4.27亿元,同比增长115.86%。公司营收增速较去年同期下降了27.74个百分点,净利润增速较去年同期提升58.62个百分点,期间费用率较去年同期下降了0.24个百分点,其中销售费用率下降1个百分点,管理费用率上升0.55个百分点,财务费用率上升0.21个百分点。公司净利润的大幅增长主要是因为公司新产品药用淀粉及淀粉植物胶囊产品的推出,使公司毛利率由去年同期38.16%提升到53.34%,同时公司海外项目进展顺利,并积极拓展新型业务市场,着手提升服务,使得公司经营业绩较去年同期有较大幅度增长。

布局药用领域,延伸淀粉囊系列产品的产业链。公司羟丙基淀粉空心胶囊已取得广东省食品药品监督管理局核发的药品注册批件,为公司羟丙基淀粉空心胶囊运用于药品领域奠定了基础。报告期内,公司控股子公司湘药制药使用自有资金4,180万元投资建设年产84亿粒淀粉胶囊制剂车间项目,将淀粉植物胶囊产品运用到阿莫西林胶囊的生产,进一步延伸淀粉囊系列产品的产业链。目前,全球市场医用的硬胶囊每年需求6000亿粒,中国为2000亿粒~3000亿粒,公司的淀粉胶囊纯天然、非动物源、无化学添加剂、无交联反应、分子稳定、成本低廉、无致癌物质、无农药残留等特点,相比于明胶胶囊及其他植物胶囊,竞争优势显著。

布局海外市场,积极推进公司国际化战略。公司积极布局东南亚,同时进军欧美市场,未来国际化将是公司发展的战略重点。公司的淀粉胶囊定位于全球市场,已完成美国FDA注册,获得清真的淀粉胶囊定位于全球市场,已完成美国FDA注册,获得清真认证和犹太洁食认证,并获得加拿大经销商70亿粒淀粉空心胶囊意向订单。据统计,全球胶囊需求约为14000亿粒,每年保持5%左右的增长,公司的淀粉胶囊大有可为。

盈利预测。预计公司2015年、2016年的EPS分别为0.63元、1.07元。看好公司淀粉胶囊的发展前景,公司逐步布局药品、食品包装领域,未来淀粉胶囊将在保健品、药品以及食品包装三大应用领域同时发力,为公司业绩提供较大弹性。结合淀粉植物胶囊的成长前景和原料药行业平均水平,给予公司2016年45Xpe,目标价为48.15元,维持“推荐”评级。财富证券

让更多人知道事件的真相,把本文分享给好友:更多"今日机构强推买入 6股极度低估(10.22)"...的相关新闻

每日财股

- 每日财股:国祯环保(300388)

投资亮点 1. 公司主营业务为本公司为客户提供生活污水处理一站式六维服务,包括研...[详细]