平安观点:

透明质酸行业龙头企业,技术+资本推动成长:华熙生物是全球领先的透明质酸(玻尿酸、HA)生产与终端应用企业。20 年来董事长和核心研发团队共同引领了公司发展,领先的投资眼光与技术的强强联合下,公司建立了从原料到医疗终端产品、功能性护肤品及食品的全产业链业务体系。

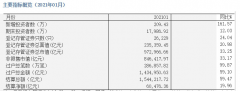

11-20 年公司营收CAGR 达29.0%,归母净利CAGR 达24.4%。

HA 应用范围广泛,原料、终端领域均迅速发展:全球HA 原料销售规模增长迅猛,15-19 年CAGR 达20.0%,20-24 年CAGR 有望提升至26.4%。

在终端应用中,HA 注射是医美中接受度、复购率最高的项目之一,同时我国功能性护肤品行业快速发展,因此HA 有望分得大量“美丽产业”的发展红利。此外HA在骨科、眼科医学与食品领域的应用仍有广阔空间。

原料端塑造坚实壁垒,产品端打开增长空间:目前公司已完成HA 全产业链覆盖,2019 年公司原料营收占比为40.4%,护肤品、医疗终端分别达33.6%、25.9%,其中终端产品营收占比有望进一步提升,推动公司收入结构进一步均衡化。

1)原料端:HA原料市场供应商已由分散走向集中,公司市场份额远超同行,同时公司HA 原料生产收率高、质量好、品种多,规模+技术的双重领先铸就了公司HA原料生产的坚实壁垒。

2)终端产品:强大的原料生产能力为公司带来了成本、质量控制和供应链安全等多方面优势,使得公司跨界在高速成长的医美、化妆品赛道中站稳脚跟,并成功承接住了“美丽产业”正规化、强功效化、国潮化的发展机遇。

3)挖掘新赛道:从中长期看,公司继续探索HA 及其他生物活性物质的应用,围绕“美丽”、“健康”概念,再造新增长点。其中口服HA政策限制已被解除,HA添加食品与食品级HA原料业务值得关注。

HA 闭环成长快,首次覆盖给予“推荐”:我们预计公司2021-2023 年营收将达35.95、45.72、56.23亿元,分别同比+36.6%、27.2%、23.0%;归母净利7.97、9.59、11.34 亿元,分别同比+23.2%、20.2%、18.3%,对应EPS 1.66、2.00、2.36 元、PE 89、74、63 倍。我们认为,华熙生物的核心优势在于透明质酸全产业链的布局:公司有望继续牢牢掌握B 端制高点,并向下抢占高速成长的各终端赛道,持续扩大的终端应用范围与规模也将反哺原料业务。公司在HA 产业的完整闭环有望推动其业绩维持高速增长,我们首次覆盖给予“推荐”评级。

风险提示:1)HA生产技术迭代的风险:公司全产业链的竞争优势的核心为HA生产技术上的壁垒,但若有新旧玩家带来HA生产技术的变革,或动摇公司竞争优势。2)医美行业竞争加剧的风险:医美行业利润率较高,虽具备一定的牌照壁垒,但目前国内外企业正在积极申请各医美产品的准入牌照,或将加剧内竞争。3)护肤品行业竞争加剧的风险:化妆品行业进入壁垒不高,市场竞争充分,但过多的参与方可能恶化竞争形势,推动行业整体成本上升。4)新项目孵化的风险:公司积极探索HA食品应用、HA外其他生物物质的各项终端应用,但这些新应用在国内仍处于起步阶段,或存在市场推广不如预期、研发回报较低的风险。(平安证券)

投资亮点 1.光伏热场隐形冠军,业绩高增长:公司是国内先进碳基复合材料龙头,产...[详细]