奥福环保:研发新产品巩固核心优势 持续扩大蜂窝陶瓷载体产能

投资要点:

公司公告:公司发布2020 年年报,报告期内实现营业收入3.14 亿元(YoY +17.18%),归母净利润0.80 亿元(YoY +55.01%);其中Q4实现营业收入8995 万元(YoY +22.25%,QoQ +21.10%),归母净利润1663 万元(YoY +32.37%,QoQ -18.96%),业绩符合预期。2020 年度利润分配预案为向全体股东每10 股派发现金股利3.2 元(含税),共计分配股利2473 万元,占当年归母净利润的30.91%。

蜂窝陶瓷产销量增长迅速,为国六阶段抢占市场打下基础。报告期内公司蜂窝陶瓷载体产量、销量分别为981 万升(YoY +53.77%)、886 万升(YoY +42.24%),实现收入2.82亿元(YoY +25.94%),毛利率为55.85%(比上年减少1.43pct)。其中Q4 营业收入增速较高,但销售毛利率环比下降8.63pct 至47.21%,主要原因是Q4 公司新一代DPF产品的良率较低及奥深公司VOCs 废气处理设备毛利较低,预计未来随着工艺技术的改进和提升,综合毛利率将有所回升。2020 年公司不断加强市场开拓力度,为现有客户提供排放升级服务的同时,不断开拓新的国六合作客户。截至去年年底,公司已通过14 家主机厂40 种国六标准机型样件测试,为中国重汽、上柴动力、玉柴动力、云内动力、全柴动力等主机厂批量供货,为全面实施国六标准抢占市场奠定了良好基础。

持续扩大蜂窝陶瓷载体产能,公司发展将提速。公司目前已达产的蜂窝陶瓷产能约1500万升,在建项目中,募投项目400 万升/年DPF 项目部分设备已安装完毕并投入生产,在2021 年可部分释放产量;重庆560 万升汽油机载体项目的主体设备已完工,计划2021年11 月投入生产。上述项目投产后,蜂窝陶瓷总产能可达约2500 万升,不仅扩大SCR载体和DPF 产能,而且完善了DOC 载体、TWC 载体和GPF 等产品系列。去年年底公司还投资5000 万元于安徽蚌埠扩建蜂窝陶瓷载体产能,产能的快速扩张为国六阶段的需求爆发做好准备。此外,公司正在对现有生产基地进行技术改进和升级,提高产品质量和生产效率,降低综合成本,助力未来两年公司的加速发展。

研发新产品巩固核心优势,看好国六标准实施的进口替代空间。公司一直重视以研发驱动企业发展,报告期内研发投入3506 万元(占营业收入11.16%),并取得发明专利和实用新型专利各3 项。2020 年12 月公司完成了碳化硅DPF 和高孔密度、超薄壁带皮三元催化剂载体的研制,产品性能达到国际领先水平,已形成批量生产并提供给催化剂厂商、主机厂进行评价验证,新产品的推出有助于公司在快速扩大市场份额、并保证较高的毛利率。我们认为在国六阶段公司将凭借技术的不断进步和性价比的突出优势,快速抢占市场,成为蜂窝陶瓷国产化替代进程中的领军企业。

盈利预测与估值:维持公司2021-2022 年、新增2023 年盈利预测,预计实现归母净利润1.4、2.6、3.5 亿元,对应PE 为26X、14X、10X。维持“买入”评级。

事项:

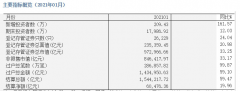

杭州银行披露年报业绩快报。2020 年归母净利润同比+8.22%(vs 前三季度+5.11%)。营业收入同比+15.85% ( vs 前三季度+16.24% ) , 公司ROE11.15% ( -1.00%,YoY ) 。总资产1.17 万亿元( +14.38%,YoY/+5.42%,QoQ ) 。其中贷款总额+16.85%,YoY/+2.70%,QoQ ; 存款总额+13.70%,YoY/+3.87%,QoQ。2020 年末不良贷款率1.07%(-27bp,YoY/-2bp,QoQ)。拨备覆盖率469.54%(+152.83%,YoY/+16.38%,QoQ),拨贷比5.02%(+79bp,YoY/+10bp,QoQ)。

盈利指标表现靓丽,拨备水平大幅增厚

杭州银行全年营收延续前三季度的快增势头,同比增15.85%,预计绝对水平在上市银行中排名前列。

随着经济复苏改善,资产质量压力减轻,估计4 季度信用成本有所下行,支撑公司净利润增速较前三季度提升3.1 个百分点至8.22%,超出我们预期。

在盈利指标取得靓丽表现的同时,杭州银行资产质量改善延续,拨备大幅增厚。4 季末杭州银行不良率1.07%,环比下降2bp,全年来看,大幅下降27BP,不良数据改善显著。同时杭州银行4 季末拨备覆盖率环比上升16.4 个百分点至469.54%,全年同比大幅提升152.8 个百分点,拨贷比环比提升10BP 至5.02%,厚实的拨备使得杭州银行风险抵御能力进一步增强,绝对水平来看仅次于宁波银行,在所有上市银行中排名第二。综合来看,1 年时间内杭州银行资产质量水平已跃居上市银行第一梯队水平。

信贷规模保持快增,结构优化潜力可期

杭州银行资产和信贷规模全年均保持较快增长,同比分别增14.4%/16.8%,增速处上市银行前列。2月24 日公司发布公告,转债发行获证监会核准通过,后续资本的补充有利于资产规模保持稳定快增。

年末信贷在总资产中的占比为41.3%,在上市银行的比较中仍处较低水平,未来资产端信贷占比提升,结构优化的潜力巨大,有望对资产端收益和息差表现持续提供正向支撑。负债端,2020 年杭州银行存款同样保持较快增长,同环比分别增13.7%/3.87%,在总负债中的占比为64.02%。

投资建议

在区域经济企稳向好背景下,杭州银行2020 年营收和净利润增速均保持同业前列,资产质量明显改善,目前已达银行业第一梯队水平。杭州银行区域位置优越,拥有深厚的区域业务基础,近年来公司资负结构不断优化,存、贷占比持续提升,零售转型成效初显,支撑利息明显改善。我们调整公司2021/2022 年EPS 至1.40/1.59(原EPS 为1.37/1.57),对应净利润增速为15.8%/14.1%。目前股价对应2021/2022 年市净率为1.38/1.27x,对应市盈率为11.5/10.1x。我们看好公司持续改善潜力和未来区域发展优势,上调公司至买入评级。

风险提示

经济下行导致资产质量恶化超预期。银行作为顺周期行业,公司业务发展与经济发展相关性强。宏观经济发展影响实体经济的经营以及盈利状况,从而影响银行业的资产质量表现。如果经济超预期下行,银行的资产质量存在恶化风险,从而影响银行的盈利能力。(申银万国)

更多"奥福环保:研发新产品巩固核心优势 持续扩大蜂窝陶瓷载体产能"...的相关新闻

每日财股

- 每日财股:威胜信息(688100)

投资亮点: 1、疫情影响下仍逆势实现快速增长,未来可期国内外疫情影响下,公司全...[详细]