石油石化:市场成交走弱 产销率下滑 涤丝库存增长

投资要点

本周涨幅前五的石化产品:丙烷(华东到岸冷冻价),+9.6%;甲醇(华东),+4.4%;碳四原料气(齐鲁石化),+3.6%;乙二醇(华东),+3.0%;顺酐,+2.6%。

本周跌幅前五的石化产品:乙烯(韩国FOB),-9.5%;甲基丙烯酸甲酯(华东),-7.3%;石脑油(CFR 日本),-5.1%;天然气期货(Henry Hub),-4.8%;苯酚(华东),-4.3%。

本周价差涨幅前五的产品:EO-乙烯,+20.9%;PX-石脑油,+20.1%;涤纶长丝(FDY)-原材料,+7.1%;PO-丙烯,+5.1%;丙烯酸甲酯-丙烯酸,+2.4%。

本周价差跌幅前五的产品:PET 切片(半光)-原材料,-22.7%;PET 切片(有光)-原材料,-13.6%;乙烯-石脑油,-13.5%;烷基化油-碳四,-11.1%;涤纶长丝(POY)-原材料,-7.3%。

三大机构发布原油市场月报,全球原油需求降幅缩窄。

IEA 发布07 月OMR 报告,需求方面,2020 年全球油品需求预计同比下滑790 万桶/日,较上月预测值上调20 万桶/日。预计全球2020 年产量同比减少710 万桶/日,较上月预测值上调10 万桶/日。5 月,OECD 国家商业库存环比增加8170 万桶至32.16 亿桶。

EIA 发布07 月STEO 报告,预计全美2020 年6 月原油产量为1098 万桶/日,较2020 年5 月减少22 万桶/日,预计2020 和2021 年美国原油产量分别为1160 和1100 万桶/日。预计2019 年美国原油及液体燃料净进口量为59 万桶/日,与上月预测值一致,2020 年平均净出口40 万桶/日,2021 年净进口113 万桶/日;预计2020 年全球液体燃料库存增加170 万桶/日,预计2021 年全球液体燃料库存减少110 万桶/日。

OPEC 发布07 月MOMR 报告,需求方面,预计2019 年全球油品需求增量为83 万桶/日,较上月预测值持平,预计2020 年全球油品需求下滑890 万桶/日,较上月预测值上调10 万桶/日。供给方面,预计2020 年非OPEC国家油品供应减少326 万桶/日,较上月预测值下调3 万桶/日。根据第三方数据,OPEC 国家6 月原油产量为2227 万桶/日,较上月下降189 万桶/日。

预计2020、2021 年全球对OPEC 国家原油需求量分别为2380 和2980 万桶/日,分别较2019、2020 年下降560 和600 万桶/日。

全球原油需求趋好,然供给存增加预期,国际原油价格震荡。周内,OPEC+召开月度会议,决定将970 万桶/天的减产量按计划下调至770 万桶/日,但由于多个国家需要补偿此前的减产缺口,OPEC+预计在今年8 月和9 月的实际原油减产量将约为810 万桶/日至830 万桶/日,原油减产力度较前期减小。需求方面,全球主要经济体进一步推动复产复工,经济持续好转,原油需求或存修复预期。本周WTI 与Brent 期货结算价分别变化+0.1%和-0.2%至40.59美元/桶和43.14 美元/桶。

截至7 月10 日当周美国商业原油库存环比减少749.3 万桶至5.32 亿桶,美国战略原油库存环比增加12.6 万桶至6.56 亿桶,汽油库存减少314.7 万桶,馏分油库存减少45.3 万桶;7 月10 日当周美国原油产量为1100 万桶/日,周环比持平;美国炼厂当周平均日净加工量为1430.9 万桶,环比减少3.8 万桶/日,毛加工量1482.6 万桶/日,环比增加12.8 万桶/日,炼厂开工率为78.1%,环比增加0.6 个百分点。贝克休斯油服数据显示截至7 月17 日当周,美国活跃石油钻井数为180 台,环比减少1 台。

工业需求下滑,LNG 价格下降。原料气成本方面,中石油对西北地区的LNG工厂的原料气供应价格为1.34 元/立方米,周环比持平。供应方面,本周LNG液化工厂开工率为49%,周环比持平。需求方面,河北地区钢企高炉停产限产,工业需求下滑。本周华北易高LNG 出厂价格为2450 元/吨,周环比下跌50 元/吨。

PX 价格上涨,PTA 价差缩窄。截至7 月17 日,PTA(华东)价格为3480元/吨,环比上周上涨5 元/吨。需求方面,聚酯聚合装置负荷为90.2%,周环比下降0.8 个百分点。供应方面,福建佳龙60 万吨装置8 月2 日停车检修,年内未有明确重启时间;蓬威石化90 万吨装置3 月10 日停车检修,延期至7 月重启;天津石化45 万吨装置4 月17 日停车检修,延期重启;宁波利万70 万吨装置4 月30 日意外停车,重启时间未定;汉邦石化70 万吨装置5 月10 日停车检修,延期重启;嘉兴石化220 万吨装置7 月11 日故障停车。本周PTA 检修产能约555 万吨,长期停车产能525 万吨,实际在产产能4403.5万吨,在产产能开工率为97.5%。截至7 月13 日中纤网数据显示PTA 流通环节库存为241.1 万吨,周环比增加9.3 万吨。PX(韩国FOB)价格上涨6.8美元/吨至547 美元/吨,PTA-PX 价差缩窄至645.1 元/吨,较上周五下降34.4元/吨。

市场成交走弱,产销率下滑,涤丝库存增长。下游纺企刚需采买,市场成交偏淡,涤丝库存增长,产销率下降。江浙主流大厂平均产销40%~60%,周环比下降20 个百分点。中纤网数据显示截至7 月13 日涤丝工厂DTY、POY 和FDY 库存分别为36、15 和23 天,较上周分别增加1、3、1 天。截至7 月13日,DTY、POY 和FDY 价格分别为6600、4920 和5475 元/吨,较上周分别变化0、-20 和+125 元/吨。DTY、POY 和FDY 原料价差分别为2425.7、745.7和1300.7 元/吨,较上周五分别变化-38.3、-58.3 和+86.7 元/吨。

重点关注公司:2020 年Q2 以来国际原油价格先抑后扬,总体而言均价低于40 美元/桶,受地板价保护之影响,国内成品油市场运行良好,成品油市场价格-原油价差较高油价时期大幅扩大。此外,原油价格上行阶段炼化企业享受库存收益,有望助力炼化企业Q2 业绩环比改善,建议重点关注桐昆股份、恒力石化、荣盛石化等民营炼化企业。

中国石化,油价80 美元/桶以下时发改委成品油定价不减扣加工利润,炼油景气有望延续,销售公司拥有加油站3 万余座,具有区域位置优势,竞争力较强,未来境外拆分上市,有望带来价值重估。

桐昆股份,作为涤纶长丝龙头企业,积极向上游延伸产业链,参股浙江石化炼化一体化项目(一期)已全面投产,现已形成炼油-PX-PTA-涤纶长丝全产业链格局,产品多元化有助公司抵御周期波动风险,炼化项目成本优势保障公司较强盈利能力。公司作为涤纶长丝龙头企业,涤纶长丝产销量多年位居国内第一位,公司计划2020 年新增涤丝产能50 万吨,长远看,公司拟继续扩张聚酯涤纶产业链,规划500 万吨PTA 和240 万吨涤纶长丝产能,未来公司产销量有望保持增长。

荣盛石化,公司作为PTA 行业龙头企业,其参控股PTA 产能1350 万吨,权益产能595 万吨,公司上游拥有中金石化PX 产能160 万吨,下游拥有聚酯涤纶产能100 万吨,伴随2019 年底浙江石化4000 万吨炼化一体化一期项目的全面投产,公司已打通原油-燃料油/石脑油-PX-PTA-聚酯涤纶全产业链。

浙江石化炼化项目规模、配套优势明显,产品种类丰富,不仅具有较强盈利能力,产品多元化亦有助公司抵御周期波动的风险。公司当前积极推进浙江石化二期项目的建设,未来浙江石化将形成4000 万吨炼化产能,规模优势有望进一步凸显,盈利能力将进一步提升。

恒力石化,公司2000 万吨炼化一体化项目于2019 年3 月25 日顺利打通全流程,而后达到满产状态,相较于2019 年部分时段贡献业绩,炼化项目2020年将全年贡献业绩。炼化项目的投产使得公司打通炼油-PX-PTA-聚酯涤纶全产业链,产品的多元化有助抵御周期波动的风险,考虑到炼化项目竞争力较强,预计炼化项目具有较强的盈利能力。同时,公司继续扩张产业链,推进150 万吨乙烯项目、500 万吨PTA 项目、135 万吨长丝项目和20 万吨高性能车用丝项目,伴随规划项目的投产,公司产品种类及规模将不断扩张。

恒逸石化,作为PTA 行业龙头企业,参控股PTA 产能1350 万吨,参控股涤纶长丝产能510 万吨。公司在规划逸盛新材料PTA 项目、新建海宁、逸鹏等长丝项目的同时,积极向上游延伸产业链,建设文莱PMB800 万吨炼化项目、规划1400 万吨/年炼化二期项目。目前,文莱800 万吨炼化项目已产出合格品,公司将形成炼油-PX-PTA-聚酯涤纶全产业链格局,产业链一体化、产品多元化有望增强公司抵抗周期波动风险的能力,且随着炼化项目的提负,公司盈利有望保持增长。

卫星石化,公司为国内丙烯酸及酯行业的领先企业,产业链一体化程度较高,公司拥有48 万吨丙烯酸和45 万吨丙烯酸酯产能,上游拥有90 万吨PDH 产能,下游配套9 万吨SAP 和21 万吨高分子乳液产能。2019 年初,公司分别有45 万吨PDH 二期项目和15 万吨PP 二期项目投产,公司产销增长。此外,公司12 万吨SAP 三期项目完成试生产,建设36 万吨丙烯酸及酯一阶段项目,积极推进250 万吨乙烷裂解制乙烯项目,项目建成投产后公司将形成“丙烯-丙烯酸及酯-高分子乳液/SAP”、“乙烯-PE/EO/MEG”双产业链格局。

东方盛虹,公司拥有210 万吨/年涤丝产能,2019 年收购虹港石化150 万吨/年PTA 资产和盛虹炼化(连云港)。目前公司在建项目众多,包括港虹化纤20 万吨长丝产能,虹港石化240 万吨PTA 项目以及1600 万吨炼化一体化项目,涤丝、PTA 未来产销将保持增长。炼化一体化项目拥有1600 万吨/年原油加工能力,PX 产能280 万吨/年,乙烯产能110 万吨/年。炼化项目建成后,公司将形成炼油-PX/MEG-PTA-涤纶长丝格局,全产业链格局有助于公司抵御周期波动风险,同时炼化项目将成为未来业绩的强力增长点。

风险提示:宏观经济下行的风险,化工产品需求不及预期的风险,国际油价大幅下跌的风险。(兴业证券)

上一篇:汽车行业:新能源汽车下乡政策有利于形成良好的新能源汽车舆论环

更多"石油石化:市场成交走弱 产销率下滑 涤丝库存增长"...的相关新闻

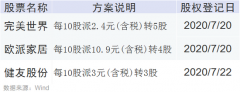

每日财股

- 每日财股:盘江股份(600395)

投资亮点 1.贵州盘江精煤股份有限公司全部承接了盘江煤电集团公司的主体业务,成...[详细]