百货行业:国内百货标的未来发展仍有潜力

目前市场更多关心百货行业短期经营数据,但对整体行业成长及整合潜力仍信心不足。本篇报告复盘中国百货历程以及美国和日本百货的百年发展史,并结合社会背景和海外龙头经验(美国TJX和梅西,日本高岛屋和永旺),试图从历史经验和社会发展趋势中,找寻国内百货发展的所处阶段及启示,以及重点标的成长空间。

复盘国内百货40年,行业发展或仅至半程,百货标的成长性分化预计加大。①国内发展史:行业在1978年发展至今大致经历野蛮扩张、外商入侵、金融危机、电商冲击、线下回归五个阶段。头部电商自2016年以来平均获客成本超出其利润增量以来,用户增量红利已近尾声,以阿里和腾讯为首的互联网巨头持续线下百货和新零售等业态,验证线下实体店的必要性,零售再次回归线下已成趋势。②周期性复盘:从业态来看,百货商品为服装、化妆品、鞋类、家居童装等可选消费为主,约占70~80%,因此与经济具有一定关联度。复盘08年和16年两次宏观波动,百货复苏大约滞后GDP和PMI等指标0~3个月左右,具有一定经济后周期属性。与社零数据来看,40家百货公司营收增速趋势上与社零整体呈一定同步性,但短期高频上相关性有限。③竞争格局:国内百货发展始于1978年商品改制,使得国资百货在早期核心地段的卡位上抢占先机,形成区域寡头垄断格局,对后续大规模并购形成了阻碍,CR4在7%~16%之间,远低于美国和日本50~60%水平,未来在国企整合+龙头异地开店及并购+多业态布局推动下,集中度有望逐步提升,带来规模效应和品牌影响力。

美国百货复盘:百年发展使得线下网络高度成熟,网购冲击下高性价比和数字化及优质自有品牌的龙头有望胜出。1)发展历程:从1880年发展至今,美国百货140年发展史可分成业态培育期、高速扩张期、稳健发展期、业态分化期和份额缩减期五个阶段。尤其在1970年代,受益中产增多+市郊扩张+品质消费盛行,行业迎来了百货稳健发展且购物中心高速扩张时期,并经过1990~2008年的两次并购高峰,百货CR4市占率提升至58%~64%高位。2)龙头启示:美国百货在2000年后受Amazon为首的电商持续冲击,龙头发展呈现两极分化:①折扣百货龙头TJX连续22年保持同店销售额正增长,净利润从2005年56亿元增至2018年205亿元,期间13年业绩CAGR高达10.6%,股价期间实现10年14倍长牛,且未来仍计划从18年末4000家扩张至6100家门店,实现逆势强劲扩张,核心在于对历史机遇+产品力塑造+营销策略+进入壁垒的四维度把握。一、机遇把握上:公司创立期把握住了美国1970年需求端因高通胀+经济低放缓下的消费降级,供给端则抓住由于正价百货库存高企+周转率下滑急需寻找消化渠道的历史机遇,率先推出从正价百货大批量极低价扫货过季商品,再打折卖给愿意花时间来线下高频次寻宝的价格敏感型顾客的购物模式。二、产品力上:公司一改传统百货华丽的装修,将门店专修及人员配置的成本压缩至极致,更多经费用于优化存货管理系统改善周转率和产品换新频率(公司存货消化时间仅55天,相比行业缩短近1个月),以及培育分布全球的900多名买手团队,与各类设计师品牌展开采购与合作,为“顾客创造一个线下寻宝圣地”,提升产品力。三、营销策略上:高性价比策略贯彻始终,且每周定期小批量上架1-6折轻奢商品,售完不补货,最大化激发消费者线下“闪购”冲动,使得网购冲击下保持线下购物的必要性。四、进入壁垒上:TJM将先发优势持续保持,已在全球拥有21000多家供应商,奠定了和传统百货及一线服装品牌商的议价能力和品牌定制实力;②持续转型的百货龙头梅西致力于数字化提效和精准销售、深耕自有品牌(销售额计划从2017年20%占比提升至2020年的40%)以及代理独家供应品牌来打造门店独特性和品牌忠诚度,缩小电商冲击下的影响,并在逆境中计划再次发力;③昔日传统百货龙头Sears由于将发展重心过多投入在信用卡和地产业务,使得百货品牌认知度持续下滑,最终使得核心客户流失以致破产。

日本百货复盘:泡沫经济破裂使得百货行业过去近30年萎缩达52%,龙头持续并购及积极跨领域拓展。1)发展历程:虽然同样经过100多年发展,但日本百货在1937年~2000年期间受《百货店法》、《大店法》等政策对其门店数量、经营范畴、营业时间等较多限制,使得早期不受该条约限制的购物中心大力发展,造就了如今购物中心占主导(多达3220家)、百货门店数量较少(仅221家)的行业格局。百货行业的限制直至1989年被逐步废止,但由于日本泡沫经济破裂,经济持续30多年低迷,百货销售额从1991年峰值12.1万亿日元萎缩至2018年6.6万亿日元,缩减高达52%。2)龙头启示:①百货龙头永旺在下行期持续兼并收购以及拓展海外,从1995年单一百货和大卖场业务,发展至17年末全球拥有21742家各类零售门店的大型综合零售商,并跨领域布局金融和房地产,实现逆势拓展。②高端百货高岛屋在百货主业则大力发展会员制(约占据70%总销售额)+吸引访日的国外游客+数字化提效+发展皮卡丘等特色店引流,致力在行业下行期受到的拖累减小;并同时推出城市发展战略(Machi-Zukuri),运用百货业务的现金流发展信用卡和地产业务,实现利润率提升。

他山之石对中国百货启发:当前行业变革与机会并存,能实现快速转型及门店下沉的龙头企业有望胜出。1)人均:国内目前百货和购物中心的每百万人均保有量约为3.6家和2.4家,相比美国百货的每百万人均35.7家和日本购物中心的每百万人均25.4家相比仍差距大。2)机会:从中产人数增多+购物中心下沉+品质化消费崛起三个模式来看,国内百货目前的发展阶段与美国20世纪70年代更相似,但我们认为受区域分布上的限制原因及电商抢先一步下沉,国内百货虽不能完全复制美国路径,但购物中心的下沉三四线仍有空间。3)变革:考虑到国内在海外代购影响下正价百货数量有限使得过季商品总量较少、过多渠道商下正价商品价格偏高、以及装修简约质朴的折扣百货店难以给国内消费者正品的心理保障等因素,折扣百货在国内或仍未孕育出合适土壤,叠加中美百货格局及社会背景差异,行业未来变革具体在哪?

展望未来:国企改革带动机制变革+数字化推进提升效率+发展自营改善盈利+购物中心持续下沉,国内百货标的未来发展仍有潜力:①趋势一:百货大多数标的均国企,混改推进已成为行业提效一个重要推动力,包括了引入战投、股权激励以及资产注入,有望实现集中度提升和释放企业活力。②趋势二:数字化升级,尤其以银泰百货和天虹百货变革更为领先,有望对爆款打造、店员销售效率、库存周转率等指标带来实质性优化,长期看则有望从“货-场-人”向“人-货-场”转变。③趋势三:“短平快”发展使得我国百货中联营占主导,高毛利自营收入占比不足10%,远低于美国百货40~60%水平。未来在自有品牌及买手店建设下,有望逐步推高自营占比和毛利率。④趋势四:国内目前奥特莱斯等供给不足,使得正价百货的过季商品和库存缺少有效退出渠道,定位正品低价的奥特莱斯在国内或仍具发展潜力。⑤趋势五:未来国内在中产人数增多下+城镇化率持续提升+经济持续稳健发展下,看好一线城市百货店升级以及购物中心向二三四线城市下沉机会。

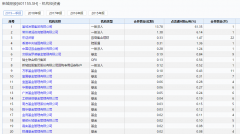

结合海外百货复牌及未来趋势,我们认为具备全国扩张实力且数字化改革处于前列的天虹股份和王府井有望实现逆势上行。1)行业估值:目前申万百货PE20.8x、PB1.2x,比15年均值38x和3.0x处于低位,或系市场对百货成长信心不足所致,对此我们建议把握在行业变革与机遇大背景下,有望逆势上行标的:①天虹股份:员工持股机制灵活+数字化提效+门店优化体验+19-20年展店加速+次新店成熟增厚业绩,内沿外生助力成长;②王府井:减税降费利好下19Q2-4同店数据+19年开店8~10家有望提速,短期业绩承压但利好长期成长。2)建议关注国企改革有望受益标的重庆百货、百联股份。

风险提示:1)竞争加剧风险;2)门店扩张不及预期;3)经济下行风险等。(安信证券)

上一篇:汽车行业:竞争将不断加剧 结构性机会将是长期关注重点

更多"百货行业:国内百货标的未来发展仍有潜力"...的相关新闻

每日财股

- 每日财股:中光学(002189)

投资亮点 1、公司光学冷加工设备种类齐全,将加工技术已达到国内领先、国际先进水...[详细]