市场重新定位 机构再排座席(2)

上市公司中报五宗“最”

《红周刊》作者 张锐睿

对于本次中期业绩,有人欢喜有人愁。有业绩暴增的,也有遭遇巨亏的,有受益于产品涨价的,也有碰到行业低谷的。盘点上市公司五宗“最”,管中窥豹寻找未来的投资方向。

西安旅游(000610,股吧)业绩暴增,持续增长能力成疑

在2011年的中报业绩中,归属于母公司的净利润同比增长最高的是西安旅游,增幅高达1102倍,上海新梅和恒逸石化位居第二和第三,分别增长了966倍和816倍(见表1)。如此夸张的利润增长在下半年能否持续,则是我们值得关注的问题。

表1

西安旅游业绩的大幅增长,除了是因为上年同期净利润基数实在太低外,主要是受益于公司操盘的重要商业地产项目——西旅国际中心项目。报告期内,西旅国际中心项目主体已竣工,项目公寓部分,今年上半年收到预售房款492.76万元,累计收到预售房款36353.54万元。商业楼层部分,6月3日陕西宇源置业有限公司预付公司6000万元。

虽然商业地产现在成为了公司的主导方向,但能否持续发展却让人怀疑。西旅国际中心项目并非公司通过招拍挂市场所获地块,而是原为西安旅游下属的小寨饭店增值改造而成。未来西安旅游是否具有通过主流方式获取地块并持续经营的能力,仍是个未知数。目前看来,上市公司也并未表现出进一步进入地产行业的计划。除商业地产外,公司主营业务还包括酒店、餐饮和旅行社。尽管有世界园艺博览会的带动,但由于竞争力不强,公司旅游服务业营收上半年仍是下降21.36%,因此,对于西安旅游上半年业绩的暴增,券商分析师依然对其给出了“中性”的评级,公司原第二大股东浙江博鸿甚至在二季度选择减持超过500万股。

上海新梅业绩的增长源自股权出售带来投资收益,上半年公司出售了上海新兰房产20%股权获得了6556.67万元,所贡献的净利润占公司利润总额的67.81%,在扣除非经常性损益后,上海新梅的实际净利润仅为1461.36万元。

恒逸石化今年6月方才完成重组,业绩增长并没有可比性。对于下半年的行业前景,公司认为从全球经济来看,下半年促使经济放缓的能源价格上升等暂时性冲击因素或将逐渐缓和,国际原油价格将维持温和上涨的态势,这将对上游PTA产品的价格构成支撑作用。

工商银行最赚 中国远洋最亏

在所有上市公司中,银行股不愧是离钱最近的行业,在今年上半年的净利润总额排名中,工、建、农、中四大行的净利润毫无悬念名列所有上市公司的前四位(见表2),其中工商银行是惟一一家净利润超过1000亿元的上市公司,平均下来,上半年工商银行每天赚得的净利润高达6.05亿元。

与工商银行形成鲜明对比的是中国远洋(见表3)。2010年,中国远洋尚有67.6亿元的净利润,但进入2011年,由于全球航运市场持续低迷,燃油价格长期处于高位,中国远洋上半年亏损27.1亿元,成为了A股市场亏损最多的上市公司,中海集运则以6.3亿元的亏损额名列第三,成为了中国远洋的“难弟”。对于今年下半年的行业前景,业内人士依然持悲观态度,认为市场运价将持续低迷,今年全行业将面临较大的亏损。

表2-3

更为奇葩的当属“圈钱无数”的京东方A,在上半年出现大幅亏损的情况下依然敢于大手笔投资。公司在2008年巨额亏损,2009年依靠政府补贴勉强盈利,2010年又亏损20亿元,在2011年,仅上半年就巨亏了12.15亿元,公司在中报中预测今年前3季度亏损额将扩大到21亿元到23亿元。也表明仅第三季度单季,京东方的亏损额将达到8.85亿到11亿元。尽管亏损不断,公司在8月30日宣布计划投资220亿元于内蒙古鄂尔多斯投资国内第一条5.5代AM-OLED有机发光显示器件生产线,对于公司投资的回报,当地政府则将位于呼吉尔特矿区巴彦淖井田总量不低于10亿吨的煤炭资源作为“红包”赠与上市公司。

受益涨价 包钢稀土ROE最高

净资产收益率是反映股东权益的收益水平,用以衡量公司运用自有资本的效率,也是投资者衡量上市公司资质的重要指标。

在剔除ST公司之后,根据数据统计,包钢稀土是上市公司中净资产收益率最高的公司(见表4),其ROE高达58.52%。上半年,有关稀土行业的系列政策不断出台,促使各类稀土价格出现大幅上涨,主要轻稀土氧化物氧化铈、氧化镧、氧化镨钕半年涨幅分别达到3.23倍、2.73倍和4.65倍。作为稀土产业的龙头企业,包钢稀土也成为了最大的受益者,包钢稀土上半年净利润同比增长458.5%至19.8亿元,2011年二季度毛利率达到了82.9%,也就顺理成章地成为了当前A股净资产收益率最高的公司。据券商分析师预计,稀土价格在近期小幅调整后,还会继续温和上涨。

表4

不仅是包钢稀土,在净资产收益率排行前十的公司中,三爱富、巨化股份、佰利联等化工上市公司也都是受益于上半年产品价格的飙升。在氟化工景气周期下,三爱富的主要产品含氟聚合物、ODS替代品价格快速上涨,致公司主营业务收入大幅提高。尽管同期原材料萤石、甲烷氯化物价格也出现上涨,但涨幅远小于下游氟产品价格涨幅,带动公司毛利率大幅提高,因此,2011年1~6月公司实现营业收入27.03亿元,同比增长104.7%,公司净利润约为6.86亿元,同期增长1025.6%。不过,投资者也需注意的是,像洛阳玻璃之类通过取得土地收储收益及部分固定资产处置收益而导致净利润同比大幅增加的公司,其较高的净资产收益率恐怕难以持续。

现金为王 中工国际最有钱

在经济放缓的情况下,只有手中有粮心里才不慌。因此上市公司的现金情况也是投资者关注的焦点问题之一。

从每股经营性现金流的角度来看,中工国际以每股11.13元的经营性现金流名列A股市场首位。这主要是因为5月中旬中工国际一批项目集中收到预付款并进入生效期。行业分析师判断今年年中公司账面资金折合人民币将在60亿元左右,占到公司资产总额的六成。充足的账面资金一方面将大幅减少公司的财务费用,同时也为公司开展投资和贸易业务提供良好财务支持。根据公司公告显示,上半年中工国际新签海外合同20.3亿美元,与去年的签约密度基本相当,继续保持高位,未来3年收入增长有了良好保障。

表5-6

而与那些手中有钱的公司相比,以铁路基建为代表的公司手上就要拮据很多。在经营性现金流流出最多的十家公司中,与铁路建设相关的公司占据4家。中国中铁上半年经营活动产生的现金流同比下降3017.67%,中国铁建上半年经营活动产生的现金流同比下降984.88%。业内人士表示,铁路基建板块经营活动产生的现金流大幅下降,主要是铁道部资金困难,导致应收账款增加,铁路基建投资放缓已成定局,受铁道部融资成本上升影响,预计下半年铁建公司的经营形势会更加恶劣。

TAGS:再排座席重新定位机构市场上一篇:无量调整难止步 短期博弈需谨慎

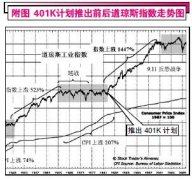

下一篇:中国版401K开启牛市新征程

更多"市场重新定位 机构再排座席(2)"...的相关新闻

每日财股

- 每日财股:兴发集团(600141)

投资亮点 1.公司主营无机磷酸盐系列产品开发与产销,是华中地区最大磷化工生产基地...[详细]