下周机构一致看好的十大金股(11.6)

中国长城(000066):增资助力飞腾 定增持续推进

类别:公司 机构:东吴证券股份有限公司 研究员:王紫敬 日期:2021-11-05

事件:

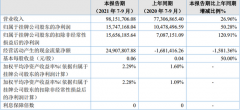

公司发布2021 年第三季度报告,第三季度实现营业收入46.82 亿元,同比增长32.61%,归母净利润1.86 亿元,同比增长35.17%,扣非归母净利润6031.11 万元,同比减少39.67%。业绩表现符合市场预期。

投资要点

前三季度净利润扭亏为盈,精细化管理降本增效:报告期内,公司紧抓市场机遇,加大市场开拓力度,持续加大研发投入提升产品竞争力,公司前三季度主营业务收入同比增长59.13%,前三季度归属于上市公司股东的净利润实现扭亏为盈。通过持续推进精细化管理等系列降本增效措施,促进成本降控和优化,积极推动盈利能力提升,克服了全球电子元器件缺货和涨价的双重影响导致原材料成本上升的不利因素。

飞腾表现亮眼,多方增资助力起飞:随着信创产业的放量,规模效应显现,飞腾的盈利能力不断得到释放。目前飞腾在手订单充足,截至2021年6 月30 日,飞腾软硬件合作伙伴已经超过2300 家,飞腾CPU 已经与1627 家软件厂商完成了4439 款软件的适配和优化。新一轮增资扩股引入10 家战略投资方,多方增资为飞腾扩展合作平台,协同效应助力飞腾业务的快速增长。

定增持续推进,政策东风持续利好:2021 年8 月21 日,中国长城发布非公开发行股票预案,预计募集39.87 亿元,拟用于投资国产高性能计算机及服务器核心技术研发及产能提升项目、信息及新能源基础设施建设类项目、高新电子创新应用类项目。2021 年9 月29 日,中国长城对申请文件反馈意见就房地产开发业务等13 项内容进行回复。目前,定增在持续推进过程中,借助国产化替代的政策东风和中国电子集团“PKS”体系的整体战略布局,公司成长空间广阔。

盈利预测与投资评级:飞腾有望获得多家战略投资方支持,业务迎来快速增长,中国长城定增用于高新技术研发,有望进一步增强产品力,我们维持2021-2023 的归母净利润为12.42/14.13/16.01 亿元,对应PE 为31.32/27.54/24.30 倍,维持“买入”评级。

风险提示:国产化政策推进缓慢;产能受限;公司产品和份额不达预期。

斯达半导(603290):Q3业绩加速增长 新能源持续突破

类别:公司 机构:首创证券股份有限公司 研究员:何立中/韩杨 日期:2021-11-05

持续受益新能源,公司Q3 业绩加速增长。2021 年1-9 月公司实现收入11.97 亿元,同比+79.11%;归母净利润2.67 亿元,同比+98.71%。2021Q3单季度收入4.78 亿元,同比+89.85%;归母净利润1.13 亿元,同比+110.54%。Q3 单季收入和利润增速均较Q2 提升。

毛利率稳中有升,净利率持续提高。2021 年1-9 月公司毛利率为34.99%,较去年同期增加2.26pct;净利率为22.36%,较去年同期增加2.24pct。

期间费用率方面,公司管理费用率、销售费用率较去年同期持平,分别为2.76%和0.99%;在收入规模快速增长下,公司研发费用率有所下降,2021 年1-9 月研发费用率为5.84%,较去年同期减少2.00pct。

新能源车先发优势显著,IGBT 模块持续放量。2021H1 公司新能源领域收入占比快速提升,由2020 年22.31%提升至25.53%,2021H1 公司主电机控制器车规级IGBT 模块合计配套超过20 万辆新能源汽车,已完成去年全年配套量。2021 年1-9 月,我国新能源车产销量分别达216.6万辆及215.7 万辆,同比均增长约148.4%,假设按照上半年增速,全年配套新能源车数量有望较去年翻倍。

把握国产替代良机,光伏逆变器用IGBT 已开启大批量装机。受疫情影响,国外光伏IGBT 厂商供应受阻,国内光伏客户开启了大规模国产替代。公司布局光伏风电行业较早,2021 年使用公司自主IGBT 芯片的模块和分立器件在国内主流光伏逆变器客户开始大批量装机应用。在碳中和的背景下,光伏风电等新能源发电行业市场空间广阔,预计将为公司持续贡献收入。

车规级SiC 模块在手订单3.43 亿元,将于2022 年起放量。公司车规级SiC 模块已获多家车企和Tier1 客户定点。截至2021 年9 月8 日,车规级SiC MOSFET 模块在手订单为3.43 亿元,交货期为2022 年至2023年。目前公司定点的车规级SiC 模块及未交订单全部使用进口芯片,非公开募投项目量产后,公司将拥有自研车规级SiC MOSFET 芯片,进一步提高公司车规级SiC 模块的供货保障能力以及产品竞争力。

盈利预测: 我们预计公司2021/2022/2023 年归母净利润分别为3.33/4.71/6.31 亿元,对应10 月29 日股价PE 分别为192/136/102 倍,维持“买入”评级。

风险提示:产品研发不及预期、客户拓展不及预期、国产替代不及预期。

让更多人知道事件的真相,把本文分享给好友:上一篇:元宇宙概念起飞:尚在探索阶段需谨慎 机构建议关注硬件产业

更多"下周机构一致看好的十大金股(11.6)"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]