业绩与股价“分道扬镳”,华钦科技登陆纳斯达克的这三年

原标题:业绩与股价“分道扬镳”,华钦科技(CLPS.US)登陆纳斯达克的这三年

三年的时间或许能让华钦科技(CLPS.US)明白,成功在纳斯达克上市或许并不是一个明智的选择。

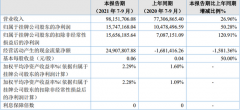

10月15日时,华钦科技发布了其2021财年下半年(截至6月30日止6个月)的财务报告。据公告显示,公司在报告期内的收入为6770万美元,同比增长44.6%,股东净利润为200万美元,同比增长243.7%,非GAAP下的净利润为560万美元,同比增长59.4%,收入、净利润均实现了明显增长。

但业绩发布后,截至10月22日华钦科技的收盘价为3.03美元,较业绩发布前的股价仍有小幅下跌。事实上,自2018年登陆纳斯达克以来,华钦科技的股价表现便不如人意,与公司持续成长的业绩形成了明显反差。

智通财经发现,自2018财年(截至6月30日止12个月)至2021财年,华钦科技的收入从4893.86万美元增至1.26亿美元,年复合增速超37%;同期非GAAP下的净利润从243.35万美元增至1194.5万美元,年复合增速近70%,三年业绩表现十分亮眼。

但反观公司的股价表现,华钦科技当前股价较5.25美元的IPO发行价已跌超40%,且当前市值对应的PE(TTM)仅8.8倍,远低于公司的业绩增速。市场不禁好奇,为何华钦软件的业绩与股价表现分道扬镳?

全球经济复苏下的业绩高增长

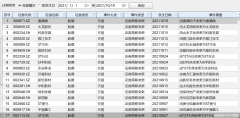

成立于2005年的华钦科技,已有超十五年的发展历史,公司总部位于中国香港,是一家专注于银行、保险和金融领域的全球领先的信息技术咨询和解决方案服务提供商。

据公司官网显示,华钦科技已通过ISO9001、ISO14001、ISO27001、CMMI 5等国际认证,在由IDC发起的评选中被评为“2017年IDC中国金融科技先锋25强”。

公司可为客户提供全方位的金融技术咨询服务、解决方案服务以及其他服务。其中,咨询服务覆盖了信用卡服务、核心银行服务、保险服务、电子商务服务、以及其他服务(汽车、医疗制药)等领域;而解决方案服务则包括区块链、大数据、移动数字、测试等方面的解决方案;其他服务则包括虚拟银行实训系统、离岸与异地服务。

值得注意的是,华钦科技在信用卡、银行核心系统、网上银行等金融科技领域的经验尤为丰富,所拥有的信用卡产品(Vision Plus)技术团队、IBM大型机技术培训及实施团队在国内同行中是最具规模的团队之一。

在经过十多年的积累已沉淀后,华钦软件已将服务网络扩展至全球银行、财富管理、电子商务和汽车等金融和科技行业的客户,其中便包括了来自美国、欧洲、澳大利亚和香港的大型金融机构及其设在中国大陆的IT中心。华钦科技致力于提供数字化转型服务,助力企业在数字化转型的商业竞争中抢占先机。

在2021财年下半年(截至6月30日止6个月)中,华钦科技取得了亮眼的业绩表现,公司的收入为6770万美元,同比增长44.6%,非GAAP下的净利润为560万美元,同比增长59.4%。快速增长的业绩背后,主要得益于全球经济活动在疫情后的逐渐复苏。

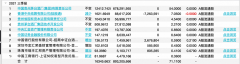

从业务类型来看,由于现有客户、新增客户需求的增加,以及公司交付能力的提升,报告期内的IT咨询服务收入增长43.2%至6520万美元,占总收入的比例为96.3%;IT解决方案则由于现有客户需求的增加,收入增长81%至210万美元,占总收入的比例为2.4%;其他服务的收入增长179.5%至50万美元,占总收入的比例为0.7%。显然,IT咨询服务是华钦科技的核心业务。

而从行业分类上看,来自银行业务的收入增长36.3%至3120万美元,占期内总收入的比例为46.1%;财富管理领域的收入为1380万美元,同比增长40.1%,占期内总收入的比例为20.3%;电子商务领域的收入则增长101.2%至1150万美元,占比为17%,同比提升近5个百分点;汽车领域收入为500万美元,同比增长204.5%,占比为7.4%,同比提升近4个百分点;来自其他行业的收入占比则为9.2%。

不难看出,电子商务和汽车领域作为华钦科技培育的除金融行业外的新增长点,已开始明显拉动公司业绩提升,在总收入中的占比不断扩大。而从地域来看,报告期内来自于中国大陆以外的收入为690万美元,同比增长10.4%,占总收入的比例为10.2%。说明国内收入仍是华钦科技的大头,业绩的高增速也主要由国内市场所带动。

从盈利能力上看,报告期内的毛利率为32%,与去年同期的33.6%相比下滑1.6个百分点,不过,非GAAP下的经调整净利率为8.26%,较去年同期的7.49%有所提升,这主要是因为规模效应下运营效率得到提升,销售和营销费用、一般和行政开支占总收入的比例均有不同程度的下滑。

盈利能力逐年稳步提升

从上述的分析中能看出,华钦科技的收入虽主要依赖于IT咨询业务,但随着全球经济的逐渐复苏,公司在2021财年下半年取得了亮眼的业绩表现,毛利率虽有所下滑,但依靠规模效应实现了非GAAP下净利率的增长,盈利能力再度提升。

事实上,华钦科技的优秀不止如此,智通财经统计其过往的业绩后发现,自2018财年至2021财年,该公司的业绩均在快速增长,年复合增速超37%,非GAAP下的净利润的年复合增速近70%;虽然2020财年、2021财年由于疫情的影响导致期内的毛利率有所下滑,但从非GAAP下的净利率来看,从2018财年的4.97%稳步提升至2021财年的9.48%,盈利能力稳步提升。

这样的业绩,足以体现出公司基本面的优质,要知道,在2020财年、2021财年中,华钦科技也面临疫情对自身业务的冲击,但公司仍交出了完美答卷。

从行业发展与公司产品布局两大维度看,华钦科技大概率能保持快速成长。从行业来看,金融机构数字化转型仍是大势所趋,据IDC Financial Insight预测,中国2020年金融IT支出将超过215亿美元,IT服务指数占比达到26%,这大部分服务都是金融机构向数字化平台转变的支出;其预计未来3年内国内金融IT资本投入将进一步提升,增长率将达到20%。

而据 Celent 预测,到2022年,全球银行IT支出将达到3090亿美元,CAGR为4.60%。其中,亚太地区的IT支出规模约780亿美元,年均增速为5.21%,占全球IT总支出约25%;且在东南亚等海外市场,行业发展增速高于全球水平,华钦科技已加速向海外市场扩张。

从产品上来看,公司当前仍以IT咨询服务为主,虽然该业务不如IT解决方案那般壁垒高、黏性强,但IT咨询服务仍需要公司在相关领域有深厚积累,对交付能力有较高要求,且公司也同步发力IT解决方案业务,进一步提升业务的整体协同性。华钦科技表示,为对全球金融机构的数字化趋势做贡献,将进一步完善产品路线图,推出包括托管、交换、支付和NFT分发平台的基于区块链的解决方案。

除此之外,公司在大数据、机器人过程自动化和人工智能等先进技术的研究工作中取得了积极成果;且已开发了新一代信用卡系统,以分布式微服务、单元化理念为动力,可部署到云端,目前处于试点阶段,企业版预计明年便可初步推出。

由此可见,在行业仍持续增长的大背景下,华钦科技采取了国内外发展的双轮驱动模式,并进一步完善产品和服务,在深耕IT咨询服务的同时,加大对基于区块链、大数据等领域的IT解决方案服务;且公司除金融行业外,也逐渐将业务向非金融的电子商务、汽车等领域进行布局,并已取得了一定成效。

上述措施的落实都将带动公司业绩成长,但值得注意的是,IT行业竞争剧烈,需重点关注华钦科技能否继续保持竞争优势,而毛利率、净利率两个最能体现盈利能力的数据则是观察竞争力变化最好的指标。

更多"业绩与股价“分道扬镳”,华钦科技登陆纳斯达克的这三年"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]