“债券通”提升我国债市全球配置价值

今年“债券通”正式上线开放交易吸引了全球投资者的关注,中国债券市场得以逐渐在全球资产配置中体现出其投资价值。一方面,全球避险情绪降温、中国经济复苏、人民币汇率稳定、中美利差仍处于较高水平等因素对“债券通”的开通及相应业务的开展构成利好,另一方面,“债券通”的开通加快了境外机构大幅增加人民币债券配置的脚步。笔者认为,中国3.6%左右的十年期国债收益率在全球大类资产范围内来看都是比较具有吸引力的,“债券通”正逐步成为全球配置中取得超额收益的重要工具。

“债券通”受多重利好推动

“债券通”于今年7月3日正式启动以来,越来越多的境外机构正踊跃“北上”。根据中债登与上清所公布的债券托管数据,债券通正式开通前,境外机构就已连续5个月增持人民币债券。7月份单月则共增持人民币债券399亿元,创下年内新高,其中,境外机构配置人民币债券的首选仍是国债,增持数量最多,达到378亿元,增持数量同样创下年内新高。“债券通”推进了海外投资者对国内债券市场的配置,境外机构在我国国债市场中的占比由6月份的4.00%上升至7月的4.26%,在我国债券市场整体中的占比则由6月份的1.35%小幅上升至1.38%。

从经济基本面来看,进入2017年以来,中国多项经济数据有所回暖:不仅经济增长总量连续同比上升,消费、出口贸易等细项数据也出现连续改善、GDP增速及CPI在全球范围内跻身前列。中国实际GDP同比高于2016年,从今年9月PMI数据来看,制造业PMI、消费PMI、非制造业PMI、建筑业PMI均出现大幅反弹。供给侧改革的进一步深化,今年工业库存堆积也有所加速,同比增速从2016年年底的5.1%快速上升至6月的9.7%,对名义GDP的拉动上升0.95个百分点,而期间名义GDP同比上升1.5个百分点。

除了中国经济向好外,人民币汇率走势稳定也为“债券通”提供了良好的环境,海外投资者对人民币债券配置需求快速增加。2016年10月1日,人民币正式纳入SDR货币篮子,成为仅次于美元和欧元的第三大权重货币。根据中债登数据,2016年9月境外机构持有国债增量为410亿元,增长12%至3859.7亿元,为2016前八个月的平均增量三倍以上,将历史最长连购纪录扩大至11个月。

境外投资者对国内债券的投资占比逐步提高。数据显示,境外机构的国内债券托管量占总托管量比例从2015年12月的2.03%提升至2016年9月的2.39%,而境外机构的国债托管量占总国债托管量比例更是从2015年12月的2.62%快速上升至2016年9月的3.67%。可见,境外机构在人民币加入SDR后,出于货币储备的需求,增加了对中国债券市场的投资,特别是风险较低的国债。

“债券通”投资性机会凸显

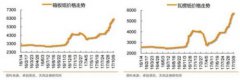

人民币汇率的稳定、十年期国债收益率较全球资产的超额收益加大了“债券通”业务本身的投资性机会。

从年初至今,人民币汇率对一篮子货币及美元保持非常平稳的运行状态,今年CFETS指数波动保持在了3%以内,目前来看,人民币汇率将继续保持此状态。人民币对一篮子货币汇率保持稳定表示人民币并不具备长期贬值的基础,境外机构投资者对人民币债券以配置需求为主,即使短期人民币汇率波动也不会影响其增配人民币债券的长期行为。

除汇率相对稳定以外,在海外负利率当道、国内债券利率水平和评级优势显现的背景下,国内债券对外资吸引力不断上升。中国十年期国债收益率3.6%左右在全球大类资产范围内产生较好的超额收益,对于海外资产配置中,是非常好的投资标的。

从主客观讲,境外机构投资者配置中国债券的需求在增加。主观上,中国债券有利率水平和评级优势,相比其他国家债券更有吸引力;客观上,随着人民币加入SDR,境外机构投资者需要根据新的SDR篮子调整其资产配置,一些境外央行也将增持人民币作为储备资产。

笔者综合认为,供给侧改革助力下中国经济向好、汇率的稳定、债券收益率的超额收益已然为“债券通”提供了非常好的环境,这些因素未来还会按照此逻辑推演,“债券通”所实现的中国债券市场的投资机会会在全球资产配置中逐步体现出其投资价值,将成为全球固定收益资产配置市场中,取得超额收益的重要工具和手段。

上一篇:史上最低中签率雨虹转债今日上市

下一篇:投资要张弛有度 看好债券配置价值

更多"“债券通”提升我国债市全球配置价值"...的相关新闻

每日财股

- 每日财股:鸣志电器(603728)

投资亮点 1 公司及下属子公司鸣志自控、安浦鸣志均被认定为高新技术企业,且发行人...[详细]