多重利好发酵 债市“洼地”成色显现

虽然力度不大,但国庆节前实施的定向降准,还是撩拨了不少债市投资者的心弦。越来越多的机构投资者认为,市场情绪修复,有助于债市不断积蓄新“慢牛”动能。近期尽管资金面偏紧,但债市表现较好,长端利率逐步下行。随着经济预期回落,债市将迎来较好“基本面”。

业内人士预计,随着后期定向降准落地,银行准备金率水平有望整体下行,利好资金面。从资金面因素来看,尽管近期经济数据有所下滑,但目前难言货币政策会有相应放松。一旦后续资金面有所改善,即有望触发债市行情的扳机。

多位基金经理在接受中国证券报记者采访时均提及“配置价值”,在他们看来,历经多次风雨洗礼的债券市场,从中长期角度已经具有“价值洼地”的成色,四季度将成为低位布局的好时机。

万家基金固定收益部副总监苏谋东表示,无论是从绝对估值,还是从相对估值的角度分析,当前债券市场都具有较好的性价比,虽然短期依然存在震荡可能,但中长期配置价值已经凸显。苏谋东认为,从配置的角度考虑,要选择安全边际较高的债券,中高等级的债券会成为机构配置的主要标的。

圆信永丰基金专户投资副总监黄波表示,从债市牛熊更迭角度看,此轮熊市已经持续10个月左右时间,与2010-2011年、2013-2014年前两次熊市相比,此轮熊市历时已经较长,而且此轮熊市的调整幅度已与前两次相当,这或许意味着此轮熊市接近尾声,市场步入配置期。至于市场何时启动上涨行情,则需要资金面和基本面边际利好因素的进一步配合。

长盛盛琪基金经理李琪则认为,当前债市存在五个“利多”:一是宏观经济面稳中趋缓,整体资金面运行明显上行,融资成本上升导致制造业投资会有下降压力;二是房地产销售回落已经传导到投资,房地产新开工、投资数据均现回落;三是地方债务风险的管控力度加大,地方政府获取资金的难度加大;四是货币政策可能趋于放松,至少边际上会放松,对债券市场有利;五是经历了近一年的调整后,债市风险得到明显释放,债券配置价值正在提升。

不仅基金经理们感受到了债市潜藏的暖意,券商也开始提示债市低位布局的机会。申万宏源在最新发布的研报中指出,此前定向降准支持小微企业的政策已经存在,如今再提进一步加大力度,结合小微企业融资难以及融资成本上行压力大的情况,预计后期定向降准落地,银行准备金率整体水平有望整体下行,利好资金面。同时,随着四季度监管明朗化,央行届时也没有必要继续抬升资金面利率中枢来执行去杠杆,从而逐步形成政策约束下去杠杆温和推进、流动性及资金面逐步好转的情况。

基本面频现“利好”

与股市的投资逻辑不同,宏观经济的弱化反而会成为支撑债市走强的基本面。在诸多基金经理看来,宏观经济继续上行的持续性不强,多项指标近期也出现疲态,这或许会支撑债市短期走强。

海通证券首席经济学家姜超表示,近期收益率曲线维持扁平化态势,源于短端利率难下,此次定向降准有利于改善流动性预期,修复曲线形态。同时,基本面对债市支撑逐步加强。从中观数据看,9月以来房地产、汽车销量增速均降,工业生产好坏参半,粗钢产量增速回落,但发电耗煤增速偏高。这意味着9月经济基本面依然偏弱,基本面对债市的支撑逐步加强。

万家基金指出,此前多次强调债市高位盘整已经4个月,呈现高位钝化特征,下行是阻力最小的方向,而近期尽管资金面偏紧,但债市表现较好,长端利率逐步下行。展望未来一段时期,随着经济预期回落,债市迎来较好的“基本面”。

国富强化收益债券基金经理刘怡敏表示,虽然6月以来,宏观经济呈一定上行态势,但经济向上的持续性可能不强。刘怡敏指出,房地产方面,明年三四线城市地产销售或难有新的增量;基建方面,目前地方政府通过融资平台举债,而新近推出的相关政策可能使地方政府融资行为受到限制,对未来基建投资增速的影响也会逐渐显现。两方面因素叠加,长期看债市可能仍有一定机会。

黄波则表示,从8月份经济数据来看,经济呈现出需求生产双降局面:一方面,近期在政策因素影响下,工业生产受到一定的拖累;另一方面,需求侧压力逐步显现,投资、消费、出口数据趋弱。与此同时,基建投资增速显著下行,制造业投资增速低位徘徊,唯有房地产投资增速仍保持一定韧性,但随着三四线城市地产销量增速回落、楼市调控政策持续加码,最终会带动地产投资增速回落。

黄波认为,在8月份经济数据公布之后,债市一度曾有短暂反弹,但仍受制于偏紧的资金面,最终延续了收益率高位震荡的态势。不过,年内收益率上行的风险不大,10年期国债利率或维持在3.6%至3.65%,10年期国开债维持在4.3%至4.4%的水平。

债市行情可期

虽然基本面频现“利好”、央行定向降准等因素让机构对债市走牛预期增强,但未来流动性是否会有实质性改变,才是真正决定债市能否转牛的关键因素。

万家基金认为,虽然短期内仍然是流动性结构性宽松或者中性,但货币继续收缩、资金面持续偏紧等情形概率明显下降,债市会从中受益。

不过,从多位券商分析师的测算来看,此次定向降准对流动性的改善力度有限。姜超表示,本次降准并非新政,而是对原有定向降准政策的替代,而且标准有升有降,整体来看释放流动性规模有限,估算在2018年初实施时将释放3000亿元左右的基础货币,仅相当于一次MLF操作投放资金的数量。在当前的国内外经济背景下,央行政策不具备大幅放水空间。

华创证券首席债券分析师屈庆则指出,本次定向降准额外释放的流动性大概在3800亿元,且降准的时间点值得揣摩。从2014年以来的定向降准时间看,都是在2-3月份评估过去一年银行是否满足条件后再实施降准,由此推算,2018年实施降准的时间点在春节前后。在这个时间点,即使央行不降准,央行也会额外多投放流动性保证春节流动性平稳,定向降准的实际效果可能只是替代了公开市场的投放流动性压力而已。

华夏基金首席策略分析师轩伟认为,虽然定向降准再次开启,但并不意味着货币政策短期内会出现实质性转向,目前金融去杠杆的进程取得进展,但尚未完成,企业部门的债务仍然较高,因此去杠杆的政策导向还会继续维持,货币政策全面宽松或“大水漫灌”的预期短期难现。

不过,定向降准的出现或多或少会提高机构投资者对未来债市的预期。黄波表示,从资金面因素来看,尽管近期经济数据有所下滑,但目前难言货币政策会有相应放松。总体而言,监管层仍在维护流动性的基本稳定,流动性进一步收紧的可能性较小。一旦后续资金面有所改善,即有望触发债市行情的扳机。

下一篇:个券分化 转债涨跌参半

更多"多重利好发酵 债市“洼地”成色显现"...的相关新闻

每日财股

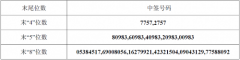

- 每日财股:天玑科技(300245)

投资亮点 1公司主营业务是面向政府和企事业单位数据中心IT基础设施的第三方服务,...[详细]