债市熊牛之界:三大信号及市场分歧

导读:

《我们可能正站在新一轮债券牛市的前夜——2017年利率债市场中期展望》中提出“无论从空间还是从时间价值来看,债市配置价值凸显,向哑铃型配置转换”。在市场上引起了广泛讨论。本文旨在分析历次债市熊牛转换的信号和逻辑,并推演债市前景。

摘要:

1、债券市场的熊牛之界存在三大信号:经济名义增长率见顶、市场换手率明显上升以及债券回购利率期限利差回到历史高位。

2、经济名义增长率见顶是债券收益率见顶最为核心的信号,货币政策边际拐点、名义增长率和债券收益率通常会几乎同时产生拐点。一部分货币政策拐点相对于名义增长率拐点提前或滞后的情况来自于市场对当时基本面的预期强度,但时滞一般不会超过3个月。长期来看利率是内生的,货币政策是逆周期的。

3、名义增长率见顶存在多重迹象。早期迹象为货币条件的收紧及经济增长和M2的回落,中期条件为超储率和商业银行货币融出同时回落,最后确认的迹象为M0见顶引致价格指标见顶。

4、当前的名义增长率正在越过短周期顶部。除了早期迹象已达成外,商业银行对非银部门债权增速及超储率双双下行的环境已经维持了18个月(接近经验上的20个月),M0也已经回落了6个月时间(接近历史经验5-8个月)。

5、市场的三大分歧和熊牛之界的三大关键现象

1)我们无需看到货币政策显著宽松,只需看到货币政策边际企稳。债券市场牛市启动于货币政策的边际拐点而非宽松拐点,历史上在货币政策宽松时点之前,10年期国债收益率已经出现了40bp-100bp不等的降幅。在经济基本面和货币政策的博弈框架下,债券熊牛转换一般有三波行情:第一波是名义经济增速下行后市场对货币政策转向宽松预期推动的收益率下行,第二波是货币政策由边际上微调到显性放松验证推动的收益率下行,第三波是市场对货币政策会持续放松预期透支推动的收益率下行。第一波是估值修复,第二波是顺应趋势,第三波是交易透支。

2)我们无需看到某些机构开始种韭菜,只需看到市场换手率上扬。从托管量来看,配置需求和交易需求的变化都是滞后的,市场走牛的初期往往只能看到市场换手率的明显恢复。

3)我们无需看到监管退出,只需看到市场风险偏好走低。历次货币政策偏紧的退出时点都会早于强监管退出的时点,经验上在监管彻底退出之前,10年期国债收益率已经回落了38-50bp不等的幅度。我们只需要看到风险偏好在走低(债券回购利率期限利差走高),货币政策就存在重回基本面的基础。

6、当前的债券市场已经具备了熊牛之界的三大信号,我们可能正站在新一轮债券牛市的前夜,不必等到货币政策的明显转宽或者监管完全退出,在此之前行情通常已经展开。当前相对确定的行情是长端利率债及高评级信用债,对于短端来说,因货币投放速度仍然偏低的影响,偏高的短端利息也值得争取。建议积极拉长久期,把配置转为哑铃型配置。

风险提示:货币政策明显收紧、去杠杆超预期、CPI超预期、信用违约冲击加大。

目录:

1、债市走牛的最核心原因是名义增长率的见顶

1.1名义增长率、货币政策及债券收益率

1.1.1 名义增长率与债券收益率关系密切

1.1.2货币政策见底与名义增长率见顶的时间基本吻合

1.1.3收益率与名义增长率见顶的时间基本吻合

1.2我们是如何判断名义增长率见顶的

1.2.1 名义增长率见顶前的多重迹象

1.2.1.1 早期迹象——货币条件的收紧

1.2.1.2中期迹象——超储率和货币融出同时回落

1.2.1.3确认迹象——M0及价格指标的见顶

1.2.2名义增长率正在越过短周期的顶部

2、市场的三个分歧和熊牛之界的三个关键现象

2.1我们无需看到货币政策显著宽松,只需看到货币政策边际宽松

2.2 我们无需看到某些机构开始种韭菜,只需看到市场换手率上扬

2.3 我们无需看到监管退出,只需看到市场风险偏好走低

3、当前债市已具备一轮牛市前夜的三大信号.. 15

正文:

1、债市走牛的最核心原因是名义增长率的见顶

1.1名义增长率、货币政策及债券收益率

1.1.1 名义增长率与债券收益率关系密切

从可考证的历史上,我们经历过四轮债券市场的牛市(2004年11月-2006年3月、2007年11月-2008年12月、2011年9月-2012年7月、2014年1月-2016年10月)。历次债券牛市的起端最关键的因素是经济名义增长率的见顶回落,债券市场走牛的过程往往伴随着经济的名义增长率高位走低的过程。

之所以债券市场收益率和名义增长率存在如此密切的关系,原因有二:其一是债券市场收益率本身就代表着一种机会成本,因此往往是经济基本面的内生变量;其二是货币政策往往是逆周期调控的,当经济名义增长率往下走,往往意味着货币政策会边际宽松。

1.1.2货币政策见底与名义增长率见顶的时间基本吻合

从流动性净投放来看,货币政策见底的时间基本与经济名义增长率见顶的时间吻合,间隔时间一般不会超过3个月。

2008年初和2013年末两次货币政策的拐点和经济名义增长率见顶的时间差异较大(3个月)。

2008年在名义增长率见顶之前,因美国次贷危机发酵导致风险预期已经明显增加,VIX指数从10附近明显飚至25附近,且上证综合指数自07年10月从5824点的高位,在两个月左右的时间内下跌13%至5069点,因资产价格和风险预期已经不稳,货币政策提前于2007年12月开始转向应对。

2013年末的那次主要是政策经过了一段时间的确认期。细看数据便知,导致2013年9月名义增长率见顶的是CPI食品项的见顶,但核心CPI在当时还是续升了一段时间,直到2013年12月才见顶回落,因此,2013年12月之后,政策才对通胀的预期开始缓解,与此同时,货币政策才出现转向。

1.1.3收益率与名义增长率见顶的时间基本吻合

经验上,债券市场牛市开启的时点是在名义增长率见顶及货币政策见底的时间附近,时滞的长短和预期强度存在直接关系。2007年底因经济危机预期和股票市场价格下跌问题,债市行情甚至提前于货币政策转向一个月而开启,而2011年之前因为政策使用了大量加准加息等偏紧的政策,市场扭转紧缩政策的预期用了相对更长的时间。

1.2我们是如何判断名义增长率见顶的

1.2.1 名义增长率见顶前的多重迹象

1.2.1.1 早期迹象——货币条件的收紧

名义增长率见顶之前存在多重迹象,最早的迹象就是货币条件的收紧(利率、汇率权重各为2/3、1/3),之后会出现工业增加值以及M2的见顶回落。

1.2.1.2中期迹象——超储率和货币融出同时回落

在工业增加值及经济基本面回落之后,货币政策还会从紧一段时间,等待价格的回落及相关金融风险的缓和,于是,我们往往看到基本面回落后,会出现商业银行对非银机构债权增速(商业银行派生资产的速度)和超储率双双下行的情况,一般来说,这个态势会维持20个月左右的时间(2008年除外,当时因次贷危机的预期,风险偏好收缩得太快)。

1.2.1.3确认迹象——M0及价格指标的见顶

最后,货币政策的偏紧会传导到M0和价格指标上,一旦价格见顶,往往也意味着名义增长率的见顶。历史上,M0增速往往会领先CPI指标5-8个月的时间,那么一旦M0增速见顶,通常在5-8个月之后名义增长率会如期见顶。

1.2.2名义增长率正在越过短周期的顶部

当前,货币条件已经偏紧,且随着货币条件的偏紧,工业增加值及M2已双双回落。除此之外,商业银行对非银部门债权增速及超储率双双下行的环境已经维持了18个月的时间(接近经验上的20个月),M0也已经回落了6个月时间(接近历史经验5-8个月),CPI和PPI已经开始走低,核心CPI也可能即将见顶回落。据以上现象来判断的话,当前的位置已经可以确认经济名义增长率的周期性顶部。

这一次市场预期的扭转并不困难,因此行情很难拖得更晚。从过去的一轮货币政策的收紧来看,央行并未使用加息加准这种信号作用强的政策,而仅仅是提高了公开市场利率,这个做法和2013年那次货币政策收紧是相仿的,不会对预期扭转产生太大的惯性和困难。

2、市场的三个分歧和熊牛之界的三个关键现象

2.1我们无需看到货币政策显著宽松,只需看到货币政策边际宽松

经济名义增长率的见顶往往会伴随着货币政策的边际转向,而货币政策的转向往往不是一蹴而就的过程,首先往往表现在公开市场操作比之前略有积极,之后才会动用信号性更强的政策。

但是,我们无需等到货币政策出现强的放松信号,一旦经济名义增长率见顶,在大概率下意味着行情即已开始,出现由货币政策放松预期推动的第一波行情。从下表可见,在相当的可能下,货币政策及公开市场的强信号要过一段时间才会出现,而在此之前,10年期国债收益率已经出现了40bp-100bp不等的降幅。

货币政策转向的初期往往是边际意义上且难为人知的,近十年内有三次货币政策由紧至松的转向,除了2008年那次因危机预期的急转外,其他两次货币政策转宽都是存在一个先平稳再慢慢中枢抬升的过程。

而且,受市场预期博弈的影响,在收益率下行的初期,其下行幅度通常会比货币投放表现出来的斜率更陡,因此,一旦当货币政策实质性宽松,宽松前的市场已经透支了宽松的一部分空间,届时市场的弹性已经不如以前了。

在经济基本面和货币政策的博弈框架下,债券熊牛转换一般有三波行情:第一波是名义经济增速下行后市场对货币政策转向宽松预期推动的收益率下行,第二波是货币政策由边际上微调到显性放松验证推动的收益率下行,第三波是市场对货币政策会持续放松预期透支推动的收益率下行。第一波是估值修复,第二波是顺应趋势,第三波是交易透支。

2.2 我们无需看到某些机构开始种韭菜,只需看到市场换手率上扬

我们不必去过多关心以银行为主的配置需求,往往在宽松的初期,银行的超储率没有显著改观,再加上决策转变及资金划拨一般要等到跨年时点等因素,银行的配置需求往往是滞后的。

相对于配置需求,以券商、基金所代表的交易需求则更加滞后,原因很可能来自于这个市场的分层:银行凭借自身的发行优势,主要在一级市场拿券,券商及基金则更多在二级市场购券。

国开债亦是如此,对于商业银行来说,其配置上比国债更加滞后,且交易型机构的配置比配置型也更加滞后。

市场的第一轮行情并非挣的是某类机构的韭菜,而是流动性溢价。从牛市的初期来看,我们都可观测到在预期的推动下,债券市场的换手率出现了明显好转,存量资金更多进入这个系统,去盘活市场的流动性。

6月中旬以来,现券成交量已经明显打破今年上半年维持的日均3500亿元的瓶颈,开始走向4500亿元一线,可以看到:市场的情绪已经在明显恢复。

2.3 我们无需看到监管退出,只需看到市场风险偏好走低

我们并不否认监管政策可延续,但货币政策并不一定存在配合监管继续收紧的基础。历史上,我们已经经历了三轮强监管周期,分别是:2010年6月-2012年2月(针对地方融资平台、期货过度炒作)、2013年3月-2014年5月(针对银信合作、同业业务、债市代持)、2016年4月至今(针对委外杠杆、万能险、期货过度炒作),强监管的历次退出的契机都是政策转向稳增长,而每次货币政策偏紧的退出时点都会早于强监管的退出时点。

货币政策转向时点和名义增长率的边际见顶时点历来保持一致,而强监管政策必须等到经济已经回落了一段时间、稳增长压力足够大时才会退出。原因在于受强监管政策的影响,金融风险在名义增长率见顶之前,不断激化的势头通常会被遏制住,在爬过名义增长率的顶部之后,货币政策并没有配合金融监管一直偏紧的理由。

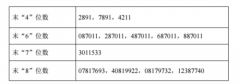

当前来看,在强监管的管束下,委外杠杆、期货交易等风险已经在边际减弱,一个市场上的佐证是:一旦当市场对监管风险敏感到一定程度,资金利率的偏短端(7天)和偏长端(3M)就会呈现从发散状态,期限利差明显增大,市场偏好于融入偏长期限的资金,以应付监管风险。

往往资金利率上的期限利差走高说明市场对未来的流动性的可得性以及监管风险持有高度警惕的态度,当前来看,回购利率利差(3M-7D)已经处于历史高位(150bp以上),说明当前的环境已经把市场的风险偏好给压了下去,也意味着货币政策的目标重新回到了经济基本面上。

既然在市场对风险敏感的情况下,这次的货币政策目标也有望重回基本面,历史上,如果我们等到监管退出再去投资债市的话,10年期国债收益率已经回落了38-50bp不等的幅度。

3、当前债市已具备一轮牛市前夜的三大信号

从当前来看,债券市场已经具备熊牛之界的三大信号:名义增长率的见顶、市场换手率的加快以及资金利率的期限利差冲至历史高位,因此,货币政策已经具备了边际转向的基础,我们不必等到货币政策的明显转宽或者监管完全退出,在此之前行情通常已经展开。

当前债券市场已经处于新一轮牛市的前夜,当前相对确定的行情是长端利率债及高评级信用债,对于短端来说,因货币投放速度仍然偏低的影响,偏高的短端利息也值得争取。建议积极拉长久期,把配置转为哑铃型配置。

更多"债市熊牛之界:三大信号及市场分歧"...的相关新闻

每日财股

- 每日财股:鸣志电器(603728)

投资亮点 1 公司及下属子公司鸣志自控、安浦鸣志均被认定为高新技术企业,且发行人...[详细]