债券发行市场冰火两重天 公司债下滑88%

今年以来,受政策和市场环境的影响,债券发行市场遇冷,公司债、企业债的发行量同比降幅均超过70%,短期融资券和中期票据的发行量下滑幅度也超过40%。不过,一级市场中也有增长点,资产支持证券以及可转债的发行量实现逆市增长。

公司债、企业债发行规模

同比下滑超70%

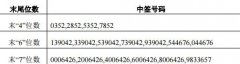

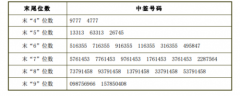

今年以来,公司债发行规模急剧缩水。截至昨日,公司债发行规模为3649.8亿元,同比下滑88.4%。值得注意的是,发行规模下滑的不只是公司债。今年以来,企业债发行规模下滑76%、中期票据发行规模下滑41.4%、短融券下滑43%。

一面是发行规模遇冷,另一面,主承销商也将迎来更高的业务要求。而部分中小券商在以后的公司债承销业务上,会面临更大的压力。

据悉,中国证券业协会在近日向各证券公司发布文件,拟修改《公司债券承销业务规范》,并相应起草了《关于修改〈公司债券承销业务规范〉的决定(征求意见稿)》。该《征求意见稿》为券商承销公司债券资格划定了两大新门槛:一是公司债主承销商资格与分类评级结果挂钩,必须最近两年内,至少有一年评级在A以上;二是非A类券商的公司债主承销资格与其公司债承销金额行业排名挂钩,必须进入前20位。

Wind数据显示,今年以来,在券商承销的各类债券中(主要包含非政策性金融债、企业债、公司债、短期融资券、资产支持证券、可转债等)中信证券、中信建投、招商证券的总承销金额均超过1000亿元,位列前三,承销金额分别为1740.5亿元、1137.6亿元、1082.8亿元。

ABS发行量逆市上扬

德邦证券市场份额超20%

在企业债、公司债发行遇冷的时候,资产支持证券发行量却在逆市上扬。

数据显示,今年以来,资产支持证券发行规模达到3873.3亿元,同比增长68.8%。其中,交易商协会ABN发行规模为92.19亿元、证监会主管ABS发行规模为21116.05亿元、银监会主管ABS发行规模为1665.05亿元。不难看出,ABS的发行量占主流。

据不完全统计,2017年5月份,我国企业资产证券化项目共发行35期,募集金额共计521.15亿元,同比增加14期,募集金额环比增加175.10亿元,同比增加314.12亿元。

从主承销商角度来看,今年以来资产支持证券承销规模最大的是德邦证券,达到683亿元,市场份额占到20.3%。招商证券和中信证券依次位居第二、三位,承销额分别为528亿元、439.2亿元。

可转债发行规模

同比增长63%

债券发行市场中另外一个增长点就是可转债。此前受再融资新规的影响,可转债成为不少企业首选的融资途径,近期减持新规又将可转债的热度上升。

昨日,长江证券发布公告称,公司公开发行可转换公司债券申请已获证监会受理。长江证券是再融资新规发布后,第一家公布发行可转债融资的券商。

3月3日晚间,长江证券发布公告称,计划公开发行不超过50亿元可转债,本次可转债募集资金扣除发行费用后拟全部用于补充公司营运资金,在可转债持有人转股后增加公司资本金。

数据显示,今年以来可转债发行规模为326.5亿元,同比增长63%。虽然整个上半年发行的可转债数量不多,但是目前的可转债发行预案规模超千亿元,未来扩容的空间也很大。今年以来,有35家上市公司董事会发布可转债预案,另有6家可转债预案获得证监会批准。预案规模超过1500亿元,如果算上50个股东大会通过的预案,这个数额将达到2625亿元。

今年以来,参与可转债承销的券商有28家,中信证券承销规模领先,达到90亿元。合资券商大摩华鑫排名进入前五,实际募资额为50亿元。

上一篇:做多氛围浓郁 国债现券双双大涨

下一篇:什么?民国时期就有土地债券?

更多"债券发行市场冰火两重天 公司债下滑88%"...的相关新闻

每日财股

- 每日财股:安洁科技(002635)

投资亮点 1.2015年3月份,公司顺利通过高新技术企业复审工作,并收到由江苏省科学技...[详细]