天融信:布局及完善新兴场景业务

投资要点:

2 月16 日公司公布了业绩快报:2021 年公司收入35.41 亿元,同比下滑37.92%;归母净利润4.13 亿元,同比增长3.27%;扣非净利润4.00 亿元,同比下滑10.53%。

因为2020 年9 月剥离了电线电缆业务,2021 年4 月剥离了同天科技,进一步聚焦主业,公司2021 年业绩整体失真情况严重:

(1)除去电线电缆业务,可以看到公司网安收入同比增长25.03%,净利润同比下滑14.11%,扣非净利润下滑4.95%;(2)去除电线电缆和同天科技业务,可以看到公司网安(剔除同天)收入同比增长44.23%,净利润同比下滑14.05%,扣非净利润同比下滑4.95%。

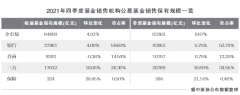

同行对比来看,公司44.23%的收入增速(选取剔除同天的网安业务口径)是高于除了安博通以外所有的综合网安厂商的。并且2021 年公司订单增速48%,也高于已经公布订单增速的绿盟科技40%-45%的水平的,将给2022 年业绩增长带来更多保障。

相比我们前期的给公司全年收入34.74 亿元、净利润7.16 亿元盈利预测,全年收入略超我们预期,但是净利润明显低于我们的预期。

盈利能力下滑已经成为了2021 年网络安全行业财报的共性,从公司角度上来看背后因素主要包括:

(1)研发费用(网络安全业务)增长:同比增长47.54%,投入方向为夯实基础网络安全业务,布局及完善数据安全、云计算、云安全与安全云服务、态势感知等新方向和工业互联网、车联网、物联网等新兴场景业务;

(2)销售费用(网络安全业务)增长:同比增长30.67%,主要用于行业深耕、地市下沉和渠道拓展;

(3)毛利率下滑:公司云计算业务同比增长了240.64%,国产化业务同比增长了近10 倍,这些都是毛利率相对比较低的业务,对公司全年整体毛利率形成了拖累。此外,芯片和原材料短缺问题在Q4 交货季也进一步凸显,同样对公司带来了成本方面的压力。

从公司收入结构上来看,占比25%的新方向场景同比增长了55%,占比15%的国产化业务同比增长近10 倍,由此我们可以测算出公司出同天科技以外的传统网安业务大约有10%的增长。后续来看,我们认为信创业务的增速将回归到一个相对平稳的增长水平,传统安全业务依然是公司利润的主要来源同时保持增长,而新方向场景的前期投入和技术布局已经基本到位,未来将成为公司收入增长和盈利能力提升最重要的因素。

从季度性来看,公司2021Q4 表现低于预期。实现收入21.51 亿元,同比增长11.2%,归母净利润5.10 亿元,同比下滑26.1%,分析来看:

(1)2020 年受到了疫情的影响,网络安全行业上市公司前三季度收入增速处于相对较低水平,Q4 表现整体超预期,订单更加集中在年底进行了确认。从这个角度来看,2021 年前三季度的同比业绩增速水平也会不同程度失真,进一步增加了Q4 的不可预测性。

(2)2020Q4 公司单季度毛利率66%,较前三个季度63%、62%、61%的毛利率水平明显提升,经过测算2020 年公司国产化业务0.51亿元,云计算业务0.40 亿元,对毛利率的影响相对有限,那么叠加2021Q4 原材料短缺的状况,公司毛利率就面临了更大的压力。

维持对公司“买入”的投资评级。基于2022 年公司芯片短缺得到有效缓解的假设,我们预测2022 年各项业务毛利率恢复到相对正常的水平,预计21-23 年公司EPS 分别为0.35 元、0.81 元、1.00 元,按2 月18 日收盘价14.65 元计算,对应PE 为42.05 倍、18.01 倍、14.64倍。

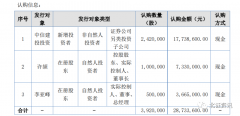

风险提示:股东减持带来的股价压力;网络安全行业竞争加剧;信创业务增长不及预期。(中原证券)

更多"天融信:布局及完善新兴场景业务"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]