今日机构强推买入 六股极度低估(8.2)

中海发展(600026):充分受益海运国企重组

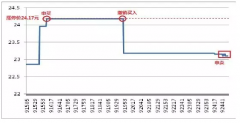

成本端改善、中海散运处置损益增厚盈利。公司预告2016H1实现归属于上市公司股东的净利润同比增长约100%-150%(未经审计),同时由于重大资产重组的影响,将2015H1归属净利润调整为8.37亿元(其中大连远洋5.38亿元),则公司2016H1实现归属净利润16.74-20.93亿元,以目前的股本(40.32亿)计算,2016H1实现EPS为0.42-0.52元,2015H1对应的值为0.21元。公司实现业绩预增的主要原因是:1)公司上半年出售了子公司中海散运产生了处置收益;2)受益于船用燃油价格下降(上半年CST380均值为246.62美元/吨,同比下降约33.8%),公司成本端得到明显改善。

期租经营带动公司运费表现优于市场均值,成本下跌贡献显著。从油运行业经营环境来看,上半年TD3航线(中东-日本)VLCC的TCE均值为5.03万美元/天,尽管低于去年同期的6万美元/天,但考虑到公司有相当一部分运力为期租方式运营,因此公司实际实现的价格表现会优于市场均值。而由于燃油价格的下跌(33.8%)可以即刻反映在当期利润中,假设公司1年的燃料费为25亿,则油价下跌对上半年利润的贡献可以达到4亿以上,因此我们预计2016年上半年公司的主营业务表现依然处于改善通道中。

充分受益海运国企重组,油运景气度相对较高。在海运国企重组中,公司为最受益标的:置出干散货运输资产(中海散运),购入大连远洋100%股权,专注于油气运输业务。重组完成后,公司将拥有运力规模排名第一的油运船队。油运行业的行业景气度明显高于散运行业。

维持“买入”评级。截止目前,公司重组资产已完成交割,预计公司业绩将持续受益。预计公司2016-2018年的EPS分别为0.70元、0.64元和0.66元,维持“买入”评级。长江证券

新城控股(601155):业绩已露锋芒 重申推荐评级

业绩已露锋芒,扣非净利增两倍。公司上半年业绩锋芒初露,净利润同比增长85.67%,经常性净利润同比增长232.56%,大幅超出半年度业绩预告50%的水平。公司净利润增长原因一方面在于营业收入增长、毛利率上升、营业税金及附加下降等因素,另一方面在于收购部分子公司少数股东股权所致。

销售高速增长,全年直指520亿。2016年是公司高增长元年,上半年实现签约销售额280亿元,占去年全年88%,并在半年报中明确将销售目标上调为520亿元,我们预计公司完成此目标压力很小。根据克尔瑞报告,新城控股2016年上半年销售面积、销售额分别排名全国第十三、第十九,同比分别进步5名和2名,公司高增长性可见一斑。

负债水平平稳,货币资金充裕。上半年末,公司真实负债率环比一季度末微降至75.66%,资产负债率微升至82.81%,负债水平整体维持平稳趋势。公司上半年销售靓丽、回款良好、30亿元公司债发行完毕,能够在积极拿地的同时保障现金有效补充,货币资金覆盖率仍高达2.72。同时,公司非公开发行股票事宜进展顺利,已于7月1日通过证监会发审委审核,而且仍有20亿元公司债发行额度。

价值低估,商住结合,业绩放量,积极转型。公司土储丰富超过2100万平,集中于长三角核心城市,NAV折价率达30%;公司是商业与住宅结合最紧密标的,通过租售并举、轻资产化为商业广场扩张提速,目前开业、在建商业广场达24座,商业运营收入同比增长49%;公司2016年开启高增长元年,销售表现靓丽,业绩高增速逐步兑现;公司积极转型,参股设立国峰人寿,加码养老地产,模式具备可复制性。

投资建议:我们重申公司三大推荐逻辑:价值低估、业绩放量、积极转型,预计2016、2017年EPS为1.18和1.55元/股,对于当前股价PE为9.05倍和6.87倍,维持“买入”评级。长江证券

让更多人知道事件的真相,把本文分享给好友:下一篇:企业限产下游备货需求提升 制冷剂价格出现反弹(附股)

更多"今日机构强推买入 六股极度低估(8.2)"...的相关新闻

每日财股

- 每日财股:彩虹精化(002256)

投资亮点 1.公司拟以自有资金6400 万元对乐途宝科技进行增资,本次增资完成后,公司...[详细]