今日机构强推买入 六股极度低估(7.29)

美亚光电(002690):从色选到形选 机器视觉大有可为

依托智能识别技术,从色选到形选。公司以光机电一体化技术研发为核心,在国内色选机领域处于领先地位。公司对原有技术及产品进行改进,色选精度和效率不断提高,从大米色选向茶叶、轮胎等产品形选延伸,从可见光、红外光检测向X射线检测拓展。近年来公司海外市场拓展力度加大以及色选范围扩大,色选业务保持稳定增长的态势。

X射线异物检测范围更广。X射线异物检测机利用X射线作为光源进行透视检查,在检测范围的广泛性和实用性方面有明显技术优势,主要用于食品加工、轮胎检测、鞋帽服饰、玩具及箱包制造行业。此外,公司还在向安防、环保领域拓展,不断推出符合市场需求的新产品。轮胎检测是公司X射线异物检测应用最广泛的领域,主要用于检测轮胎汽车轮胎夹渣、气泡、钢帘线断裂等。随着国家对出行安全要求提升,未来小型子午线轮胎也将会逐步纳入到轮胎必检名单当中,X射线轮胎检测设备的需求将会急剧增加。

机器视觉大有可为。公司依托机器视觉识别核心技术,逐步向口腔医疗产业链延伸,推出口腔X射线CT诊断机系列产品,并且通过自主研发和与国内外知名的医疗企业或研发机构合作,目前向骨科、耳鼻喉科等拓展。人口老龄化背景下,口腔医疗服务需求增加,良好的刚性需求和强有力的市场拓展推动X射线口腔CT机销量快速增长。公司以口腔CT机系列产品切入高端医疗领域,加快口腔诊疗市场布局与推广,提升公司盈利能力。

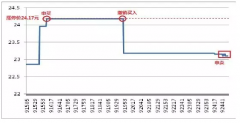

首次覆盖,给予“增持”评级。根据公司公告的经营计划,2016年销售收入同比增长不低于20%。预计2016-18年公司净利润分别为341、428、533百万元,对应EPS分别为0.50、0.63、0.79元/股,按照当前股价22.86元计算,对应PE分别为45、36、29倍。公司以光机电一体化技术研发为核心,在色选机系列产品、工业检测设备、高端医疗器械及服务三大领域布局,重点发展医疗服务,未来业绩稳健增长可期,给予“增持”评级。国海证券

洋河股份(0020304):稳中有变 内生外延打造洋河新格局

投资评级与估值:维持盈利预测,预测公司16-18年EPS 为3.78、4.23、4.63元,增长6%,12%,9%,目前股价对应16-18年PE 分别为19x、17x、16x。16年个位数增长主要考虑15年投资收入基数较高,目标价格85元,维持买入评级。洋河是白酒行业的标杆企业,公司凭借先进的市场营销管理模式在行业独树一帜,市场基础扎实,新江苏市场的销量依然保持同比20%的稳定增长,今年对强势地区重新进行市场规划,渠道精耕细作进一步加强;同时,据媒体报道,6月18日成功收购贵州贵酒,公司顺利实现外延式扩张;另外,公司正在努力打造以微分子、双沟优清为代表的新型健康白酒,深度挖掘消费需求,探索新的增长点。

强势区域渠道重新细化,梦之蓝受益消费升级。今年公司重新划分了渠道,对江苏省内市场按照区县细化,每个县都设立独立办事处,计划通过1-2年的时间将江苏省内所有的区县销售规模都做到1亿以上。新江苏市场也细化到县级地区,每个县级市场要求销售规模做到800万以上,新江苏市场正逐渐形成从点到面的新格局。今年受益高端白酒复苏,大众消费升级的行业趋势,预计梦之蓝保持了同比30%以上的增长速度,其中苏中、苏南地区M6成为高端白酒消费主流。我们推测,随着公司渠道的进一步精耕细作,高端产品的快速恢复,16年洋河营业收入仍将保持稳步增长。

成功收购贵酒顺利实现外延式扩张。今年6月18日公司成功与贵州贵酒牵手,我们认为对于公司的长远发展具有重要意义。从区域战略布局来看,目前公司的江苏市场和新江苏市场都取得了巨大的成功,步入了稳定增长的时期,而在传统名酒强势的区域如贵州、四川等地区,公司的市场份额占比相对较小,要实现公司的业绩在这些区域的快速突破,并购无疑是一种好的选择。贵酒和海之蓝、天之蓝同属于100-300元的中端价格带,公司在渠道营销模式上可以直接输出,有利于贵酒在贵州省及酱酒主销区实现快速突破。从酒类品种来看,贵酒可以实现公司酒类香型的多元化,为公司未来长远发展奠定基础。

微分子、双沟优清等新型健康白酒挖掘消费需求。微分子的主要诉求点在补充人体微量元素,饮后代谢快、醒酒快等消费者体验上,而双沟优清的主要诉求点在于降三高,清理血液垃圾,预防心脑血管病。今年微分子销售计划3亿,双沟优清计划销售2亿。我们认为随着消费者消费白酒的理性化,健康饮酒习惯的逐渐形成,健康型的白酒将越来越被消费者重视。申万宏源

让更多人知道事件的真相,把本文分享给好友:上一篇:AMOLED面板供给紧声势强 LG再投巨资建生产线(附股)

更多"今日机构强推买入 六股极度低估(7.29)"...的相关新闻

每日财股

- 每日财股:盛和资源(600392)

投资亮点 1. 公司是以智能化电子产品、应用软件及网络系统集成、能源化工为主业,...[详细]