今日机构强推买入 6股极度低估(12.15)(2)

兆驰股份(002429):最优品最低价 最转型

极致定价展现转型决心,彻底打消市场疑虑:

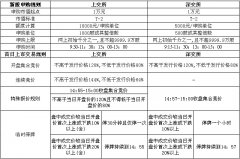

2015年6月,公司定向增发引入东方明珠、海尔、国美,并同时收购风行网,通过“内容平台搭建+股权绑定合作伙伴”的形式打造互联网电视超维生态。如果说这一事件标志着公司从硬件代工商向互联网电视生态运营方转型号角的开启;那么此次产品定价的发布,则标志着公司真枪实弹地向市场展示转型力度与决心。我们认为,公司作为全球客户信赖多年的硬件代工厂商,产品质量毋庸置疑;

而极具竞争力的产品定价,将完全打消资本市场对其转型决心的最后一丝疑虑,也大大增强市场对公司3年1200万台互联网电视销售量的信心。

产品只是敲门砖,内容运营乃核心:

极具市场竞争力的硬件产品,是打造互联网电视生态的必要非充分条件。而最终得到用户、留住用户进行增值消费的,则依赖于内容与运营。东方明珠作为牌照、内容提供方,拥有最低的政策、版权风险,每年15亿的版权购买投入保障了全国顶尖内容购买商地位;而风行网作为10年视频运营的老兵,在兆驰股份民营灵活决策、充分股权激励机制下,将焕发出充分活力玩转用户,构建“硬件-内容-用户”的完整生态。

转型决心与估值提升空间正相关:

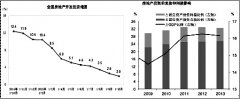

在传统电视机制造业的整体疲软背景下,公司2015年前三季度主营收入、归母净利润分别同比下降18%、14%。我们认为,公司及时彻底的转型,未来3年1200万互联网电视销量构成收入增长的保障;从硬件代工厂商向互联网电视生态运营商转型,则意味着巨大的估值提升空间。预计2015-2017年公司EPS分别为0.34/0.48/0.66,对应PE分别为37/26/19倍,我们给予2015年45倍PE,目标价15.30元,维持买入评级。光大证券

应流股份(603308):积硅步至千里

高端铸件的领先企业:公司是高端铸件的领先企业,在技术研发、产品制造、质量保证等方面处于国内领先地位,达到国际先进水平,泵及阀门零件产品集中在油气、核电等高端应用中,海外收入占比可超过70%,核心客户均为行业内的全球领导者,如艾默生、斯伦贝谢、西门子、泰科等等。

切入核电后市场,中子吸收材料爆发在即:目前中物院核物理与化学研究所已与公司合作组建了合资公司,进行中子屏蔽用铝基碳化硼复合材料的产业化,预计明年实现批量供货。根据中物院测算,我国中子吸收材料年均市场规模可达48亿元,市场空间巨大,国产替代性强。核电后市场相关业务将构成公司未来重要看点之一。

航空领域相关业务有望在2017年发力:公司已在航空发动机、燃气轮机零部件精密铸造技术上取得重要突破,在航空发动机、燃气轮机铸造零部件产品上打开了国内外市场。公司航空发动机及燃气轮机零部件智能制造生产线项目预计将在2017年投产,2018年达产,届时有望贡献1亿元利润。

盈利预测和投资建议:预计公司2015~2017年可实现收入1,400,1,606和1,822百万元;分别可实现净利润94,134和200百万元,对应EPS分别为0.234,0.334和0.501元,若考虑增发后股本,则分别对应EPS为0.205、0.292和0.436元。公司在高端铸件的基础上大力发展核电和航空领域相关业务。预计随着国内核电重启,2016年核电相关订单有望回暖,而新拓展的中子吸收材料即将实现量产和收入利润贡献。公司目前股价对应2016年PE大约77倍,但是考虑股价依然在增发价(25.67元)附近和公司发展情况,我们依然给予公司“买入”的投资评级。广发证券

让更多人知道事件的真相,把本文分享给好友:更多"今日机构强推买入 6股极度低估(12.15)(2)"...的相关新闻

每日财股

- 每日财股:亿利能源(600277

投资亮点 1. 公司主营包括以PVC 为核心的能源化工和医药业务,其中能源化工业务范...[详细]