中报时间表出炉 关注绩优、高送转股

近日,沪深交易所先后公布了2015年上市A股中报预披露时间表,根据时间表按排,中小板公司沃华医药将率先打响两市中报“第一枪”, 于7月6日正式公布中期业绩,而上市公司中期业绩大面积公布则集中在8月份“上演”。

“靓女先嫁”传统颠覆

根据沪深交易所公布的数据看,2015年中报预计自7月6日起正式拉开帷幕,8月31日谢幕收官,比2014年早了6天。从预披露时间看,今年中报“成绩单”的密集发布期仍与往年一样,多集中在8月份“登台亮相”。预计率先于7月份完成中报披露工作的仅有236家公司,占目前两市全部A股比重的8.54%。

分市场看,深市中小板公司沃华医药将抢得头筹,成为2015年两市中报第一家。而时隔4个交易日后,深市主板公司美好集团、宝新能源2只个股也将于7月11日“结伴亮相”。而沪市主板公司和创业板公司的中报披露工作则预计由7月14日的东睦股份、7月18日的梅泰诺、星河生物3家开启。

相比中小盘个股,大盘蓝筹股的财报公布速度一如既往的滞后,尤其是以中国石油、中国石化、中国远洋等为代表的“中字头”股均将集中于8月下旬公布中报。

从以往经验看,A股市场历来有“靓女先嫁”的惯例,率先公布财报业绩的公司通常基本面较为优异,但今年则有所不同。从中期业绩预告看,除两市中报“第一家”沃华医药的业绩能够继一季度净利润同比大幅增长547.7%后,上半年净利润继续同比预增650%~700%,随后亮相的主板、创业板公司业绩在其行业景气度不佳的背景下均难言乐观,如将于7月11日“登台”的美好集团、宝新能源2家主板公司,虽然他们目前均未提前公布中期业绩预告,但从其一季度业绩表现可以发现,2家公司中期业绩很难用乐观来形容,净利润一季度分别下滑了48.52%和4.99%,而在火电价格下调且三四线城市楼市销售未见明显起色的情况下,两家公司中期业绩也难言好转。同时,预计于7月18日披露中报的创业板公司星河生物、继一季度业绩下滑41.55%后,中报预告显示,其上半年业绩很有可能继续亏损。

关注率先公布中报的绩优股

数据统计显示,截至7月1日,沪深两市提前公布中报业绩预告的公司共计1074家,占两市全部A股比重的38.84%。其中,698家公司中报业绩预喜(包括预增、略增、续盈、扭亏);357家公司中报业绩预忧(包括预减、略减、首亏、续亏);不确定公司有19家,预喜公司占比64.99%。

分类观察中报业绩预告股近期的市场表现,自6月15日~6月29日的逾千点暴跌中,A股公司泥沙俱下,统计已公布中报预告中业绩预喜的个股,期间全部公司(剔除期间停牌的个股)整体下跌24.75%,而随着6月30日的大逆转,全部预喜公司整体上涨了6.04%。相比之下,中报预忧公司期间整体跌幅为27.29%,6月30日反弹日又整体上涨4.52%。综合来看,预喜股相对预忧股在暴跌中表现相对抗跌,而反弹时又表现的更为积极。

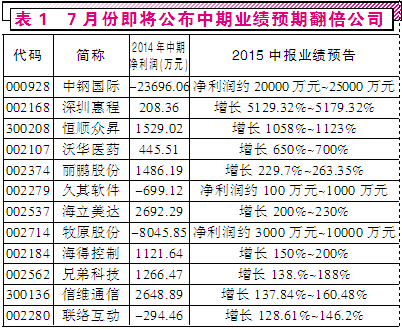

从A股历史数据显示,多数率先公布财报的公司往往会获得更多的时间优势,得到市场更多的关注。与此同时,若再具备了良好的业绩预期,则无疑为公司的未来走势再增一分保险。目前,236家预计于7月份率先公布中报业绩的公司中,98家提前公布了中报业绩预告,其中,68家公司预计实现同比增长,51家公司预计增幅超过30%;31家公司业绩有望同比增长50%以上;13家公司预计业绩翻倍;中钢国际、深圳惠程、恒顺众昇3家公司的业绩增速更是预计超过10倍以上。而如果根据中报业绩预告公布的净利润预期值与2015年一季度净利润实际值统计,7月份率先公布中报的公司中,有11只个股即使实现预告增长下限,二季度净利润环比也有望实现翻倍增长。分析人士指出,经过此前的大涨及近期暴跌,市场投资目标将由此前题材和概念炒作回归到基本面上,而那些中期业绩持续高增长的公司很有望就此获得资金关注。

震荡期短线出击高送转股

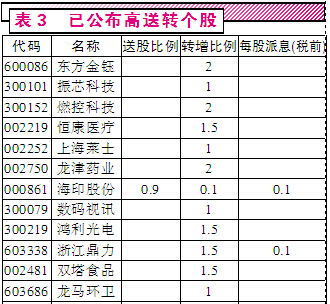

中报行情期,除了业绩增减的变化,与之相关的利润分配方案也同样是市场关注的焦点。统计显示,自中超电缆5月27日成为沪深两市首家发布中报分红预告的公司以来,截至7月1日,两市共有26家公司公布了2015年中报分配预案。根据预案公布的分配比例看,26家公司全部达到了市场默认的“高送转”界限(每10股送/转5股);25家公司送转比例触及甚至超越了10送/转10的传统顶级“大红包”;12家公司“高送转”比例超越10送/转15;燃控科技、龙津药业、东方金钰3家公司更是分别推出了高达10送/转20的“高送转”预案。

5月27日晚间,中超电缆发布公告称,公司拟以未分配利润向全体股东每10股派发现金0.1元,同时以资本公积金向全体股东每10股转增15股。在高送转利好消息刺激下,5月28日中超电缆直接“一”字涨停,随后5个交易日公司继续收出涨停板。而随着中超电缆发布高送转意向后遭到市场爆炒,渝三峡A、燃控科技等不少“高送转”概念股也在发布公告后取得了巨大的涨幅,赚钱效应吸引了更多资金的介入。

不过,值得注意的是,一些已发布“高送转”预案的上市公司股价,虽然短期获得了市场的追捧,但受6月中旬以来的暴跌影响,“高送转”的炒作周期大幅缩短,银邦股份、利君股份、锐奇股份等公司的“高送转”行情均仅经历了一个涨停板便开始掉头向下。分析人士认为,从历史经验来看,中报“高送转”行情炒作范围较为集中,炒作周期较短。“高送转”个股炒作多集中在预案发布前,而在此前大盘连续大跌的背景下,“高送转”行情“一日游”、“见光死”增多,投资者则应谨慎对待该类题材。但也有声音认为,当前时点,次新股、中报“高送转”正成为“主题匮乏”的成长股中确定性最高的主题之一。短期看,次新股是率先调整、领先反弹的先锋队。中期看,次新股还是有望迎来一波中报“高送转”行情,成为成长股“反攻”的先锋。

将“高送转”量化指标细化,“高送转”预期股通常满足高每股公积金、高每股未分配利润、高每股净资产、高股价、高成长性、总股本较小的特征。无论大盘走势强弱,“高送转”概念总是牛股不断,而从“高送转”行情看,公布分配预案时个股普遍出现较大的涨幅。而在实施分红前后,抢权填权行情同样精彩。上市公司选择“高送转”,一方面表明公司对业绩的持续增长充满信心,公司正处于快速成长期,有助于保持良好的市场形象;另一方面一些股价高、股票流动性较差的公司,也可以通过“高送转”降低股价,增强公司股票的流动性。因此,判断高送转潜力,可从公司的经营和管理两方面展开,经营层面主要依据财务指标,如每股资本公积金、每股未分配利润等。管理层面则主要参考过去公司是否具有连续的分红习惯或送转经历等。

值得一提的是,目前市场对“高送转”概念股的炒作还未全面铺开,市场中有限的资金会对“高送转”概念股进行甄别出击,个股的估值情况以及业绩增速是否能跟上股本扩张的速度将是市场资金重点考虑的因素,因此,在行情尚未企稳下,有连续业绩支撑的高送转股相对机会更为明确。■

上一篇:下周最具爆发力六牛股(7.4)

更多"中报时间表出炉 关注绩优、高送转股"...的相关新闻

每日财股

- 每日财股:平安银行(000001)

投资亮点 1.公司作为全国性股份制商业银行,其战略性经营网络集中于我国相对发达的...[详细]