后市利淡风险高 选择逾6厘稳阵收息港股

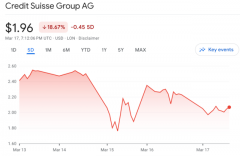

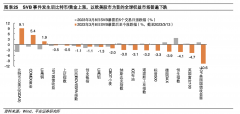

昨日 (3月20日) 恒指一度低见18,829点,创三个半月新低,最终险守19,000点收市;但考虑到欧美再有银行濒临破产消息出现风险仍高,本月余下日子要有港股继续寻底心理准备。对于有意进场或换码的投资者,可留意防守性较高的公用股,认为港灯─SS (2638.HK) 是不俗选择。

于今年3月14日中午发布的2022财政年度之全年业绩显示,截至2022年12月底股东应占溢利约29.54亿港元,较2021年溢利约29.33亿元,增长0.72%。溢利金额为最近五年 (2018至2022年) 同期第二高,反映自2019年底开始出现的新冠肺炎疫情,集团渐见走出疫情带来的负面影响。

市账率看股价定位

截至去年12月底资产净值约493.33亿元,而截至12月底已发行股数约88.36亿股,计出每股净值折合为5.5831港元,相对今年3月20日收报5.05元,市账率为0.90倍,低于1.00倍反映就基本面而言现价偏低。此外,参考截至2017至2022年底之每期最低市账率为0.84至1.37倍,平均值为1.21倍,高于现时的0.90倍,反映现价的确偏低。平均值相对每股净值为5.5831元,计出每股合理值为6.75元,较5.05元之潜在升幅为33.66%。而截至去年12月底的全年股东应占溢利约29.54亿元,相对截至去年12月底的加权平均股数约88.36亿股,每股盈利为0.3343港元。

市盈率计算合理值

每股盈利对比5.05元之市盈率为15.11倍,参考上述六个时段之每期最低市盈率为14.00至27.80倍,平均值为20.74倍,高于现时的15.11倍,同样反映现价偏低。平均值相对上述每股盈利为0.3343元,计出每股合理值为6.93元,较5.05元之潜在升幅为37.23%。另可留意集团于2014年1月29日上市,于2014至2021年每股股息介乎0.3203至0.4004港元,平均值为0.3658元;2021年为0.3203元,低于平均值。而2022年中期股息和末期股息分别为0.1594和0.1609元,合共0.3203元,较现价5.05元产生股息率为6.34%。

三重估值综合参考

参考上述六个时段之每期最高股息率平均值为5.33%,相对上述每股股息,计出每股合理值为6.00元,较5.05元之潜在升幅为18.81%。综合上述三种分析,每股合理值为6.00至6.93元,平均值为6.56元,笔者认为集团的每股合理值不少于此值,表示现价有上升空间,较现价产生潜在升幅接近30.00%,连同股息率超过6.30厘,预期一年回报率超过36.00%。另可留意去年2月15日高见7.94元 (为2022年最高价),之后不断反覆向下,较去年10月25日最低收报4.71元,不足九个半月累跌逾四成。

现价5.05元,较去年最低收市价高出7.22%,差距少于一成偏小;并考虑到处于2014年1月29日上市以来的低水平,距今历时接近九年零两个月,反映现价进场风险不大。参考策略为进取者可于现价或以下买入股份;谨慎者可于4.55元或以下买入;保守者则可于4.05元或以下买入。此股显然属中长线投资性质,持货不少于一年可看目标价为7.00至7.50元;而止蚀位为买入价下跌20%可考虑离场。另须留意鉴于近期恒指表现波动,遇上股价下挫时,投资者应严守止蚀为佳。

作者:聂振邦

下一篇:恒指是否转强要看这个关键位

更多"后市利淡风险高 选择逾6厘稳阵收息港股"...的相关新闻

| >> 恒指是否转强要看这个关键位 | >> 后市利淡风险高 选择逾6厘稳阵收息港 |

| >> 美国银行业出现系统性危机 港股减持 | >> 港股续跌风险高看此支持位 |

| >> 硅谷银行融集关注美股受压 恒指恐失 | >> 找出恒指再跌支持位 以免亏损进一步 |

| >> 港股难言摆脱调整 3月期指大户部署分 | >> 游日有感看港股后向及目标 |

| >> 美积极加息压力增 分析港美股下一支 | >> 港元息差拉阔不利股市 |

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]