银行委外资金大规模涌入 债市情绪持续担忧

近期的债市颇不平静,监管层摸底债市杠杆、委外资金大规模进入债市扰动市场神经。那么,究竟有多少委外资金流入债市?会对债市产生多大影响?委外资金和监管层摸底债市杠杆之间到底有什么关系?中国基金报记者采访多位债市基金经理了解到,委外资金已然成为债市的“达摩克利斯之剑”。

银行委外规模飙升

近期有机构预计,约有万亿银行委外资金通过信托、基金等方式流入债市。这一说法也得到了部分基金经理的认同。在业内人士看来,从去年开始飙升的委外资金主要是由“资产荒”等多种因素导致。

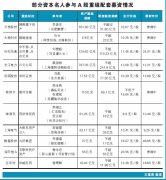

根据济安金信基金评价中心的统计,今年一季度,可能存在委外资金认购的基金有37只,规模从2亿元到80亿元不等。

“银行委外买公募债基是普遍现象,信用债利差主要是这部分资金需求在支持和推动。”某债券基金经理对记者直言。

沪上某中型基金公司固定收益部基金经理也对记者称,银行的理财规模一直上升,委外资金需求增大,虽然未统计委外资金在公募债基中的具体占比,但据他观察,这一数据很大。

据介绍,委外资金规模从去年开始持续上升。上述基金经理表示,往常委外需求并不高,但随着老百姓理财意识的觉醒,银行理财的规模在增长,而作为风险厌恶者的银行,在市场整体信用风险增大的环境下,配置时又难寻优质资产,结构性“资产荒”导致银行在理财资金规模增长超过自身管理能力时,将资金委托到外部,寻求第三方理财机构进行管理。

在多位基金经理看来,监管层摸底银行理财,引发债市“去杠杆”的担忧,其本质仍然是银行理财委外资金成本高企,导致在信用风险较大的市场环境下,机构投资者通过高杠杆满足资金需求。

上述沪上固定收益部基金经理表示,银行终端的理财收益尽管在下降,但其下降幅度和债券资产的收益下降并不相匹配。如果需要满足负债端资金成本需求,一般有三种途径:拉长久期、降低信用资产提高预期票息收益、放大杠杆。目前多数委外资金选择放大杠杆取得高收益,来满足负债端需求。

“达摩克利斯之剑”

高悬债市

委外资金大规模进入债市也引起了基金经理的警惕,他们担心一旦委外资金撤出,信用债价格将出现暴跌。

沪上某基金经理表示,委外资金进入债市最需要防范的是监管风险。如果政策有变动,或者其他资产的吸引力增大,委外资金也有可能转移出债市。

如果外部因素导致委外资金同一时期撤出,则对债券收益产生较大冲击,尤其是信用债。上述基金经理认为,目前信用债利差非常低很大原因就是委外配置需求旺盛。一旦短时间内资金大量撤出债市,必然导致信用利差上行,信用债下跌风险加大,至于下跌幅度究竟能有多大,目前尚难量化。

在部分基金经理看来,对银行委外资金的去向担心更甚于债市“去杠杆”。海富通稳健添利债券基金经理谈云飞表示,只要央行维持宽松的货币环境,债市“去杠杆”的压力预计不大。即使去杠杆对债市带来困扰,也是阶段性的,可能使季末资金面略为紧张。“我们比较担忧的,还是银行理财资金投资方向是否会改变。” 谈云飞称。 也有基金经理认为,委外资金若猛烈撤出债市必然产生冲击,但这种撤退可能不会如想象中这么迅速。委外资金进入公募基金都有合同,不是合同到期,一般不会迅速撤退,除非政策规定要撤。而为了应对“达摩克利斯之剑”随时落下,基金经理在配置策略上也有所应对,通过提高自身信用债配置的资质或降低久期,来减少或有损失。

更多"银行委外资金大规模涌入 债市情绪持续担忧"...的相关新闻

每日财股

- 每日财股:万马股份(002276

投资亮点 1. 公司是国家大型企业浙江万马集团的核心企业,专业生产220kV、110kV超...[详细]