公司是国内规模最大的第三方汽车物流企业。19 年仅次于上汽安吉与一汽物流,位居汽车物流行业第三。整车运输收入占比超过90%,是最核心业务。

核心逻辑1:需求回暖+结构优化+供给削减,料公司整车业务企稳回升迎拐点。

1)汽车市场需求回暖,有望带动公司整车业务企稳回升。中汽协数据显示:

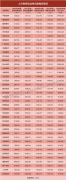

2020 年二季度起,汽车销量实现同比增长,结束此前连续21 个月的同比下滑,Q2 销量同比增长10%,7-8 月增速分别为16%及12%。公司业务与汽车行业景气度密切相关,市占率维持在11%左右,今年Q1 因疫情影响发运量下降超过40%,但Q2 同比实现接近10%的增长。同时我们观察公司业务模式下财务表现:量在价先。由此我们认为:汽车行业销量回暖将有助于公司整车运输主业回升。2)财务数据显示:Q2 利润回到均值,我们预计或为向上拐点:公司20Q2 收入10.57 亿元,归母净利0.79 亿,毛利率13%,净利率7.5%,基本回到公司上市以来单季度均值以上水平。3)结构优化:新能源汽车+造车新势力崛起,结构性变化带来主业新机遇。我国新能源汽车销量占比不断提升,从15 年占比1.3%升至19 年4.7%,而国内造车新势力崛起,为第三方汽车物流商带来新机遇。统计国内代表性造车新势力(蔚来、理想、威马、小鹏4家公司)销量占新能源汽车占比达到10%左右。与传统主机厂相比,新互联网造车势力相对更倾向于将如供应链服务、物流运输服务外包给独立且具备专业运营经验的第三方企业。4)供给端:政策推动+疫情影响淘汰不合规运力,预计公司整车业务市占率有望得以提升。

核心逻辑2:二手车物流业务有望推动发展新空间。1)中国二手车市场空间广阔。2019 年我国二手车交易1492 万辆,金额9411 亿元,十年复合增速约20%。但对标海外成熟汽车市场,国内二手车仍有较大发展空间。二手车销量/汽车保有量:我国为5.7%,日本9%,美国14%;二手车/新车销量:我国0.58,日本1.3,美国2.2。2)异地交易活跃度提升带来运输需求上升。催化剂1:

全国限迁政策解除的加速,二手车异地转籍比例从2015 年的19.2%增长至2019年的28%。催化剂2:全国性二手车电商的发展有利于解决异地车源信息不透明的问题。3)二手车物流:零散需求与非标准化,第三方汽车物流平台有望成为强力资源整合者,长久具备竞争优势。其一公司可依托长久集团4S 门店网络,低成本快速获取客户资源;其二公司积极与优信、瓜子二手车等电商展开合作,承接其“全国购”物流外包需求;其三我们认为公司可依托现有整车运输物流网络,将二手车物流作为类“填仓”方式,在新增投入有限情况下,降低空驶率,提升网络效率,带来额外收入,预计其边际贡献高于整车。我们预计2022 年二手车物流业务可带来发运量增量约2 成,贡献利润约0.7 亿。

投资建议:1)盈利预测:我们预计公司20-22 年实现净利2.4、3.8 及4.6 亿,对应2020-22 年PE 分别为23、14 及12 倍。2)投资建议:我们预计公司整车物流主业将随汽车行业回暖而企稳,二手车物流业务将有助于拓展新空间。给予公司2021 年18-20 倍PE,对应目标市值68-76 亿,目标价区间12.1-13.5元,较当前54 亿市值预计27%-40%的空间。首次覆盖给予“推荐”评级。

风险提示:汽车销量增速不及预期,新业务拓展不及预期。(华创证券)

投资亮点 1.9 月金装奶酪上市,奶酪棒产品结构升级,产品矩阵未来将持续丰富。公...[详细]