开润股份:拟收购国际运动品牌印尼优质代工厂

营收持续高增长,业绩符合预期。

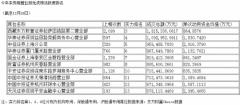

18Q1-3实现营收14.42亿元(+81.7%),归母净利润1.28亿元(+37.48%),扣非归母净利润1.13亿元(+35.3%),差异主要系政府补助与理财收益所致;其中Q3实现收入/扣非归母净利润分别为5.74亿元(+92.38%)/3,931万元(+34.99%)。

Q3主业营收加速,B2B业务为主要贡献,B2C持续维持100%以上高增长体现抗周期属性和品牌力。

拆分来看,剔除掉原材料贸易营收,主业营收13.4亿(+68.83%)高增长,Q3为5.35亿(+81.77%)加速增长;其中B2B收入约6.34亿(+37.96%),Q3为2.4亿(+58.15%)大幅增长,预计主要系新零售客户订单大幅增长,传统B2B客户预计保持稳定增长为15-20%;B2C收入约7.06亿(+111.19%),Q3为2.95亿(+106.97%),持续维持100%以上增长,尤其是在Q3线上行业零售整体放缓情况下,依旧保持高速增长,难能可贵,体现出一定的抗周期属性和品牌力,也验证我们此前判断,同时随Q4电商旺季到来,期待B2C持续发力。

毛利率环比提升,费用率稳中有降。

18Q1-3毛利率为25.53%(-5.99pct),Q3毛利率为25.84%(-5.41pct),下降预计主要系B2C快速扩张和B2B业务中新零售客户占比提升以及低毛利的原材料贸易业务所致。由于新业务的增加,我们认为同比意义不大,由于公司产品基本没有季节性,因此环比更有意义,Q3毛利率25.84%,环比Q2提升0.75pct,预计为产品结构持续优化,高毛利的新品及箱包销售良好。18Q1-3销售/管理/财务费用率(除以主营业务收入)为8.56%(-0.29pct)/7.57%(-0.63pct)/-0.28%(-0.87pct),稳中有降主要系营收快速增长摊薄所致。净利率9.56%(-2.99pct)主要系毛利率下降影响。

存货规模绝对值对比H1下降,销售增长及回款增强经营性净现金流大幅增长。

存货规模为3.06亿元,绝对值对于H1下降约4000万。应收账款周转天数为37.11天,下降约20天。经营净现金流1.14亿(+97.86%)大幅增长,其中销售商品、提供劳务收到的现金流入15.59亿元(+82.29%)大幅上升,回款能力增强。公司存货主为库存商品和发出商品,均是向渠道铺货发生的。

拟收购国际运动品牌印尼优质代工厂,打造海外供应链体系。

公司公告于2018年10月26日与王贻卫、BillionIslandsLtd.、WhiteAngelLtd.签署《股权转让协议》,拟以2280万美元受让PT.FormosaBagIndonesia、PT.FormosaDevelopment的100%股权,拟通过变更募集资金用途及自有资金与银行贷款的方式作为本次交易对价支付的资金来源。收购标的为Nike的印尼代工厂,预计本次收购将有利于公司:1)进入运动休闲时尚包袋类产品领域,拓展产品品类。2)进入世界一线运动品牌客户的供应商体系,引入新的优质客户资源。3)进一步完善海外布局,逐渐迈向东南亚地区出行消费品制造产业纵向一体化。公司在印度设有工厂,本次收购将为打通东南亚地区上游产业链、实现纵向一体化的发展策略进行铺垫。4)享受关税优惠及降低人力成本,提高公司产品竞争力,并提升产品盈利空间。

持续看好公司成长为出行市场细分龙头,18年B2C有望快速增长超预期。

B2C:90分:新品类:18年有望在核心箱包产品进行迭代及深度扩张(上线24寸金属旅行箱、新色号商旅两用旅行箱、活力版智能解锁旅行箱、活力版PC铝框旅行箱、Chic休闲双肩包和胸包),鞋服(上线免熨烫衬衫、抗菌T恤、一体织跑鞋与板鞋、弹力牛仔裤、五指袜)等新品类发力横向扩张,预计非箱包品类占比不断提升。我们认为公司产品线规划愈加完善,旅行箱主要为引流品类;背包主要为利润品类;鞋服等产品有利于提升规模,降低费用率,提升经营效率。新渠道:18Q3自有渠道快速扩张,同时继续拓展有赞、环球捕手等社交电商新渠道;线下进入小米之家,预计未来将铺设自有品牌线下店和箱包门店,加快线下布局;预计未来持续全渠道快速扩张,有望成为业绩增长驱动力之一。

B2B:18年国内互联网新零售客户逐渐上量贡献营收,老客户结构持续优化,18年新客户开发有望超市场预期。拟收购印尼优质代工厂,打造东南亚供应链体系,并进入国际运动品牌供应链体系,引入新型客户及开发新品类,有利于持续提高公司2B的产品竞争力,提升盈利空间;同时原有客户订单结构有望得到进一步优化,精益生产提高效率增强盈利能力。

维持买入评级,期待Q4电商旺季B2C持续发力。公司产品以箱包为核心,拓展至功能性鞋服及配件,专注“成人+儿童”出行市场,有望成为A股快速增长并且具有“新零售、新电商”基因的生活消费品公司,随Q4电商旺季到来,期待B2C持续发力。由于销售费用略超预期,下调18/19年净利润至1.77/2.53亿(原值为1.98/2.92亿),对应EPS分别为0.81/1.17/2.07元,预计未来三年CAGR达50%。

风险提示:B2B代工业务利润率下降、B2B自主品牌建设不及预期。(天风证券)

更多"开润股份:拟收购国际运动品牌印尼优质代工厂"...的相关新闻

每日财股

- 每日财股:浙能电力(600023

投资亮点 1、公司主要从事火力发电业务,辅以提供热力等产品及核电投资。公司控股...[详细]