缅甸供给趋势性下滑,预计2018年供给同比减少1万吨。根据对上市公司和产业链贸易商的调研情况来看,我们判断缅甸的矿产在2018年大概率会减少20%,对应1万吨左右。缅甸矿趋势性下降是从2016年就开始的,目前露天矿已经枯竭,矿采进入到地下5层的坑采,面临品味低、体量小等问题。缅甸佤邦的财政部在2015年以前屯积了较多的原矿,2016年下半年随着锡价的走强,以及露天矿采的逐渐枯竭,当地政府释放了大量的库存,预计政府库存已经去化了3/4,剩余的1/4库存(金属吨在1-2万吨左右)可以支撑2018年上半年的供应不出现下滑。因此我们判断如果宏观经济层面不出现不利的波动,2018年下半年锡价有望继续走强。

印尼海底锡矿开采困难,预计不会形成大量供给。印尼的海底锡矿虽然资源较为丰富,品味较高,但采矿难度却非常之大,锡矿开采需要在近海5公里,海下80米进行作业,难度很高。此外印尼的开采是在近岛,易受到天气的影响,供给并不稳定。我们认为印尼政府出于保护锡资源的角度,近年对于出口量的控制都较为严格,不会大量增加供给,会随着价格的上涨缓慢的增加出口量。

国内内蒙地区新增4000吨锡矿供给,复产矿不会形成规模。2018年国内锡矿新增供给主要来自于内蒙地区,其中包括兴业矿业的银漫矿山和一些其他的小矿山,供给增量在3000-4000金属吨左右。2015年锡价暴跌,国内小矿厂基本已经关停,矿企破产,短期无法重新开启,锡价需要持续稳步回升到18万/吨以上,且在高位维持一段时间,小锡矿才有重新开启的动力。同时破产关停的矿山重启会涉及矿权处置等问题,变更一个矿权去国土资源部门办手续至少要半年以上。

全球其他地区锡矿供给增量有限,同时受到品味下滑的干扰。2017年除中国、印尼、缅甸外,其他地区新增锡矿供给仅刚果拥有1000吨左右的增量,澳洲虽然锡矿储量丰富,但人工和基建成本太高,导致在经济性的考量下很难有大规模的量产。此外,全球锡矿还遭遇品味快速下滑的干扰,秘鲁的锡矿企业因品味下滑在考虑变卖资产退出该行业。

再生锡供给呈现趋势性下滑。由于电子产品的微型化、集成化,单一电子产品的耗锡量呈现下降趋势,而单一产品含锡量的下降导致了回收成本的上升,因此近年来再生锡的供给也呈现了下滑的趋势。但如果锡价进一步上涨,锡回收也会有所增加。

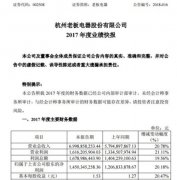

盈利预测和投资评级:公司主产品锡步入了上行周期,为公司业绩提供弹性,其他金属预计高位震荡,为公司利润提供支撑。与此同时公司不断精简人员,控制成本,随着2019年公司10万吨锌、60吨铟的冶炼项目全面达产,公司利润会进一步增厚。预计公司2017-2019的EPS 分别为0.61 元、0.99元、1.23 元,对应当前股价的PE 分别为24.46倍、15.00倍、12.12倍。维持“买入评级”。

风险提示。锡、锌、铟、铜等产品价格下降的风险;地产和交运等锌的下游需求大幅下滑;锡矿供给超预期;公司锌铟冶炼厂进展及收益不及预期;公司相关产品需求的不确定性。(国海证券)

投资亮点 1、公司是全国最大的证券经纪商之一,截至2015年6月末,本公司(合并口径)...[详细]