迪安诊断:顺应渠道改革大潮 收购渠道企业

投资要点

一、事件:公司发布2016年年报和分红预案。

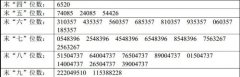

2016年公司实现销售收入38.24亿元,同比增长105.8%;实现归属母公司净利润2.63亿元,同比增长50.3%;扣非后归属母公司净利润2.46亿元,同比增长52.2%。同时公司公告2016年分红预案,拟每10股派0.25元(含税)。

二、我们的观点:诊断服务稳健发展,顺应趋势扩张IVD渠道业务

1、诊断产品、服务业务快速扩张,业绩保持高增长态势

2016年公司收入、利润均实现了高速增长。公司去年相继收购新疆元鼎、陕西凯弘达等多家渠道商,诊断产品业务收入达到23.55亿元,同比增长率达到208.8%;同时第三方实验室全国连锁布局提速,各期实验室均按规律实现不同程度的增速发展,使公司诊断服务业务实现收入14.20亿元,同比增长31.5%。

2、顺应渠道改革大潮,收购渠道企业,导致公司收入结构性调整

2016年,公司收购渠道商导致诊断产品业务比重大幅提升,产品收入占比由历年的40%左右增加到62%。业务结构上的调整导致公司整体毛利率略有降低,16年公司毛利率为31.5%,同比下降2.1个百分点。费用端,公司销售费用率、管理费用率分别下降0.3个、2.3个百分点,使得净利率仅同比下降0.8个百分点。

分板块看,公司诊断产品业务毛利率提升8个百分点,我们认为主要由于公司收购的渠道商代理品种高端、业务成熟,公司现有产品业务实现了质和量的双面提升。医学诊断服务业务毛利率同比下降2.5个百分点,我们认为主要由于公司新增实验室布局提速所致。此外,公司体检业务扭亏,冷链物流业务亏损进一步缩小,有望在今年逐渐为公司提供利润增量。

报告期内,公司继续聚焦实验室网络全覆盖、渠道资源整合、整体化服务模式创新以及技术创新四大核心目标,利用现有诊断平台资源优势,积极推动公司从“服务+产品”双轮驱动向“医学诊断整体化服务提供者”的战略转型。

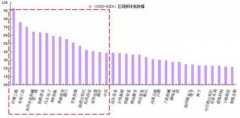

3、独立实验室全国连锁扩张布局提速,顺应分级诊疗区域中心模式可复制性强

2016年公司新增第三方医学检验实验室10家,实验室扩张数量远超历年,逐步完成对四川、江西、福建等数个空白省份的布局。目前,公司已建/在建连锁实验室共计31家,并预计于2017年完成全国第一轮“跑马圈地”。顺应分级诊疗政策的加快推进,公司充分对接区域卫生资源、积极发展以普惠医疗为核心的区域检验中心建设。现有温州、昆山区域中心已实现对区内检验外包服务及部分政府采购类项目80%以上的全面承接;公司目前仍有近10家县、市级区域中心处于全面推进实施中。

4、投资驱动优质渠道资源快速整合,“产品+服务”协同并进、提升检验整体化服务能力

“两票制”下渠道变短、变窄成为实力企业整合优质渠道资源的有利时机,2016年公司以投资驱动快速完成第一轮渠道整合,诊断产品业务实现收入23.55亿元,同比增长208.8%,同时产品部分毛利率提高了8个百分点。为加强对渠道资源的有效整合,公司积极推广浙江模式,一方面开放原有实验室股权,另一方面进行各地区组织架构的全面整合,真正实现服务与产品的资源共享、合理划分利益分配。渠道与第三方实验室协同并进,推动公司医学诊断整体化解决方案综合实力的提升。

5、以“精准化”、“智能化”医疗为核心,不断推进检验技术创新升级。

2016年,公司围绕生物化学、人体免疫学分析、微生物病原体分析、血液学分析、代谢组学分析、基因测序与分子生物学检测、病理诊断等诊断平台,不断进行技术平台升级与检测项目扩增。报告期内,公司在微生物快速鉴定方面实现创新突破,NGS测序平台、质谱技术逐渐走向临床,远程病理与MDT多学科诊疗模式逐步普及,有效推进创新驱动技术领先战略的实施。

2017年2月,公司与国际领先的代谢组学服务商Metabolon签署独家合作协议,约定双方在Metabolon的质谱专利平台DiscoveryHD4基础上,发现、开发并商业化代谢组学质谱检测产品与服务,借助迪安的市场渠道资源与影响力将Metabolon的代谢组学产品及服务在国内进行市场推广。同时,此次合作也将进一步增强公司在肿瘤早期干预和诊断、糖尿病预防和控制、功能医学等领域的检验服务能力。

三、员工持股计划彰显公司发展信心,树立安全边际。

2016年11月,公司公告拟回购股份实施员工持股计划。截至目前,本次回购股份方案已实施完毕,共回购股票505万股,占公司总股本的0.92%,回购均价31.0元/股。本次员工持股计划所涉人员原则上为中高层管理人员及核心骨干人员,将有助于公司长效激励机制的进一步完善。采取回购股份的方式实施也有效维护了广大股东的利益,充分彰显了公司未来发展的信心。

四、盈利预测与投资建议:

我们预期公司2017年到2019年,收入分别为49.92亿元、65.68亿元和85.55亿元,同比增长30.6%、31.6%和30.2%;归属母公司净利润为3.66亿元、4.93亿元和6.43亿元,同比增长39.4%、34.7%和30.3%;对应EPS分别为0.66元、0.90元和1.17元。我们看好公司产品+服务协同扩张建立的医学检验综合服务竞争优势,对公司维持“买入”评级。

五、风险提示:

渠道整合不达预期;创新检验产品、服务推广不达预期;独立实验室质量控制风险。投资要点

一、事件:公司发布2016年年报和分红预案。

2016年公司实现销售收入38.24亿元,同比增长105.8%;实现归属母公司净利润2.63亿元,同比增长50.3%;扣非后归属母公司净利润2.46亿元,同比增长52.2%。同时公司公告2016年分红预案,拟每10股派0.25元(含税)。

二、我们的观点:诊断服务稳健发展,顺应趋势扩张IVD渠道业务

1、诊断产品、服务业务快速扩张,业绩保持高增长态势

2016年公司收入、利润均实现了高速增长。公司去年相继收购新疆元鼎、陕西凯弘达等多家渠道商,诊断产品业务收入达到23.55亿元,同比增长率达到208.8%;同时第三方实验室全国连锁布局提速,各期实验室均按规律实现不同程度的增速发展,使公司诊断服务业务实现收入14.20亿元,同比增长31.5%。

2、顺应渠道改革大潮,收购渠道企业,导致公司收入结构性调整

2016年,公司收购渠道商导致诊断产品业务比重大幅提升,产品收入占比由历年的40%左右增加到62%。业务结构上的调整导致公司整体毛利率略有降低,16年公司毛利率为31.5%,同比下降2.1个百分点。费用端,公司销售费用率、管理费用率分别下降0.3个、2.3个百分点,使得净利率仅同比下降0.8个百分点。

分板块看,公司诊断产品业务毛利率提升8个百分点,我们认为主要由于公司收购的渠道商代理品种高端、业务成熟,公司现有产品业务实现了质和量的双面提升。医学诊断服务业务毛利率同比下降2.5个百分点,我们认为主要由于公司新增实验室布局提速所致。此外,公司体检业务扭亏,冷链物流业务亏损进一步缩小,有望在今年逐渐为公司提供利润增量。

报告期内,公司继续聚焦实验室网络全覆盖、渠道资源整合、整体化服务模式创新以及技术创新四大核心目标,利用现有诊断平台资源优势,积极推动公司从“服务+产品”双轮驱动向“医学诊断整体化服务提供者”的战略转型。

3、独立实验室全国连锁扩张布局提速,顺应分级诊疗区域中心模式可复制性强

2016年公司新增第三方医学检验实验室10家,实验室扩张数量远超历年,逐步完成对四川、江西、福建等数个空白省份的布局。目前,公司已建/在建连锁实验室共计31家,并预计于2017年完成全国第一轮“跑马圈地”。顺应分级诊疗政策的加快推进,公司充分对接区域卫生资源、积极发展以普惠医疗为核心的区域检验中心建设。现有温州、昆山区域中心已实现对区内检验外包服务及部分政府采购类项目80%以上的全面承接;公司目前仍有近10家县、市级区域中心处于全面推进实施中。

4、投资驱动优质渠道资源快速整合,“产品+服务”协同并进、提升检验整体化服务能力

“两票制”下渠道变短、变窄成为实力企业整合优质渠道资源的有利时机,2016年公司以投资驱动快速完成第一轮渠道整合,诊断产品业务实现收入23.55亿元,同比增长208.8%,同时产品部分毛利率提高了8个百分点。为加强对渠道资源的有效整合,公司积极推广浙江模式,一方面开放原有实验室股权,另一方面进行各地区组织架构的全面整合,真正实现服务与产品的资源共享、合理划分利益分配。渠道与第三方实验室协同并进,推动公司医学诊断整体化解决方案综合实力的提升。

5、以“精准化”、“智能化”医疗为核心,不断推进检验技术创新升级。

2016年,公司围绕生物化学、人体免疫学分析、微生物病原体分析、血液学分析、代谢组学分析、基因测序与分子生物学检测、病理诊断等诊断平台,不断进行技术平台升级与检测项目扩增。报告期内,公司在微生物快速鉴定方面实现创新突破,NGS测序平台、质谱技术逐渐走向临床,远程病理与MDT多学科诊疗模式逐步普及,有效推进创新驱动技术领先战略的实施。

2017年2月,公司与国际领先的代谢组学服务商Metabolon签署独家合作协议,约定双方在Metabolon的质谱专利平台DiscoveryHD4基础上,发现、开发并商业化代谢组学质谱检测产品与服务,借助迪安的市场渠道资源与影响力将Metabolon的代谢组学产品及服务在国内进行市场推广。同时,此次合作也将进一步增强公司在肿瘤早期干预和诊断、糖尿病预防和控制、功能医学等领域的检验服务能力。

三、员工持股计划彰显公司发展信心,树立安全边际。

2016年11月,公司公告拟回购股份实施员工持股计划。截至目前,本次回购股份方案已实施完毕,共回购股票505万股,占公司总股本的0.92%,回购均价31.0元/股。本次员工持股计划所涉人员原则上为中高层管理人员及核心骨干人员,将有助于公司长效激励机制的进一步完善。采取回购股份的方式实施也有效维护了广大股东的利益,充分彰显了公司未来发展的信心。

四、盈利预测与投资建议:

我们预期公司2017年到2019年,收入分别为49.92亿元、65.68亿元和85.55亿元,同比增长30.6%、31.6%和30.2%;归属母公司净利润为3.66亿元、4.93亿元和6.43亿元,同比增长39.4%、34.7%和30.3%;对应EPS分别为0.66元、0.90元和1.17元。我们看好公司产品+服务协同扩张建立的医学检验综合服务竞争优势,对公司维持“买入”评级。

五、风险提示:

渠道整合不达预期;创新检验产品、服务推广不达预期;独立实验室质量控制风险。(东吴证券)

上一篇:华正新材:高附加产品布局前景良好

更多"迪安诊断:顺应渠道改革大潮 收购渠道企业"...的相关新闻

每日财股

- 每日财股:雅 百 特(002323)

投资亮点 : 1.公司以募集资金21710万元投资200万kVA矿用隔爆型移动变电站及干式...[详细]