上市公司减持新玩法:借道大宗交易 变身存量定增

证监会发布的减持新规已经运行了74天。其中影响较大的当属此次证监会定向监管的大宗交易减持。但低迷仅仅是短暂的,市场各方迅速开始研究如何绕过或者降低锁定期对于大宗交易减持的影响。在这一过程中,以减持定制成为上市公司实质性“存量定增” 的案例开始涌现,减持已不再是单纯向二级市场散筹,正演变成“引入战略投资者”、“支持员工持股”的操作工具。

证监会发布的减持新规已经运行了74天。其中影响较大的当属此次证监会定向监管的大宗交易减持。新规发布后,因为接盘方有六个月锁定期的限制,大宗交易减持一度陷入低迷。

但低迷仅仅是短暂的,市场各方迅速开始研究如何绕过或者降低锁定期对于大宗交易减持的影响。

在这一过程中,以减持定制成为上市公司实质性“存量定增” 的案例开始涌现,减持已不再是单纯向二级市场散筹,正演变成“引入战略投资者”、“支持员工持股”的操作工具。

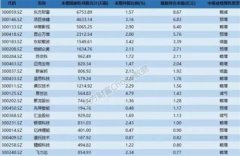

A股上市公司掌趣科技(300315.SZ)实际控制人姚文彬通过减持引入腾讯这一战略合作者的案例,便是减持新规实施后上市公司同中介机构联手设计多元化策略的样本之一。

“存量定增”样本

近期,掌趣科技公告宣布将引入重要战略合作伙伴腾讯。值得注意的是,掌趣科技引入腾讯的方式既不是通过定向发行新股,也不是腾讯在二级市场大举买入后举牌,而是通过其实际控制人姚文彬大宗交易减持一定比例的股票给腾讯,从而达到引入战略投资者的目的。

具体而言,姚文彬拟通过大宗交易分两批转让合计55,417,497股的股票,占公司总股本的2.00%,交易价格约定为交易申报日前一交易日掌趣科技股票收盘价的90%。而受让方为林芝腾讯科技有限公司(简称“林芝腾讯”,为深圳市腾讯产业投资基金有限公司全资子公司).

姚文彬此次减持前,持有掌趣科技15.99%的股权,减持后持股13.99%。通过此次减持,姚文彬一共套现了约4.8亿元。

从表明上看,这就是一例大宗交易减持找到接盘方的简单案例,为何市场对其赋予了众多意义,所有事情要从此次减持的交易结构讲起。

根据记者获取到的信息显示,交易双方为对冲交易风险,姚文彬认购国富期货有限公司(简称“国富期货”)管理的“国富期货金诚123号资产管理计划”(简称“资管计划”),与中国国际金融股份有限公司(以下简称“中金公司”)签署收益互换相关协议。

而根据国富期货代表资管计划与中金公司签署的相关协议,资管计划为浮动收益方,根据公司股价变动,与中金公司结算收益或损失。

据姚文彬与中金的收益互换协议,如未来大宗交易的价格高于8.84元/股,则资管计划向中金支付浮动收益;如未来大宗交易的价格低于8.84元/股,则中金向资管计划支付浮动收益。浮动收益指的是,股价与8.84元/股的差额乘以股份数。公告披露,林芝腾讯亦与中金签署相应协议。

8月8日,一位北京地区的定增业务人士向记者分析指出:“如果未来大宗交易的价格高于8.84元/股的价格,比如10元/股,那么姚文彬可从林芝腾讯处多获得0.64亿元。姚文彬需将多出来的0.64亿元支付给中金。鉴于中金与林芝腾讯同时对赌的缘故,中金应将0.64亿元支付给林芝腾讯。这就相当于姚文彬与林芝腾讯‘实际的交易价格’仍为8.84元/股。”

这一交易结构核心的诉求就是锁定价格,也就是说姚文彬、林芝腾讯同时与中金对赌,保证了未来无论大宗交易是什么价格,双方的实际交易价格被锁定为8.84元/股。

锁定价格则可以理解为定增过程中的定价,而姚文彬这一笔减持也被业内认为是“存量定增”。但除了锁定价格这一项特征之外,还有减持目的这一项重要的评判标准。

8月9日,沪上一家中型券商的负责人对记者指出,这个案例明显更像一项定增行为,定增的主要目的是引入投资者,但目前的情况下通过发行新股引入投资者是有一定难度的。但通过大宗交易配合收益权互换锁定价格等设计也很好完成了定增的目的。

充分利用锁定期

值得注意的是,掌趣科技这一案例在减持新规实施后具有较强的可操作性,记者也了解到部分上市公司也计划类似操作。

掌趣科技引入存量定增模式的可借鉴性在于,其在一定程度上克服了大宗交易接盘后接盘方被限制转让的困局。

根据减持新规规定,通过大宗交易接手上市公司股东减持股票的受让方将必须遵守“6个月内不得转让”的规定,这在一定程度上遏制了大宗交易过桥减持套利的行为,但6个月的锁定期也让多数从事大宗交易接盘的机构承担了较大的时间风险。

但存量定增这一方案设计,因为出发点是类似于定增的思路,因此在引入投资者,尤其是战略投资者之时,6个月锁定期的不确定性就降低了。

“存量定增这一表述非常准确,掌趣科技实际控制人用其存量的股票完成了类似于定增才能做的事情,另外这一案例又在减持新规实施之后,为其他公司未来的引入战略投资者的布局提供了很好的思路。”中金公司一位投行部的人士对记者表示。

事实上,上市公司类似的操作不限于做存量定增引入投资者,通过大宗交易减持的股份也可以成为员工持股计划的来源,比如大华股份就在进行类似的操作。

据记者了解,目前一些券商机构研究如何更好在新规下通过大宗交易完成减持时打消接盘方的不确定性,即减持方案设计中要把风险和收益锁定,这样受到新规限制的问题就迎刃而解。

据了解,已有机构设计带有“兜底”性质的减持方案,比如提前签订锁价协议,或是存在第三方待解禁后定价,帮助大股东以合适的价格找到接盘方。

前述北京地区定增业务人士则表示,“减持新规刚出台时,不少人认为大宗交易将遭受致命的打击。但经过将近两个月的适应后,大家发现大宗交易实际上更有探索的空间。大宗交易仍会是股东减持的重要手段。”

下一篇:避险之后 估值为锚

更多"上市公司减持新玩法:借道大宗交易 变身存量定增"...的相关新闻

| >> 避险之后 估值为锚 | >> 上市公司减持新玩法:借道大宗交易 |

| >> 锚定资本市场方位 锻造“国之重器” | >> 警惕“一边倒”和“喊口号” |

| >> 香港筹建创新板带来的启迪 | >> 创业板反攻号角或许已经吹响 |

| >> 哪些风险会成为A股市场的“灰犀牛” | >> 哪些风险有可能成为A股市场的“灰犀 |

| >> 业绩变脸频现究竟是什么问题 | >> 如何才能做到不易被套? |