超3000亿“独角兽”申请破产,发生了什么?

震惊全球,联合办公鼻祖WeWork宣布申请破产保护,其巅峰时期,估值一度高达470亿美元,折合人民币差不多3400多亿元,是全球无数投资人追捧的巨型“独角兽”。

据央视财经,WeWork在一份新闻稿中表示,破产申请仅限于美国和加拿大的办公场所,其他地区的办公场所将不受到影响。这家公司在破产文件中列出的负债在100亿美元至500亿美元之间。此前,WeWork曾宣布已与债权人达成协议,暂时延迟偿还部分债务。

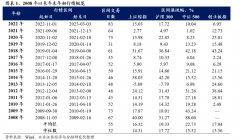

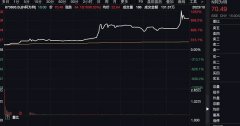

数据显示,截至6月底,WeWork背负净长期债务29亿美元,长期租赁负债超过130亿美元。报道称,受到租金高昂以及更多人居家办公等因素影响,WeWork公司股价目前已比高点跌去超过98%,超百亿美元市值灰飞烟灭。据悉,WeWork创办于2010年,一度被称为“未来办公空间的代表”。

WeWork申请破产保护

曾被誉为独角兽、市值曾达470亿美元的办公室共享公司WeWork,已经在星期一(11月6日)正式在美国申请破产,以摆脱近年来因巨额亏损而背负的巨额债务和繁重租赁。

WeWork曾是全美最有价值的初创企业。该公司根据《美国破产法》第十一章向新泽西州美国联邦破产法院申请破产保护。

WeWork首席执行官David Tolley表示,该公司约90%的债权人已同意将债权转换为股权,从而消除了该公司约30亿美元的债务。

WeWork如今面临着过度扩张的后果,手中有许多无法盈利的办公地点。在最风光的时候,签订了数百份长期办公室租约。该公司对这些办公场所进行了翻新后再出租,实际上一次转租最短只有一个月。

在申请破产保护后,WeWork现在能够退出它在美国各地签署的昂贵长期租约。根据破产申请,WeWork的负债是从100亿美元到500亿美元不等。这次申请也仅限于WeWork在美国和加拿大的业务。

WeWork成立于2010年,由富有创意的亚当·纽曼领导,是一家提供共享办公空间的公司,运营模式不复杂,先通过租赁写字楼的楼层,然后改造成共享办公空间,再出租给企业或个人。它因在办公室供应饮用啤酒以及色彩丰富和轻松的装饰而闻名。

WeWork的业务遍布全球,数据显示,2020年底,WeWork在全球超过150个城市有850多家门店,工位数超过100万个,会员数量超45万,营收超过32亿美元。

WeWork中国发声明

WeWork中国市场是否会因此受到冲击,备受业界关注。

11月7日,WeWork在微信公众号发文称,WeWork在美国与加拿大做出的重大战略重组决定,与WeWork中国没有任何关联。

该声明强调,WeWork中国早在2020年末与WeWork分离,WeWork中国是一个独立品牌,目前已经成为一家专注在中国市场提供高品质的灵活办公空间和综合性办公服务的企业。WeWork中国拥有独立经营和管理能力,而非WeWork的分公司或子公司,更不会参与此次美国和加拿大正在发生的战略重组过程。因此,WeWork全球其他区域的任何经营情况对WeWork中国都不将产生任何影响。

经过三年的独立经营和管理,目前公司在全国12座城市开展业务,为6000多家企业和70000多名会员提供专业服务。在2023年过去的几个月中,公司陆续推出了3个全新社区:武汉的企业天地1号社区、上海的国际传媒港社区、北京的好世界商业广场社区(二期)。

据上海证券报了解,2016年7月,WeWork在上海开启第一处办公空间。到了2017年,WeWork联合弘毅投资和软银集团宣布设立“中国WeWork”,由弘毅投资、软银集团领投5亿美元用于加速拓展中国市场。

2020年9月23日,WeWork中国宣布获得挚信资本2亿美元追加投资,至此挚信资本成为了WeWork中国的控股股东,开始全面本土化经营。

为何陨落?

WeWork破产事件要算是美国近年来最严重的企业倒闭事件之一。

据中国基金报,原计划在2019年上市的WeWork,其招股说明书暴露了问题百出的管理决策历史和糟糕的财务状况,最终由于巨额亏损、公司治理不严、以及当时任职的创始人兼首席执行官诺依曼(Adam Neumann)的管理风格,令投资者望而却步,上市计划宣告失败。

WeWork因快速增长而掩盖其高昂成本,2019 年公开募资失败后,公司声誉受损,致使诺依曼离职。而随后疫情来袭,使得该公司全球大多数公司关闭办公室,人们被迫在家工作,这也进一步打击对WeWork 共享办公空间的需求。

新冠疫情期间,市场对其工位的需求下降,空置率上升,业务随之急转直下,而WeWork仍需向房东支付数以十亿美元计的租金。截至今年6月,WeWork的亏损总额约为160亿美元,该公司在过去10年里从主要投资方和贷款方那里筹集的资金已全部消耗殆尽。该公司的新管理层削减了成本,但扭亏为盈的努力因写字楼市场疲软而受挫。

WeWork成立至今,从未有过任何盈利,从披露数据来看,2016年至2022年,WeWork累计亏损了149.6亿美元(约合人民币1070亿元)。WeWork之所以能撑如此之久,主要依赖风险投资的不断输血。统计显示,自其成立以来,WeWork累计融资金额高达120亿美元。

WeWork的陨落给许多投资者造成了巨额亏损,尤其是大股东软银。

曾经创造了投资界神话的软银创始人孙正义对WeWork持续疯狂下注,投资金额超过180亿美元(约合人民币1310亿元),这笔投资也成为了孙正义投资生涯中最大的败笔之一。

同时,受累于WeWork,孙正义操盘的愿景基金于2019年三季度出现巨额亏损,也由此拖累软银集团遭遇14年来的首个季度亏损。

在业绩发布会上,孙正义公开道歉表示,自己对WeWork的投资是“愚蠢的”。

如今,随着WeWork的破产,市值与投资灰飞烟灭,令人唏嘘。

截至周一停牌,WeWork股价已经跌至0.836美元,市值4452.2万美元。

每日经济新闻综合上海证券报、中国基金报、央视财经、WeWork中国官方微信号、市场公开资料

上一篇:万科:这样的救市不如不救

下一篇:盒马踩上了京东的地盘

更多"超3000亿“独角兽”申请破产,发生了什么?"...的相关新闻

| >> 盒马踩上了京东的地盘 | >> 超3000亿“独角兽”申请破产,发生了 |

| >> 万科:这样的救市不如不救 | >> CEO失联?斗鱼股价一夜“极寒”! |

| >> 什么情况?恒大所持200亿股权被冻结 | >> 京东物流受惠行业需求增 |

| >> 李宁未来发展策略明确,双位数增长目 | >> 梦洁股份内斗加剧? 两董事对三季报 |

| >> A股千亿市值榜:五粮液、迈瑞医疗、 | >> 6000万不翼而飞,上市公司报案 |

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]