今日机构强烈推荐六只金股(1.26)(3)

长城汽车(601633):产品结构改善 Q4单车收入创新高

类别:公司 机构:东吴证券股份有限公司 研究员:黄细里/杨惠冰 日期:2022-01-25

投资要点

公告要点:2021 年全年长城汽车实现营业收入1363.17 亿元,同比+31.95%;归母净利润67.82 亿元,同比26.47%;扣非后归母净利润42.89亿元,同比+11.80%。2021Q4 实现营业收入455.20 亿元,同环比分别+10.58%/+57.68% ; 归母净利润18.37 亿元, 同环比分别-33.79%/+29.76%;扣非后归母净利润6.36 亿元,同环比分别-67.53%/-21.58%。

Q4 单车收入同环比大幅上涨,产品结构显著改善;新能源车型销量占比上升+费用投入同环比增加影响当季业绩表现:1)2021Q4 长城汽车批发销量合计实现39.69 万辆,同环比分别为-7.89%/+49.32%,营业收入同环比表现好于批发销量,主要系产品结构改善,坦克等高价车型销量占比提升,相对应哈弗等销量占比下滑。Q4 坦克品牌销量占比8.06%,同环比分别+8.06pct/+0.73pct;哈弗品牌占比56.99%,同环比分别-13.84pct/-0.31pct,Q4 单车收入11.47 万元,同环比+20.05%/+5.59%。

2021 年全年单车收入10.64 万元,同比+14.43%。2)2021Q4 单车净利0.46 万元,同环比分别-28.12%/-13.10%,扣非后单车净利0.16 万元,同环比分别-64.75%/-47.48%,主要系盈利能力相对较差的新能源车型销量占比提升以及费用率上升所致。Q4 欧拉品牌销量占比12.67%,同环比分别+5.18pct/+0.56pct;费用率上升主要系 Q4 长城汽车自身股权激励费用计提+欧拉好猫事件补偿费用化以及年末发放职工年终奖等因素影响所致。展望2022 年,芯片短缺持续缓解,长城自身2021 年未交付订单有望实现规模交付;新车方面,六大品牌以欧拉/魏派/坦克为核心,芭蕾猫/闪电猫/圆梦/坦克700/坦克800 等十余款全新车型陆续上市,高端智能电动不断加码,销量有望持续突破。

展望长期来看,天时+地利人和背景下,长城汽车迎来行业大周期:汽车行业电智能化行业变革,长城以组织变革推动向全球科技出行公司转型+核心技术全栈自研+超强产品定义能力+营销模式持续创新等为自身核心竞争力。技术方面以蜂巢能源+毫末智行分别两大子公司推动电动智能核心技术全面自研;产品上以哈弗/皮卡/魏派/欧拉/坦克/沙龙/光束七大品牌全面向上,分别聚焦不同细分市场实现针对性领先突破;销售端则经销&直营结合,并加快推动海外市场布局,以巴西+俄罗斯+泰国辐射海外不同地区,2025 年有望实现全球市场400 万年销量目标。

盈利预测与投资评级:考虑到芯片紧张+成本端上行,我们将长城汽车2021 ~2023 年归母净利润预期由72/127/178 亿元下调至68/110/171 亿元,对应EPS 分别为0.74/1.20/1.86 元,对应PE 为60/37/24 倍。新一轮产品周期持续放量,基本面表现领先行业,看好长城汽车,维持“买入”评级。

风险提示:疫情控制低于预期;乘用车需求复苏低于预期

嘉澳环保(603822):走出困境 业绩高增;产能扩张 成长可期

类别:公司 机构:中信建投证券股份有限公司 研究员:邓胜/秦基栗 日期:2022-01-25

事件

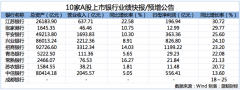

公司发布2021 年业绩预增公告。预计2021 年归母净利为1.00-1.12 亿元,同比增长169.51%-201.80%,业绩中枢为1.06 亿元。以业绩中枢测算,对应Q4 单季度利润为0.34 亿元,环比增长23.5%, 同比增长529.80%,Q1/Q2/Q3 单季利润分别为0.21/0.23/0.28 亿元,业绩逐季增长。

简评

增塑剂与生物柴油量价齐升,业绩逐季增长

在全球疫情好转背景下,环保增塑剂与生物柴油需求增加,叠加化工品价格上涨,同时公司东江能源10 万吨在2020 年底技改完成后,生物柴油产能由5 万吨增至10 万吨,2021 年满负荷运转,并在下半年开始出口,2021 年公司产品量价齐升。生物柴油价格方面,2021 年欧洲生物柴油需求旺盛,国内生物柴油价格与出口价格持续上涨,国内生物柴油价格由年初的6200 元/吨左右涨至年末的10220 元/吨,涨幅达65%,出口价格由1 月的1052 美元/吨涨至11 月的1572 美元/吨,涨幅达49%。环保增塑剂方面,从前三季度数据来看,环保型增塑剂售价同比增长54.24%,环保稳定剂售价同比增长8.38%。量价齐升背景下公司归母净利同比增长169.51%-201.80%,业绩逐季增长。

欧盟RED Ⅱ修订版上调掺混目标,生物柴油需求旺盛绿色发展背景下,全球各国努力实现“碳达峰”“碳中和”目标,生物柴油替代传统化石柴油和航空煤油(至少10 亿吨以上市场)大势所趋,2010-2020 年全球需求量复合增长率为8.8%,2020 年全球需求约4000 万吨。2021 年7 月欧洲的REDII 修订要求2030年可再生能源在最终能源总消费总量中的总体份额目标从32%上升到40%,2030 年运输中可再生能源份额由14%增至26%,预计未来生物柴油需求持续提升。同时欧洲各国将逐渐淘汰棕榈油制生物燃料,以废弃油脂(地沟油)为原料生产的生物柴油供不应求。此外,欧洲提出的“Fit for 55”中提到增加可持续航空燃料比例,2025 年为2%,到2050 年达到63%,生物航空煤油加速渗透,国内《2030 年前碳达峰行动方案》中也提到积极扩大先进生物液体燃料等新能源、清洁能源在交通运输领域应用;大力推进先进生物液体燃料、可持续航空燃料等替代传统燃油,提升终端燃油产品能效,国内生物柴油空间同样巨大。

年产2 万吨高端增塑剂项目及生物柴油20 万吨扩产稳步推进,产能扩张成长可期公司建设的年产2 万吨用于静脉内输血管和医用血袋等对环保、安全性要求较高的高端无苯环保增塑剂1,2-环己烷二甲酸酯,打破巴斯夫垄断,填补国内市场空白,该项目已于2021 年10 月进入生产前调试阶段,目前能够稳定产出99.99%以上纯度的优质产品。生物柴油方面,公司目前拥有东江能源生物柴油产能10 万吨,嘉澳新能源在建20 万吨正在调试,预计二季度将稳定产出,新产线采用连续法生产,降低能耗,生产成本降低,盈利能力有望继续提升。此外,公司二代生物柴油/生物航煤技术储备成熟,大规模量产项目前期准备工作持续推进中,未来更有百万吨扩产计划,生物航煤技术壁垒高,盈利能力更强,该项目将助力公司盈利能力与规模迈上新的台阶。

盈利预测与估值:预计公司2021、2022、2023 年归母净利润分别为1.07、2.17、3.91 亿元,EPS 分别为1.46、2.96、5.33 元,对应当前股价PE 分别为32.6X、16.1X、9.0X。维持“买入”评级。

风险提示:政策实施效果不佳,公司产能投放不达预期。

让更多人知道事件的真相,把本文分享给好友:更多"今日机构强烈推荐六只金股(1.26)(3)"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]