今日机构强烈推荐6只金股(1.5)

移远通信(603236):产业链拓展打开成长空间 公司迈入新征程

类别:公司 机构:国信证券股份有限公司 研究员:马成龙/陈彤 日期:2022-01-04

事项:

近日,公司股价达到前期深度报告给出的目标价格区间(191.3-210.8 元),考虑到模组市场景气度与公司稳固的全球龙头地位,以及公司完成产业链延伸布局进入新成长阶段,打开成长空间,上调公司目标价。

国信通信观点:

我们认为,一方面,物联网模组产业仍处于高景气周期,公司不断创新,全球龙头地位稳固,有望充分受益行业红利;另一方面,公司通过产业链延伸布局,可提供包括无线通信模组、天线及物联网云平台管理在内的一站式解决方案,转型成为物联网解决方案赋能者,进入新的成长阶段,打开成长空间。基于此,我们上调盈利预测,预计2021-2023 年公司收入从93/135/189 亿上调到100/145/203 亿,归母净利润从3.6/6.2/9.5 亿元上调为3.6/6.2/10.2 亿元,对应PE84/48/29 倍。上调公司目标价,参考可比公司估值及绝对估值法,股票合理价值为256.4-287.4 元左右,维持“买入”评级。

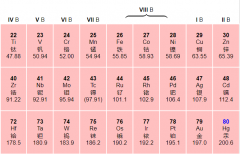

盈利预测

1、公司模组产品体系全面,囊括2/3/4/5G、LPWA、车规级模组等蜂窝通信模组以及Wi-Fi/GNSS 等其他模组产品。

公司作为全球龙头,在模组产品上不断推陈出新,巩固市场份额,有望充分受益高景气的物联网模组行业红利。基于此,假设无线通信模组业务21-22 年增长率分别为59.7%/39.4%。

2、ODM、天线等新业务打开公司成长空间,21-22 年将逐步看到业绩兑现,处于快速成长期3、其他业务维持稳定。

基于此,我们预计公司2021 年~2023 年收入分别为100.4 亿元(+64.4%)、145.03 亿元(+44.5%)、203.04 亿元(+40%),归母净利润分别为3.56 亿元(+88.5%)、6.21 亿元(+74.4%)、10.23 亿元(+64.7%),EPS 分别为2.45 元、4.27 元和7.04 元。

绝对估值

资本成本假设方面,考虑到公司产业链拓展延伸,无杠杆Beta 调整为物联网模组和云平台等产业链相关公司近100周算术平均Beta 值1.10,其余假设维持不变。根据以上主要假设条件,采用FCFF 估值方法,得到公司的合理价值区间为239.9-287.4 元。

相对法估值

公司主营业务为物联网无线通信模组,新拓展的主要业务包括ODM、天线、物联网云平台等,转型为物联网解决方案赋能者。因此我们主要选取模组相关上市公司作为可比对象,相关公司包括广和通、有方科技、美格智能、高新兴、日海智能等。其中,在全球市场份额靠前的除公司外,主要为广和通、日海智能和美格智能等。并且,公司主要拓展的ODM 等业务,与移为通信、高新兴、美格智能的物联网终端解决方案业务具有一定可比性。由于日海智能未具备未来三年一致性预期,因此综合来看我们选取广和通、移为通信、高新兴和美格智能作为公司可比公司。

根据Wind 一致预期,可比公司2021-2022 年PE 平均值为67.2/39.2 倍。考虑到一方面,公司的行业龙头地位稳固,2020/21Q3 的全球市占率分别为37%和32%,与其他厂商拉开较大差距;另一方面,公司模组业务本身仍受益于行业红利处于高速增长期,而新拓展的ODM、天线、物联网平台等业务进一步打开公司成长空间,相关业务业绩有望逐步兑现,亦处于快速成长期。因此,公司高成长性支撑龙头溢价,我们认为应高于行业平均水平。进一步结合公司历史估值水平(大部分处于80-100 倍之间,主要系公司处于高速增长期,市场给予更高成长溢价),我们认为给予公司2022 年60-65 倍估值较为合理,对应目标股价为256.4-277.7 元。

综合绝对估值与可比公司估值,我们认为公司股票合理价值在256.4-287.4 元左右,维持“买入”评级。

风险提示

1、物联网发展不达预期;2、市场竞争加剧,价格战激烈;3、公司产业链拓展不达预期

洁美科技(002859)深度报告:纵横双向发展的薄型载带龙头

类别:公司 机构:国信证券股份有限公司 研究员:胡剑/胡慧 日期:2022-01-04

国内领先的薄型载带龙头,三大主要产品已实现原料自产洁美科技成立于2001 年,主营业务为电子元器件薄型载带的研发、生产和销售。主要产品包括纸质载带、塑料载带和离型膜,2020 年营收占比分别为73%、6%、5%。公司纸质载带国内市占率2016 年已超54%,2021 年全球市占率超50%。塑料载带和离型膜等新品已突破原材料制造技术,即将进入高速增长期。公司2021 年第三季度收入为4.83 亿元(YoY 29.08%),归母净利润1.07 亿元(YoY 61.35%),毛利率41.67%(QoQ -1.27pct),净利率22.19%(QoQ -1.71pct)。

全产业链优势深化,新业务打开广阔市场空间

公司先后突破壁垒较高的电子原纸、黑色塑料PC 粒子、高端离型膜基膜制备技术,实现主要产品全产业链可控。公司下游为各类电子元器件,据我们测算,国内2020 年纸质、塑料载带市场空间约为14、25亿元;2021 年全球MLCC 用、偏光片用离型膜需求约99 亿平米、12亿平米。公司产能应客户需求快速扩张,预计22 年纸质载带产能将达12 万吨/年,塑料载带12 亿米/年,离型膜3 亿平米/年。

与三星签署合作协议,离型膜进军高端市场

公司离型膜业务主要包括MLCC 用和偏光片用高端离型膜,国内暂无成熟对手。2021 年12 月,公司宣布光学级BOPET 膜及CPP 膜生产项目一期投产,进一步支撑公司进军高端离型膜市场。同月,公司与三星电机签署《战略合作框架协议》,内容包括三星应保证同等条件下优先选择洁美科技。此外公司客户还包括日本村田、太阳诱电、国巨电子等全球知名企业,为公司高端离型膜业务扩展打下良好基础。

目标价50.39-52.97 元,维持“买入”评级

我们预计21/22/23 年公司归母净利润同比增长44.6%/30.9%/30.7%至4.18/5.48/7.16 亿元。综合绝对估值与相对估值,我们认为公司股票价值在50.39-52.97 元之间,相对于公司目前股价有36.01%-42.98%溢价空间,维持“买入”评级。

风险提示:原材料价格波动;国际贸易摩擦升级;新品不及预期等。

让更多人知道事件的真相,把本文分享给好友:更多"今日机构强烈推荐6只金股(1.5)"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]