机场行业:熊市中的“防波堤”

本周市场弱势反弹,但是作为市场情绪风向标的次新股和创业板迟迟未能走强,闪崩股仍频频出现,从概率上看本轮反弹的力度和时间相对有限,逢高仍是调低仓位的时机。标的方面,不妨留意一下机场等防御属性较强的行业。

机场的稳健源于客流

机场主要提供航空性服务和非航空性服务。其中,航空性服务主要指机场提供的飞机起降与停场、旅客综合服务、安全检查以及航空地面保障服务,相应地向航空公司收取起降费、停场费、旅客服务费、安检费、客桥费等。除此以外,民航局还规定旅客支付的机场建设费按40%-50%返还给机场,构成机场又一收入来源。非航空性服务则包括商业零售、餐饮、广告、停车场、酒店、物业仓储租赁等业务。目前国际一流的机场,如荷兰史基浦机场、香港机场、阿联酋杰贝阿里机场等,其非航空性服务收入均超过了航空性服务收入。然而根据瑞银的数据,四大机场非航收入占营收比例均低于50%(白云机场47%、首都机场46%、虹桥和浦东机场49%、深圳机场39%,实际上非航收入占比或远低于此),未来还有很大的发展空间。

类似于互联网,机场的稳健性源于巨大客流量的商业变现:其航空性业务和非航空性业务都离不开客流量的支撑。航空性业务方面:起降费、停场费和客桥费与飞机的起降架次有关,而飞机的起降架次又与旅客人数有关;此外,像旅客服务费、安检费和机场建设费等均是按人次收取。非航空性业务方面,零售、餐饮、酒店等形态直接与人流量挂钩,有客流意味着有消费。2016年我国民航旅客运输量已接近5亿人次,尽管是名副其实的民航大国,但人均乘机次数仅0.35次,远低于国际发达国家的水平。从过往几年旅客吞吐量的数据来看,北上广深等一线机场所接待的旅客量每年保持着5%~10%的增长,未来十年内不愁客源。与此同时,国内机场的非航空性业务还处于起步阶段,随着机场商业价值的不断开发,机场盈利还有相当多值得想象之处。

为更好地理解机场商业模式,在此以白云机场为例,进一步说明航空性业务和非航空性业务。航空性业务方面,民航局规定了不同项目的收费标准,机场很少有定价自主权。具体来看,旅客服务费、机场建设费返还以及起降费是白云机场航空性业务收入的主要部分。非航空性业务方面,定价则更多采取市场化的方式,目前白云机场的非航收入主要源于广告和免税店的特许经营权。去年年报显示,白云机场广告业务实现净利润1.48亿元,特许经营权收入并未披露,网络资料显示每年大概贡献5000多万元的净利润,二者合计只占2016年净利润的15%。

收费改革增加短期弹性

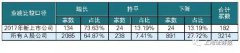

尽管首都机场、上海机场、白云机场和深圳机场四家上市公司有着不错的业绩表现,但行业整体却面临七八成机场都在亏损的现状。2017年4月1日,民航局正式施行《民用机场收费标准调整方案》,标志着新一轮机场收费调整正式启动。根据相关公告,此次机场收费标准调整的具体措施主要包括:调整个别机场收费类别、调整机场收费项目内涵、调整机场收费管理方式、调整机场收费项目的收费标准基准价及浮动幅度等。整体而言,全国机场大面积亏损的现状有望得到一定程度的缓解,上市公司经营业绩也将得到一定的增厚。此次收费标准调整的大致内容如下:

一是调整个别机场收费类别,2016年白云机场由于国际航线旅客吞吐量占全部旅客吞吐量已达24%,根据民航发【2007】158号文的分类标准,白云机场将从现在的一类2级升级至一类1级,具体影响将在后半部分进行分析。二是调整机场收费项目内涵,机场收取的停场费内涵增加机场管理机构为航空器提供守护服务的内容。三是调整机场收费管理方式,市场化改革方向初显,非航空性业务重要收费项目(除二类、三类机场内地航空公司内地航班地面服务基本项目外)的收费标准由实行政府指导价调整为实行市场调节价。四是调整机场收费项目的收费标准基准价及浮动幅度,基准价整体提升约10%,但允许10%的向上浮动空间。

由于此次机场收费改革主要调整的是内地航空公司内地航班航空性业务收费项目的收费标准基准价及浮动幅度,因此内地航线占比较高的深圳机场是最主要的受益者。根据中金交运团队测算,此次航空性收费调整有望增厚14%的净利润,首都机场和上海机场分别增厚6.1%、2.4%。至于白云机场方面,由于一类1级机场收费标准普遍低于一类2级机场,此次分类调整将摊薄收入,据该团队测算,航空性收费调整将摊薄白云机场2017 年营业收入2.5%,摊薄净利润8.5%。

深圳机场是此次机场收费改革的最大受益者。深圳机场主营航空客货地面运输及过港保障服务,是民航总局规划的全国四大航空货运中心之一。长期以来,深圳机场被定位为区域枢纽机场,国际业务拓展缓慢,2016年国际线旅客量仅为223.1万人,旅客占比仅为5.3%。民航“十三五”规划明确深圳机场国际枢纽的新定位,2016年至今公司密集开通国际航线,国际航线航空性收费标准相比国内航线高50%以上,未来有望提升公司业绩。根据今年4月1日实施的民航机场收费标准,机场将对航空性收入中内航内线相关收费政策指导价进行上调。由于公司航空性收入占比达近80%且国内业务量比例约95%,在国内上市机场中受益内航内线提价弹性最大。根据中金交运团队的测算,预计航空性收费调整将增厚2017年营业收入1.49亿元,增厚净利润1.06亿元。除此以外,深圳机场进境免税店口岸于2016年设立,或于2017年上半年展开招标,考虑公司国际旅客量220万,推算入境免税销售额约1亿左右,按25%提成比例保守预测免税租金增量约2500万元。短期内珠三角的客运需求将主要被直接引流至深圳机场。

免税是长期逻辑的关键变量

在我国,免税店的经营需经海关总署批准,目前境内主要的免税店包括机场免税店、市内免税店和离岛免税店等。机场在获得审批权后,通过招商的方式选定免税店的运营商。目前国内免税店运营商主要包括中免公司(中国国旅全资子公司)、深圳市国有免税商品(集团)有限公司、珠海免税企业集团有限公司、日上免税行(招标经营,并不拥有免税牌照,3月22日成为中国国旅控股子公司)、海南省免税品有限公司、中出服免税店以及港中旅中侨免税店。免税店运营商以销售额扣点的方式向机场缴纳特许经营权费用。通常而言,保底销售额和扣点率是机场招商时的竞拍条件,除此以外机场也会综合考虑运营商的经营经验以及背景实力。

过去机场对免税店运营商收取的提成比例大约为20%至30%,比方说如果某机场的免税店一年实现了20亿元的销售,按照20%的扣点率需向机场缴纳4亿元的特性经营费。以往几大一线机场和各大免税店运营商并未披露具体的扣点比例,坊间传闻白云机场、上海机场和首都机场的扣点率分别为20%、25%和28%。从今年开启的新一轮免税店招商结果来看,扣点率均有较大程度的提升。具体而言,首都机场4月6日开标T2标段提成比例便高达47.5%,白云机场进境区的提成比例也提高到了42%(T2启用后),这意味着即便是同等规模的销售额,新一轮招商后机场所收取的特许经营费大概翻了一倍,这当中几乎不会新增额外成本。这意味着特许经营权收入将大大增厚机场的业绩弹性。

纵观国内,大部分机场仍有着重主业(航空性收入)、轻辅业(非航收入)传统观念,以为尽力提升当地区域民航运输量就是经营目标的全部,忽视了机场所拥有巨大客流量的商业价值。实际上,即便与一线城市市中心的购物中心相比,机场的商业价值也有过之而无不及。一方面,机场筛选出消费能力更强的高端客流量;另一方面,提前候机和航班延误给机场带来了足够长的被动逗留时间;这两点决定了机场的客流具有更高的转换率和付费能力。然而从目前的数据来看,国内一线机场每位乘客所贡献的零售和租赁收入最高的也不过38元,与香港机场的102元、首尔仁川机场的107元形成了鲜明对比。毋庸置疑,机场商业价值还有很大的开发空间,长远机场估值有望在非航收入占比的提升下逐步抬升,参考国外成熟机场的估值大多在20-30倍。

白云机场是国内三大门户复合型枢纽机场之一,是中南机场群的核心机场。白云机场一期于2004年启用,设计容量3500万人次,而在2009年便达到了3705万人次,之后一直处于超负荷运作状态。受产能制约,白云机场地位逐步被浦东机场所取代,2015年降为全国第三大机场。为缓解产能问题,白云机场于2012年启动了二期扩建工程,并于2015年投产了第三跑道,而T2航站楼的建成投产仍需等到明年上半年,届时产能将增加至8000万人次,预计2020年之前都能满足需求。之前市场一直担忧T2航站楼建成后的短期内由于产能释放有限,新增收入难以弥补折旧,从而导致业绩较大幅度下滑,这也是白云机场在几大机场上市公司中估值最低的主要原因。但是,随着免税店招商的陆续落地,新增特许经营权收入有望对冲新航站楼折旧,对业绩增厚明显。目前,T1和T2进境免税店的招标结果已经公布,中免以7.07亿元的年保底销售额和42%的提成比例获得了白云机场进境免税店的运营权。而面积更大、游客逗留时间更长的出境免税店也将于近期公布招商结果,经验上推断实现2倍于进境免税店的保底销售额概率很大。因此,上述免税店招商事宜落定后,未来有望增厚净利润接近6亿元,占2016年净利润的4成,是上市机场中弹性最大的一家。

更多"机场行业:熊市中的“防波堤”"...的相关新闻

每日财股

- 每日财股:寒锐钴业(300618)

投资亮点 1. 公司主要从事金属钴粉及其他钴产品的研发、生产和销售,是具有自主研...[详细]