专家谈经济:房地产现在是压舱石 美联储的子弹还没打完

近期,美联储两次紧急采取“救市”,但美股继续大跌,市场对于美联储的行动产生了质疑。不过,此次论坛上,几位专家表示,美联储的行动是正确的,美股继续大跌是由于其他原因。

在疫情和原油两大“黑天鹅”的催化下,大部分权益资产陷入技术性熊市,全球避险情绪进入极端状态。全球主要经济体开展了一系列救市措施,包括央行降息、降准和QE等措施,然而市场似乎并不买账。

本轮金融市场暴跌的根源何在?救市措施是否“对症”?中国的财政货币政策将如何应对?房地产和基建是否会扛起稳增长的大旗?民营、中小微企业的资金链和融资现状如何?应采取何种措施帮助中小微复工复产和纾困资金问题?

3月21日周六晚间,中国人民大学商学院和腾讯财经联合举办了博疫论第二十期线上论坛,主题为《全球市场暴跌,中国经济的“杀手锏”在哪儿?》,邀请到中国人民大学副校长刘元春,中国人民大学商学院副院长宋华,中国人民大学重阳金融研究院执行院王文,深圳海王集团首席经济学家、中国银行原副行长、人大商学院校友王永利,鼎信长城董事长、人大商学院EMBA校友章华,以及中国人民大学商学院组织创新与人才战略教学杰出教授、MBA项目中心主任周禹等六位专家学者,针对宏观经济、货币财政政策、企业资金链和融资、应对策略等角度展开了深度探讨与分析。

疫情是市场暴跌的根源,也是美国市场脆弱性的体现

当前,黑天鹅、灰犀牛、蝴蝶效应频发,全球市场接连暴跌。

中国人民大学副校长刘元春表示,这一轮全球暴跌主要由四大原因导致:疫情蔓延、油价大跌、美国市场的脆弱性、以及全球同步震荡。而对于近期市场出现的传统避险资产美债和黄金也开始下跌的现象,则是由流动性危机引起的。

其中,前两个因素不言自明。对于刘元春提到的后两个因素,首先,美国市场的脆弱性是由于长期低利率导致的:一方面,市场因追求高收益而发行高收益债、杠杆贷款、以及大量的BB级的债务;另一方面,市场出现了很严重的套利,很多非金融公司发债、回购股票,直接导致股市市盈率大幅度上涨。这个过程导致很多美国的企业和金融机构出现资金错配;再者,目前的对冲基金、风险评价基金、共同基金、开放型指数基金、以及程序化交易系统,在急剧恐慌之下起到了很重要的推手作用。

对于为什么会形成全球同步振荡?根源就在于08年金融危机后的一系列问题没有得到解决,包括高债务、两极分化、民粹主义、保护主义、单边主义、地缘政治以及国家治理体系的转型崩溃问题,令全球经济本质在一个低增长长期停滞的状态里。

中国人民大学重阳金融研究院执行院王文则从大历史的角度对这一问题发表了自己的独特看法。他表示,我们可能低估了这场疫情,这次疫情的影响已经远远超过了非典和埃博拉病毒,“仅拿非典来进行对照是不够的”。

此外,王文表示,这场疫情对于美国、以及世界经济金融形势的冲击已经在很多层面上超过2008年了,对美国的冲击也不应只停留在08年金融危机的层面,比如美国所采取的行动和工具已经比08年更猛烈了。恐怕要拿1930年代的大萧条来进行比较。

美联储重返QE和零利率是必须、及时的 “子弹”还没有用完

近期,美联储两次紧急采取“救市”,但美股继续大跌,市场对于美联储的行动产生了质疑。不过,此次论坛上,几位专家表示,美联储的行动是正确的,美股继续大跌是由于其他原因。

中国银行原副行长王永利则谈到,美股无视美联储行动继续大跌,不是因为美联储行动太早、太大,而是因为疫情已经影响到石油作为大宗商品的金融属性、以及美国股市的状况。由于油价会影响到以石油为基础的衍生品产业链、以及美股是全球的金融市场。

王永利继续谈到,所以美联储紧急采取行动并不是完全受制于特朗普或央行被政治绑架,而是非常及时的动作。“美联储行动后美股大跌”,是本末倒置的说法。如果没有救市行动,金融市场可能早就崩盘了。

刘元春也表示,美联储通过重返QE和非常规货币政策来应对疫情的超级冲击和金融市场的超级振荡,是必须这么做的。但是由于整个美国的政策组合和先后顺序出现了一个根本性的问题,所以依然很难根本上根除问题的。

为什么市场质疑美联储两次操作?刘元春表示,一是市场认为美联储可能看到了世界经济的恶化和美国经济的恶化甚至要超过2008年的水平,二是因为作为超级主权货币的美元零利率,意味着整个资产价格和收益率的调控已经全面失控,反而导致市场对于未来政策和市场振荡的预期进一步恶化。

此外,刘元春和王永利都表示,美联储并非没有“子弹”了,在超常规货币政策的框架里面还有空间,只是路径基本被确定了:比如购买商业票据、公司债、甚至股票等资产,以及加大国际货币政策的协调等。

中国不急于推动太猛的政策刺激 房地产大概率稳中发展

国内疫情正在得到有效控制,但海外疫情蔓延趋势似乎才刚开始。在这样的情况下,A股展现了相对较强的抗跌性,有声音认为中国资产有望成为全球资金的“避风港”。

刘元春表示,对于疫情将会给中国经济和资本市场带来怎样的下一步冲击,是高度不确定的,可能直接会导致全球经济在未来一段时间出现短期的休克、停摆。王文则表示,需要警惕通胀、产业链的压力,以及国际金融市场的倒挂风险。

刘元春还谈到,中国能不能成为这一轮的避风港,要取决于几个方面:中国能否成功应对疫情带来的后续冲击、以及金融开放的下一步走向。王永利则表示,要成为一个避风港,也就是成为一个有国际影响力的股市或经济金融中心,需要满足一系列的条件:最重要的是市场规则必须公开、合理,第二是要有足够的应对巨大事件冲击的能力,有能力维护这个市场的稳定。

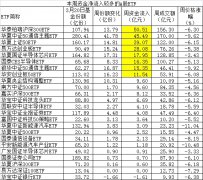

再从政策方面来看,现阶段中国出台的主要政策包括阶段性的减免税费、给小微企业的专项贷款等,以及新的定向降准释放资金5500亿。本周央行开展新作MLF但并未降息。市场普遍认为,相比于海外经济体,中国目前的政策偏谨慎。

王永利对此表示,政策力度不能简单跟中国和国外去比,因为形势完全不同。中国该采取多大力度的措施,取决于经济增长目标怎么定。

王永利表示,如果要保GDP,货币政策必须做出重大调整。但他认为,现在对于经济增长目标不应要求太高,不急于推动太猛的政策刺激,而是应该把保就业在第一位。

在今年财政压力加大、稳增长诉求提高的情况下,地产与基建被认为是为数不多的直接抓手。近期多个城市、个别银行已经出台地产政策的边际放松政策。

鼎信长城董事长章华对于房地产发表了看法。他谈到,从过往来看,中国经济三架马车中投资占了大头,在投资的三架马车中房地产又占了大头,起到了比较关键的稳定器作用。

而最新这一波针对房地产的调控已经持续了三年半,是有史以来应该调控时间最长、调控力度最大、调控出台的文件最多的阶段。但恰恰在过去的三年半的时间里面,房地产每年的量都还是逐年创造了历史的新高。这说明投机和投资的成分已经几乎荡然无存了,主要是刚需和刚改(即真实的需求和真实改善的需求),这也是构成地产发展的硬核逻辑。

基于此,章华继续谈到,因为真实的需求还在,在疫情之下,从经济的发展、金融的安全和维护全社会的视角来说,房地产行业大概率还是稳中发展的。他表示,房地产过去是发动机,现在是压舱石,持续看好一线城市。

可考虑不良资产转让、票据化、在线开户等方式支持中小微企业资金纾困

疫情对全球供应链的冲击成为当前市场非常关注的问题。中国人民大学商学院副院长宋华表示,疫情的全球爆发,从进口和出口方面都给中国产业链带来了打击,因此我们当前面临的问题在于如何去管理和恢复供应链的弹性。

宋华也提供了两种具体思路。首先,从产业和企业的角度,尽可能把我们的产业从低端产业从中游环节向上游环节延伸;其次,需要政府政策的引导。

这次疫情给企业活动造成了很大的影响,尤其是对于一些底子薄、抗风险能力相对较弱的民营企业、中小微企业而言,带来了很多生死危机层面的挑战。

国家应该如何帮助企业复工复产和纾困资金短缺问题?宋华分享了一些自己的观察和看法。他表示,金融机构是有意愿帮助中小企业融资的,但是也需要有条件。政府和国家层面可以探索坏账和不良资产的转让、票据化、在线开户等方式,以配套和支持中小微企业的资金纾困问题。他还提到,核心企业、龙头企业可以帮助做确权,以帮扶中小微企业获得金融机构的支持。

宋华和章华还谈到,除了国家层面的支持和帮扶外,企业也可以借此机会实现转型“自救”。比如,制造业企业可以探索人工智能化、工业机器人的运用,也可以通过工业4.0、IoT、AI等实现数字化生产,带动整个产业过程的效能和效率的提升。

上一篇:连平:中国经济会实现V型反转 疫情砸出深坑后这些行业值得关注

下一篇:无限量化宽松下的美国金融风险,这次和2008年有何不同?

更多"专家谈经济:房地产现在是压舱石 美联储的子弹还没打完"...的相关新闻

每日财股

- 每日财股:西麦食品(002956)

投资亮点 1.公司的主营业务为燕麦食品的研发、生产和销售。公司自成立以来,始终坚...[详细]