肖立晟 中国社科院世界经济与政治研究所国际金融研究室副主任

8月11-13日,人民币汇率中间价和即期汇率贬值接近5%。市场一度怀疑人民币即将进入贬值趋势,13日上午央行吹风会后,人民币即期汇率稳定在6.4左右。然而,对于人民币是否进入贬值趋势,各方观点仍不一致。基于以下三个理由,笔者认为,人民币并不会形成贬值趋势。

理由一:汇市杠杆率远低于股市,人民币汇率不会形成螺旋式下跌。

有人认为这次汇率贬值和此前的股灾相似,都是源于政府监管部门对市场认识不足,自信过度导致资产价格崩溃。这次汇改和股灾的确都引起了投资者恐慌,但是其中有两点差异,让最终结果完全不同。

其一,汇率贬值的直接原因是央行推出了中间价报价机制改革。这项改革措施致力于让汇率价格真正由市场供需决定,是值得鼓励的外汇市场市场化行为。只是时机敏感,大家措手不及,才会触发境内外人民币汇率的卖盘。而中国股市在6月份崩溃是因为监管机制出现了漏洞,而且在初期还并未意识到问题的严重性,才引发股市持续下跌。两相对比,无论是触发原因还是事前准备,汇改都没有股市暴跌时的形势恶劣。

其二,人民币外汇市场的杠杆压力相对较小。中国外汇市场的杠杆压力远远低于股票市场。中国外汇市场交易是一个相对封闭的圈子,主要的参与者是各大银行,市场交易主要是银行之间进行结售汇头寸平补,银行本身并不会持有太多净敞口,更不会运用外汇衍生品进行杠杆操作。所以外汇市场不会出现股票市场“配资强平”这类不可控做空力量。在这种环境下,央行稳定市场的能力显然远远强于证监会。

理由二:企业的外汇敞口有限,并不会对人民币汇率形成持续性的卖盘压力。

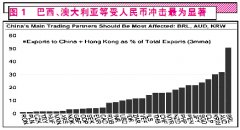

另一个影响人民币汇率的市场主体是外贸企业。上半年,面对坚挺的人民币汇率,很多境内外贸公司大量增持外币债务,特别是港币债务。人民币汇率贬值会增加这些外贸企业的汇率风险,对人民币汇率形成下行压力。然而,企业外债虽然增长迅速,总体规模依然较小。2015年第一季度,我国外债余额是1.6万亿美元,其中,短期外债余额是1.1万亿美元,约占外债余额的70%,人民币外债余额是8047亿美元,约占外债余额的50%。也就是说,外债中70%左右是短期外债,50%是本币债券,真正有风险的短期外债仅为5600亿美元。我国3.7万亿外汇储备完全足以应付这些短期外债形成的卖盘。

理由三:宏观经济基本面不支持人民币进入贬值趋势。

今年二季度,我国经常增长仍然保持在7%的高位,经常账户余额达到766亿美元,占GDP比重约3%。至少在短期内,中国的经济驱动力在全球经济中仍然处于前列,有助于支持人民币币值的稳定。真正值得担忧的是资本账户开放后,居民在全球不同币种间配置资产的需求。现在大部分居民都没有持有外币资产,这主要是因为兑换手续繁琐,额度限制较多以及缺乏投资渠道。如果这次汇改时,居民能够自由对外投资,那么面对境内股票市场波动,汇率牌价大跌,估计境内资本会蜂拥而出。相对于接近20万亿美元的居民储蓄配置需求,3.7万亿的外汇储备很快会消耗殆尽。这也可以理解为什么央行要选择在资本账户自由化之前先进行汇改了。

总体而言,此次人民币中间价报价机制改革的确会放大人民币的贬值幅度,但是这些都是暂时性的波动,并不会形成贬值趋势。作为人民币汇率形成机制市场化改革中的最后一步,此次汇改应是有惊无险,建成真正以市场供求为基础的人民币汇率形成机制。

下一篇:人民币贬值突袭 几家欢喜几家愁

投资亮点 1.业绩关键在产能:目前产能不足使公司很难将其所拥有的市场优势和技术优...[详细]