看透公司借款的迷雾

在选择投资对象时,投资者不妨关注其借款构成。长期借款优于短期借款,信用借款优于其他借款。如果公司的短期借款比例过高,就要警惕。

小帅有100万元银行存款,能仅从存款余额得出他小日子过得不错的结论吗?不一定。小帅花钱大方,入不敷出,还有80万元一年内要偿还的银行贷款(短期借款),120万元一年后要偿还的借款(长期借款)。所以,拿着100万元的现金并不好过,他必须想办法再去筹钱还账,还要勒紧裤腰带过日子。2016年的乐视网(300104.SZ)就是这种光景。

乐视网的财报已经被各种分析反复拆解,被事后诸葛亮们一遍遍的推演。我们无法乘坐时光机回到过去审视当时疯狂的投资者,但是可以从事后的报表管中窥豹,避免投资的时候选中下一个乐视网。本文仅从其短期借款和长期借款的情况来予以分析。

短期借款和长期借款的优劣

乐视网2016年年报显示有29亿元现金,乍一看手头很宽裕。但是还有26亿元的短期借款以及30亿元的长期借款,偿债能力就比较可疑了。一家公司的现金和借款同时巨大,极其不合常理。

在年报附录中,29亿元货币资金中有21亿元是受限或者冻结的,由于这些钱不能花,乐视网只能继续举债渡日,从而体现在账面上有大量的短期借款和长期借款。

短期借款和长期借款有什么区别?最简单的判断标准就是还款期限。还款期限一年内的为短期借款,一年以上的为长期借款。似乎两者只有年限和利率的不同,但是实际上区别很大,因为两种借款方式的时效是不同的,对企业现金流的影响迥异。

比如,股民小帅用汽车作为抵押物的半年消费贷款到期了,他因为手头紧张还不上,银行二话不说通过法院查扣了他的车。同时小帅的25年房贷属于长期借款,银行却没有马上没收他的房产,所以还有地方住。小帅一边找亲朋好友借钱一边感慨,原来长期借款虽然利息高,但是安全。

这也正是巴菲特格外小心避免短期借款的最主要原因。他在2010年报致股东的信中特别反思了短期借款带来的巨大风险:“财务杠杆对企业也可能是致命的。背负巨大债务的企业经常设想:负债到期时,自己肯定能够再融资而不用全部还本付息。这些假设经常是合理的,但是,在一些特别情况下,或者是由于企业自身出现特别问题,或者是全球性的贷款短缺,到期债务必须还本付息。而这时,只有现金才管用。”

短期借款最大的优势是利率低,许多经营形式尚可的A股公司热衷短期借款,并通过不断地滚动还款实现了低利率使用长期借款的效果。但是市场很难揣摩,企业的经营情况瞬息万变,一旦遇到难以预料的情况,短期借款就成了灾难。短期借款最重要的特点是期限很短,有时甚至是对方通知就得马上还款。这意味着短期借款的债权人一旦发现借款公司出现困难,就可以马上要求归还借款。如果此时借款人不能够按照要求及时归还,就必须按照规定走司法程序。轻则冻结资产,重则走破产流程,债权人会把公司的资产全部变卖,完成破产清算后,一分钱也不会剩余给股东们。

乐视网的借款构成

借款分四种类型,分别是质押借款、抵押借款、保证借款和信用借款。其中质押借款和抵押借款有些相似,区别在于质押物和抵押物的占有现状,抵押借款不改变其占有现状,仅作为担保,而质押借款则需要将相关手续和权利证明转移至银行。

保证借款与信用借款有些相似,区别在于保证借款有抵押物或第三方作为担保人,而信用借款无需抵押物或担保人。信用借款的可借款额依赖公司经银行评估的授信额度。

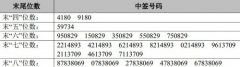

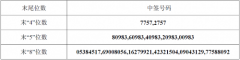

乐视网的短期借款有两种,分别是质押借款9200万元,保证借款25.08亿元。长期借款有一种,30亿元均为质押借款。通过连续五年的年报数据可以了解到,2016年以前,为了建设“生态链”而疯狂扩张的乐视网以一年内的短期借款为主,后来乐视网通过质押借款获得了巨额长期借款。

在资本的加持下,乐视网的资产增长速度较快,通过上市融资、银行贷款、债券融资不断获得资金,长短期借款高速增长,营收同比例连年增加,但净利润却没有同步增加,说明乐视网在大量地补贴销售。

乐视网2012年度总负债约为16.28亿元,较上年增长127%。年收入还无法覆盖负债总额。2013年其营收翻番,其中最大功臣是7月份推出的超级电视,实现营业收入6.88亿元,出货量达到120万台。另外,广告收入也实现了大幅增长。当年乐视网也达到了五年来净利润最高峰。2014年,在依赖非上市关联公司承担亏损的基础上,乐视营收有了飞跃。乐视第一次发布的2014年年报公布营业收入68.20亿元,同比暴涨188.8%;净利润3.64亿元,同比增长42.75%。更新后的年报又调低了数据,相对于2013年净利润有所减少。当年,乐视的智能终端产品“乐视TV-超级电视”销售成绩优异,超额完成了150万台的年度销售目标。2015年,乐视网的长短期借款达到了新高,而在资本的涌动下,该年度乐视总营收超130亿元,同比增长90.89%,营业利润为9135.99万元,同比增长90.86%。成本远远大于售价的超级电视销售顺利完成了300万台的年度销售目标。2016年,进一步扩大营收的乐视网,利润却达到了最低谷。

与此对应的是,乐视网的净利润自2014年开始下滑,企业也进入了非常规发展,当年度多次发布停牌公告。2015年开始频繁出现了关联方通过减持股票套现作为运营资金借款给公司的情况,乐视网的资金链濒临断裂。

参考中国证券登记结算有限责任公司网站数据,截至2017年4月,乐视网股票质押量占总股本的比例达到31.06%,质押笔数为1363笔。

2016年以来,A股共进行股权质押9181起,涉及公司1711家。以逐笔质押计,质押参考市值4.3万亿元,数据表明,股权质押已经成为上市公司常用的融资手段之一。

股权质押的风险在于质押率、警戒线和平仓线。对于流通股来说,通常主板股票质押率为55%,中小板50%,创业板45%。股票质押回购有所谓警戒线和平仓线。警戒线一般为140%-150%,平仓线一般被定在120%-130%。

根据2017年乐视网的中报披露,短期借款中建设银行5000万元到期日为6月22日,截至2017年6月30日已逾期。

至此,乐视网的多米诺骨牌开始坍塌。由于短期借款还款日迫在眉睫,各金融机构开始行动。

通过以上对比可以了解到,长短期借款的风险是不同的,在企业扩张期,经营一旦出现问题的时候,短期借款带来的风险非常巨大。而长期借款(从投资者的观点来看,这是最好的一类负债)的债权人就不能马上收回借款,无论借款人的经营情况多么糟糕,只要还在继续支付利息,就不会要求提前归还,长期负债给公司提供了走出困境的时间。

在投资者选择投资对象时,打开财报附注关注一下借款的构成是必不可少的功课。对于增长期的企业,有适度的借款是理所当然的,有利于企业的经营发展,而且由于借款都要经过银行评估——尤其是信用借款——能从侧面了解到银行的风控委对该企业的评估情况。长期借款优于短期借款,信用借款优于其他借款。如果公司的短期借款比例过高的就要警惕,一旦企业的规模增长过快,在激烈的市场竞争形势下,一不留神的经营失误就有可能导致无法保证充裕的现金流,将面临崩盘的风险。

(声明:本文仅代表作者个人观点;作者声明:本人不持有文中所提及的股票)

上一篇:盘点历史上港股的极低估值

更多"看透公司借款的迷雾"...的相关新闻

| >> 高增长不一定有高收益 股利和估值成 | >> 看透公司借款的迷雾 |

| >> 盘点历史上港股的极低估值 | >> 蓝筹股的历史变迁 |

| >> 价值牛市的特征 | >> 热点轮动背后的两大规律 |

| >> 中国股市仍存五大亮点 | >> 上市公司“现金秘密” |

| >> 量价组合下的上市公司业绩驱动模式 | >> 挂牌股中报透视: 创新层不如基础层 |

每日财股

- 每日财股:上海莱士(002252)

投资亮点 1浙江海康是浙江省唯一的血液制品企业,主要产品有人血白蛋白、静注人免...[详细]