证券行业:再融资规模连增四月 资管业务持续规范

券商板块迎戴维斯双击,中小券商弹性优势明显

截至3月6日晚,33家上市券商公布2月财务数据,尽管2月仅有15个交易日(较上月少7天),但在火热股市行情催化下,证券业交出了亮眼的业绩答卷,单月合计实现营收202.04亿元(环比+14.20%),实现净利润93.09亿元(环比+48.57%)。其中,25家券商实现单月净利润环比正增长,天风(+482%)、东吴(+474%)和江海(+212%)增速位列前三。

剔除4家缺乏同比数据的券商后,上市券商1-2月累计实现营收351.91亿元(同比+50.18%),实现净利润146.68亿元(同比+83.20%)。东北(+709%)、山西(+623%)和兴业(+332%)的净利润同比增幅位列前三。

投资者风险偏好反转,交易情绪超去年“春季躁动”时期

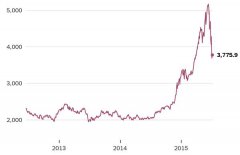

(1)自营业务:2月以来外资、机构投资者和散户增量资金相继入市,推动主要股指持续上行。月末沪深300指数报3669.37点,较上月末+14.61%,中证综合债(净价)指数报98.86点,较上月末-0.20%。

(2)经纪业务:2月A股日均成交额5890.27亿元,环比+98.56%,超过去年1月“春季躁动”时期的水平。

(3)信用业务:2月市场风险偏好反转,两融日均余额7555.37亿元,环比+0.83%,结束了连续12个月的下滑;股票质押风险缓和,截至2月最后一个周五,场内外股票质押交易市值为48219.84亿元,较上月+11.09%。

再融资规模连增四月,资管业务持续规范

(1)投行业务:2月交易日较少,单月IPO承销金额为34.28亿元,环比-72.98%;债券承销金额为402.70亿元,环比-91.48%。再融资业务受益于政策放宽,2月份承销金额达到1142.10亿元,环比+12.49%,连续4个月上升。

(2)资管业务:资管新规及其配套细则落地后,券商资管业务持续进行整顿规范,1月末券商资管规模(不含私募子公司)合计12.09万亿元,环比-6.35%,连续9个月下降。

券商板块的行情催化剂将在全年逐步兑现。

(1)流动性方面,央行维持松紧适度的货币政策,证监会多举措引导增量资金入市,带动两市交易额单日交易额突破万亿大关。3月MSCI将A股纳入比例从5%提高到20%,为券商板块带来双重利好:一方面,新方案预计将在2019年为A股带来增量资金654.2亿美元(约合人民币4379.3亿元),进一步改善市场流动性;另一方面,多家入选MSCI成分股的上市券商将直接受益于外资的买入。

(2)资本市场改革方面,中央政治局会议强调“金融是国家重要的核心竞争力”,多项顶层制度改革箭在弦上。3月科创板“2+6”相关制度规则正式发布,并接受券商申报材料。我们预计2019年科创板公司IPO融资规模约为665亿元,为证券业带来投行、直投和经纪业务的直接增量收入合计35.77亿元,相当于证券业2018年营收的1.34%。

短线看弹性标的,长线看龙头券商。短期来看,若市场行情能够持续,投资者应关注业绩弹性标的,博取戴维斯双击机会。首要关注东方证券(PB估值位于2017年以来的46%分位,上行有空间;资管和权益类自营业务强势,奠定业绩高弹性)。长期来看,在扶优限劣的监管思路下,综合实力突出、风控制度完善的龙头券商是政策红利的主要受益者。当前龙头券商估值为1.3-2.1倍PB,与2017年阶段性高点的水平相近(1.5-2.0倍PB),但低于2015年牛市高点的水平(4.2-4.7倍PB),上行空间仍在。建议投资者重点关注华泰证券(定增+GDR夯实资本,投行和财富管理布局领先)和中信证券(行业领头羊,机构及海外客户布局超前)。

风险提示:货币政策传导机制不畅,宽货币无法改善至股票市场流动性;中美无法在贸易战熄火期和解,上市公司盈利能力回落,拖累市场交易情绪;科创板企业挂牌、并购重组等增量业务的开展不达预期;股票质押平仓风险死灰复燃。(中信建投)

下一篇:家电行业:白电内销距离天花板尚远 而外销空间更为广阔

更多"证券行业:再融资规模连增四月 资管业务持续规范"...的相关新闻

每日财股

- 每日财股:豪迈科技(002595

投资亮点 1、公司产品定位于中、高端市场,并且有强大的技术支撑,相比国内其他企业...[详细]