全球行业空间=下游研发投入*渗透率·下游研发投入:ü分为bigpharma(研发投入与销售收入相关,销售额高,研发占比保持不变,研发投入就高,大公司研发投入与经济周期性和创新药研发周期相关)和biotech(研发投入与再融资相关,用IPO再融资或者是VC/PE金额表示)ü研发数量看,小型药企更多,研发投入看,中大型更多。

渗透率:(CRO/研发投入)ü小型客户,渗透率相对高,全流程需求;ü大型客户,渗透率相对低,临床前CRO看中技术、质量和成本,临床CRO和临床CDMO看重效率和质量,CDMO商业化环节注重效率和成本,经济周期不好时候渗透率会提升,大型客户因为渗透率低,因此经济不好的时候,渗透率弹性更大一些。

整体来说,行业空间会受到经济周期影响,经济不好股市不好的时候,研发投入增速变慢,虽然渗透率增速加快,综合下来的结果来看,增速变缓。

国内业务:国内创新药处于起步期,纯增量逻辑来看,长期趋势向好。

行业份额的切分,CDMO·国家与国家之间的竞争:商业化前,更看重效率与质量,商业化后,效率、成本、质量兼顾。专业化人才多(硕士以上人才数量多)、效率高、成本便低、愿意加班的国家或地区,会成为CDMO产业转移的重要区域。

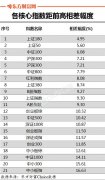

通过人力回报率指标、固定资产回报率指标、人均薪酬较当地薪酬的高出比例来看,国内的回报率更高。

通过固定资产投资回报率指标(较当地其他产业的固定资产投资回报率平均水平或者其他国家)和净利率水平来看,国内回报率更高。

行业份额的切分,CRO·效率、质量、成本是竞争的核心要素·企业与企业之间的竞争:1、行业的有利因素是前提;2、公司个体技术、品牌(客户信任)非常重要,如果没有出现质量问题,强者恒强的状态在较长时间内可以维持;3、具备流量入口(具备药物发现、临床前CRO等业务)的公司相对来说更有优势;4、长期来看,一体化是行业龙头公司的发展趋势。

CDMO个股的盈利预测·中短期:“收入除以固定资产或者人员数”来预测短期业绩(具有参考意义,也可能会预估不准确)·中长期:临床前订单占比、商业化订单客户的生命周期、销售峰值情况、是否写入cGMP从而具有稳定性·核心客户的研发投入是否在稳定增长,如果是的话,那么周期性就较小·CRO个股的盈利预测·中短期:人效基本维持在稳定水平,看公司在各个业务线条招聘的人员数量,可以推测业绩·中长期:看订单情况及创新药的景气度·投资策略·行业属于B端和项目制,跟消费品的投资逻辑不一样,最好的买入机会是行业量升(至少三年可持续),公司业务释放期,那么显然现在全球研发投入处于稳态,中国份额的转移趋势增加,符合量升,国内受科创板利好因素也正处于爆发期。

估值思考和风险提示·客户订单发生非常大的变化,或者是行业进入下行周期(比如不转移或者是经济危机全球研发投入增速非常慢),那么都需要引起重视。值得注意的是,虽然中国的人口红利已经消失,但工程师供给多,红利尚存,但是维持多久也是需要持续跟踪的。产业延展性较强,产业一体化的公司受到的影响相对较小。

估值上,海外龙头公司的估值可以参考,中国有国家比较优势,行业增速更快,估值可以更高。同时借鉴TMT,客户转换成本较高时(比如写进cGMP),这类公司通常可以给到更高估值。

行业天花板和集中度提升面临的挑战:下游创新药总会培育起多个供应商以保证自己的议价力,且保证研发环节分散到多个厂家以保护知识产权。(兴业证券)

上一篇:建筑装饰:一带一路峰会临近 预期提高有助于修复板块估值

投资亮点 1、公司秉承设计让家更美,科技让美实现的理念和使命,致力于定制家具产品...[详细]