传媒行业:贺岁档叠加后续春节档 观影热度渐渐起

2018年1-11月全国电影市场总结,高开低走档期波动国产片质量相对提升。2018年春节档七天观影人次1.44亿,首次过“亿”,票房54.6亿元,增速69%,推动全年票房高预期。随后进入未出现爆款的五一档,2018年五一档取得9.3亿元,同比增速26%,同时4月28日猫眼平台发布声明平台疑似被恶意刷票并退票数量约38万张,猫眼暂时关闭退票功能。2018年1-6月电影分账票房合计299.67亿元,同比增加18%,三四线票房增速26.73% 驱动2018年上半年行业增速,三四线票房占总票房比例从38.2%提升至41.2%。 暑假档10.7%的增速未延续春节档增长态势,但《我不是药神》逆袭,在2017年的《战狼2》高基数下仍取得10.7%增长,同时,《我不是药神》获得AACT奖,也是中国影片首次获得此虚荣,凸显国产影片质量渐升。2018年国庆档喜剧未超预期,票补减少及高基数下分账票房同比增速有所下滑至-16.5%增速,但港片《无双》逆袭。 2018年1-11月三四线票房增速15.17%超过全国票房整体增速10.33% 2018年1-11月全国分账票房525.17亿元,同比增加10.33%,其中,一、二线合计分账票房314.92亿元,同比增加8.49%,三四线合计分账票房208.01亿元同比增加15.17%,三四线票房增速拉动全国票房整体速。2018年1-11月三四线城市院线的平均票价上涨3.3%,超过行业2.2%的增速。全国平均票价增速从2016-2017年的负增长(同比增速分别为-8.1%、-2.7%)回到2018年平均票价的正增长(同比增速2.2%)。2018年全国平均票价32.9元,增速2.2%,其中,三四线平均票价分别为30.8元、30.9元,增速分别为3.4%、3.3%,超过全国平均票价增速,票价上涨进而助推三四线票房增长。

2018年1-11月二线用户对价格较为敏感。2018年一线城市院线的平均票价上涨0.3%,其一线城市院线场均人次下滑8.3%,四线城市院线的平均票价上涨3.3%,其四线城市院线场均人次增速未下滑。二线城市院线的平均票价上涨1.9%,但,二线城市院线场均人次增速下滑14.3%,侧面说明二线用户对价格敏感度较大。

迎来2018贺岁及2019年春节档,影片热度渐起2018年11月,票房回暖取得分账票房34.28亿元,同比增加26.8%。12月迎来贺岁档期(12月7日-31日共计25天),全国分账票房已取得529.53亿元,增长1.1%,我们预计2018年全国电影分账票房增速约为7%,合计约为559亿元。2019年春节档喜剧、科幻等内容多元,2月5日拟将上映13部影片,数量上为历年的峰值。我们从主演、内容、受众等角度看2019年春节档竞争颇为激励,但影片内容均有看点。

行业评级及投资策略

推荐评级我们认为2018年是中国电影行业的重要一年,国产内容从量到质的提升明显(从《湄公河行动》到《我不是药神》、《无名之辈》均引起社会正面反馈较多)。内容端看,上映影片能否成为爆款,取决多种因素,但核心是电影内容引起观众共鸣,2018年无流量明星加持影片也取得喜人票房,2018年贺岁档关注度较高的《云南虫谷》定档12月29日,2019年春节档迎来13部影片;贺岁档叠加后续春节档,观影热度渐渐起,进而给予行业推荐评级。渠道端看,伴随渠道下沉至三四五线城市,带来增量观影人群,也拉动全国票房增长。投资角度看,内容公司在单部影片中参与制作、发行或联合发行方,具有较大业绩弹性的可关注具有线上发行手握猫眼的光线传媒以及华谊兄弟;院线角度看,可关注横店影视、万达电影,以及一线票房市场饱和下,非票业务中广告带来业绩增量的上海电影。

重点推荐个股

横店影视(603103.SH)公司作为民营院线的头部企业,在一、二线城市影院布局的同时加强三四线影院建设,票房占比中2018年上半年三四线票房占比达到61%,我们预计公司2018-2020年归母净利润为3.53亿元、4.06亿元、4.83亿元,对应EPS分别为0.78元、0.90元、1.07元,以12月6日收盘价对应PE分别为27倍/23倍/29倍,叠加公司未来三四线城市院线票房仍将有望保持增速以及非票房的卖品及广告收入弹性、利润仍具提升空间。

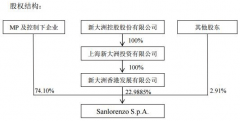

光线传媒(300251.SZ)夯实电影发力网络剧与动漫,助力综合内容集团启航。2019年春节档参与《疯狂的外星人》出品及发行,2019年国产动画“神话三部曲”《哪吒之魔童降世》、《姜子牙》和《凤凰》以及《深海》《大鱼海棠2》等可期。公司继续投资了多家动漫领域的优质公司,有效地整合了上下游资源,继续完善公司在动漫领域的产业布局,巩固公司在动漫领域的优势地位。我们预计公司2018-2020年实现扣非后归属母公司净利润6.01/8.11/11.20亿元,对应EPS分别为0.21/0.28/0.38元,由于出售新丽传媒2018年Q1公司获得投资收益,我们预计2018-2020年归属于母公司净利润24.61/11.36/13.14亿元,对应EPS分别为0.84/0.39/0.45元。

风险提示:市场竞争加剧风险;新传播媒体竞争的风险;优质影片供给的风险;推荐公司业绩不达预期的风险;募集资金投资项目实施的风险;新增折旧影响公司盈利能力的风险;业绩下滑的风险;人才资源不足风险;影院运营不及预期的风险;宏观经济波动风险;推荐公司业绩不及预期的风险。(国海证券)

更多"传媒行业:贺岁档叠加后续春节档 观影热度渐渐起"...的相关新闻

每日财股

- 每日财股:涪陵榨菜(002507

投资亮点 1、公司拟用自有资金在白鹤梁榨菜厂投资建设榨菜盐水回用处理项目,是公...[详细]